Что такое опцион и как он работает

Опцион или опционный контракт — это договор, по которому инвестор может продать или купить актив по заранее оговоренной цене в установленный срок.

У опциона есть продавец и покупатель. Покупатель как раз и получает возможность совершить сделку с активом, по которому заключен договор в формате опциона. Продавец же накладывает на себя обязательство о совершении этой сделки с покупателем.

Актив, по поводу которого заключается сделка, называется базовым. Базовым активом может быть что угодно, например биткоин, золото, акции и так далее. Цена, по которой актив будет продан или куплен — это страйк или цена исполнения контракта.

За то, что покупатель получает право на сделку, он платит премию. Премия за опцион выплачивается всегда, но при этом пользоваться правом, которое дает этот договор, не обязательно.

У опциона есть срок жизни, в течение которого покупатель им может воспользоваться. Окончание его действия — это экспирация.

Цена отсечения — это цена, от которой отталкиваются при расчетах, то есть минимальная цена, по которой может быть продан актив.

Суть опционов в том, что их можно использовать для заработка как при падении цены базового актива, так и при росте. Это расширяет возможности получить доход, но и усложняет работу с этим инструментом.

Давайте разберем механизм работы на примере.

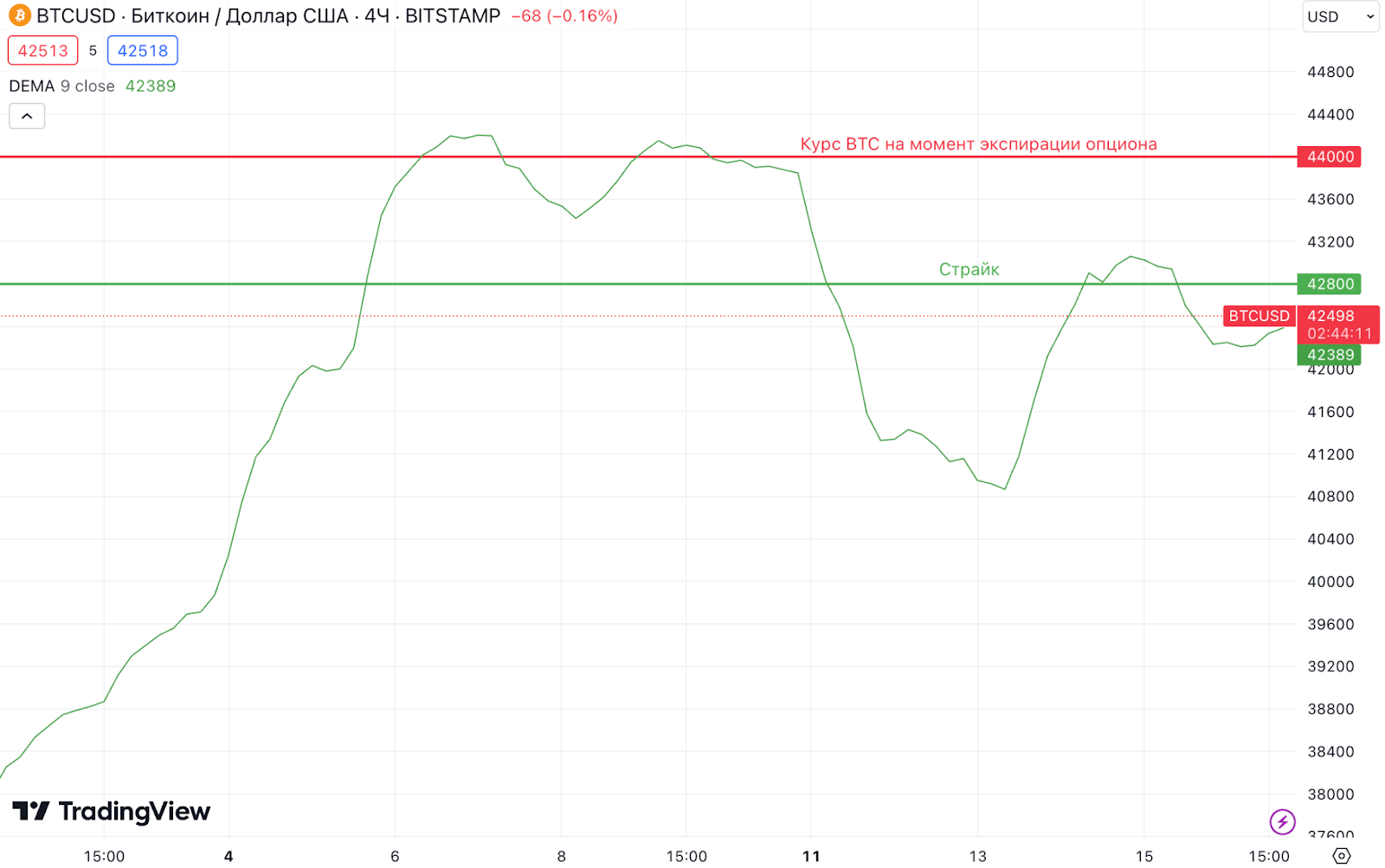

Допустим, что вы приобрели опцион на покупку биткоина со страйком в $42 800 и премией $200. Пока вы ждали экспирации, курс BTC вырос до $44 000.

На момент экспирации вы покупаете BTC по курсу $42 800 и продаете на бирже по рыночному курсу за $44 000. Чистая прибыль составляет $1000 долларов, так как $200 вы заплатили в качестве премии по опциону.

Теперь, чтобы звучало проще, уберем термины и озвучим все еще раз, чтобы вы закрепили их значения.

Вы покупаете опцион за $200, который дает вам возможность купить биткоин за $42 800 на момент окончания его действия. Пока вы ждали этой даты, курс BTC дошел до $44 000. Вы пользуетесь опционом и после этого продаете биткоин по рыночному курсу. Чистая прибыль — $1000, так как в общем за покупку биткоина вы отдали $43 000 с учетом цены за опцион и продажи по $44 000.

Если вы в будущем планируете заниматься опционами или глубже в них погружаться, то важно знать базовые термины, чтобы материалы, в которых они используются, не казались вам разговором на другом языке.

Практическое задание

Задача:

Ответьте на 3 вопроса.

Условие:

Вопрос №1. Цена, по которой базовый актив будет куплен/продан — это …?

- Страйк

- Базовая цена

- Проскальзывание

Вопрос №2. Как называется дата окончания действия опциона?

- Дата погашения

- Экспирация

- Фиксация

Вопрос №3. Можно ли не платить премию по опциону?

- Да

- Нет

- Зависит от опциона

Классификация опционов

Опционы разбивают на разные группы по определенным критериям. Вот основные из них:

- исполнение — когда опцион может быть исполнен, то есть использовано право, которое он дает;

- базовый актив — к какому активу привязан опцион;

- действие — что опцион дает сделать (купить или продать актив).

Типы опционов по действию

Опционы бывают двух типов по действию, независимо от того, какой актив является базовым и какие условия по исполнению установлены.

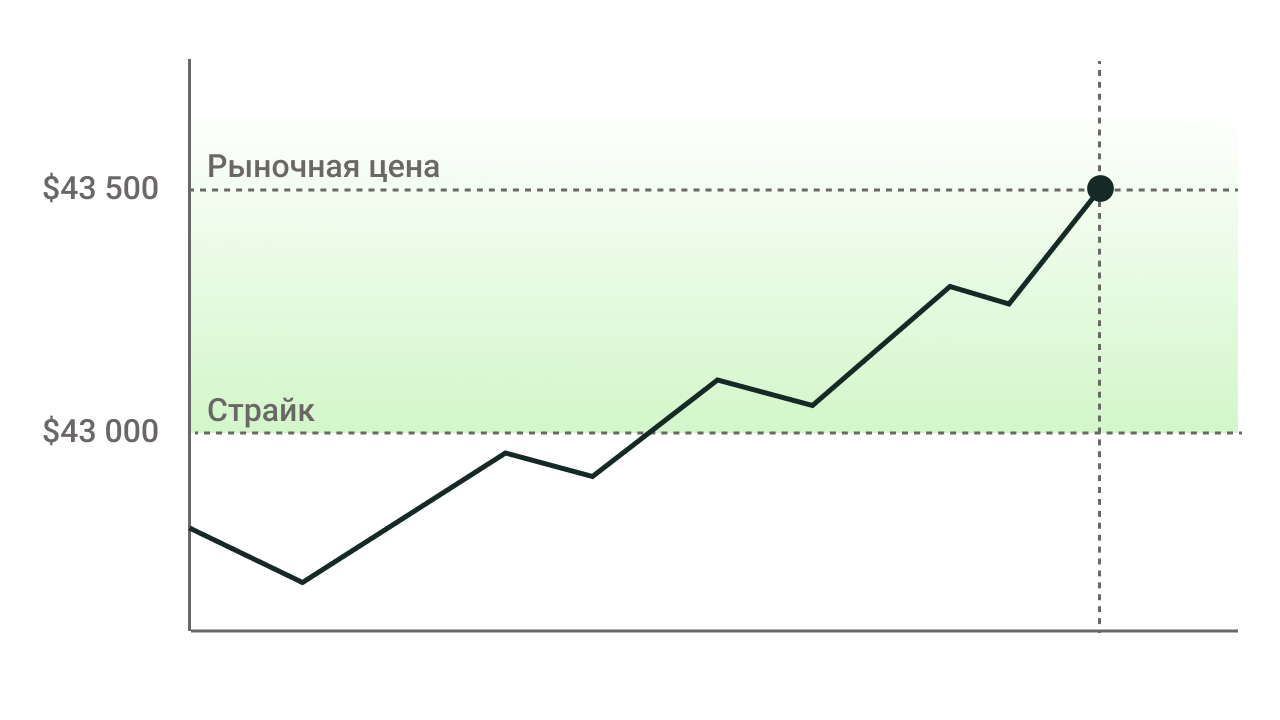

Колл-опцион — дает покупателю опциона право купить базовый актив, а продавца опциона обязывает продать его по требованию покупателя.

Он дает заработать покупателю опциона на росте цены актива относительно страйка.

Например, вы купили колл-опцион на биткоин со страйком в $43 000. Рыночный курс на текущий момент $43 500. Вы исполняете опцион и продаете BTC по рыночному курсу, зарабатывая $500.

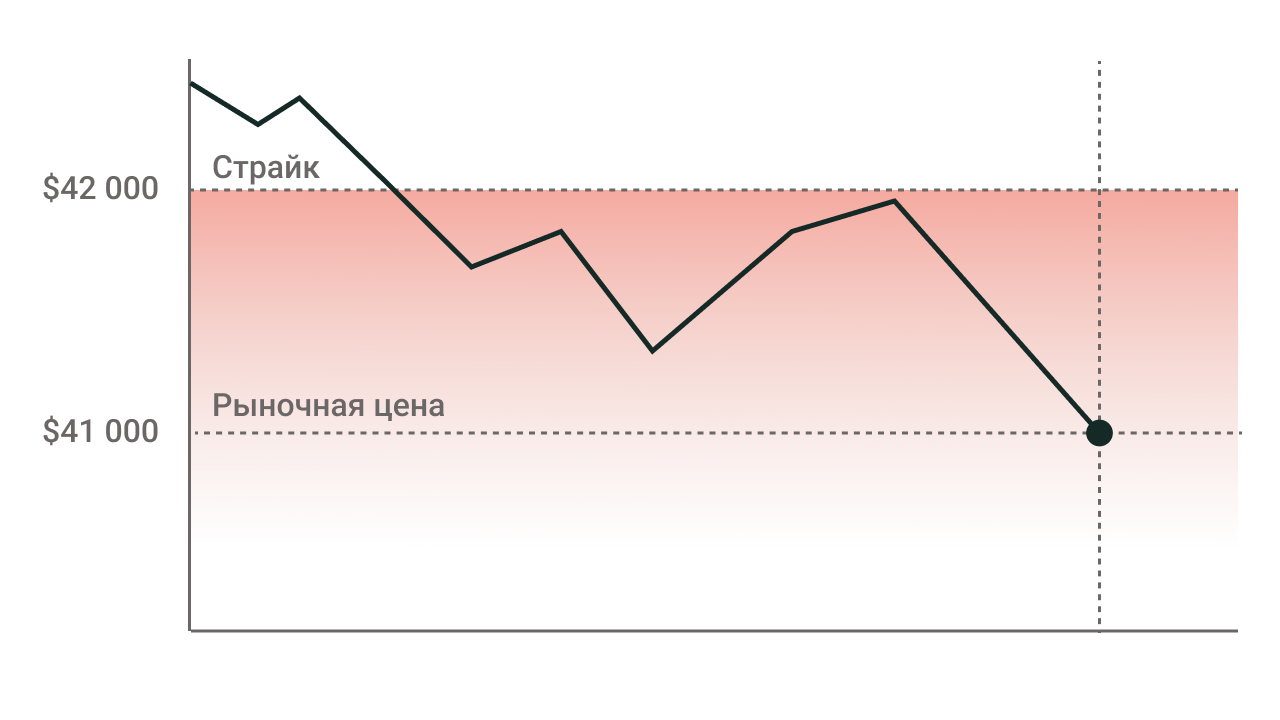

Пут-опцион — дает покупателю опциона право продать базовый актив, а продавца опциона обязывает купить его по требованию покупателя.

Он дает заработать покупателю опциона при падении цены актива относительно страйка.

Например, вы купили пут-опцион на биткоин со страйком в $42 000. Рыночный курс снизился до $41 000, вы покупаете BTC по этой цене и исполняете опцион, продавая биткоин по $42 000, зарабатывая $1000.

Мы разобрали ситуации, при которых покупателю опциона выгодно его исполнить, но когда зарабатывает продавец? Все просто. Продавец опциона зарабатывает:

- при неисполнении опциона, получая премию и не участвуя в сделке с базовым активом;

- при исполнении опциона, когда убытки от разницы при сделке с базовым активом покрываются премией.

С первой ситуацией все предельно понятно. Покупатель платит премию и не использует опцион, а продавец просто получает деньги. Второй случай рассмотрим на примере.

Вы продаете пут-опцион на биткоин со страйком в $42 000 и получаете премию в размере $500. Рыночный курс снизился до $41 800. Покупатель исполняет опцион, обязывая вас купить у него BTC за $42 000. На этой сделке вы теряете $200, но за счет премии остаетесь в плюсе и получаете чистыми $300.

При работе с опционами бывает три ситуации. Они отличаются отношением страйка к рыночной цене базового актива и тем, кому ситуация выгодна.

В деньгах (in-the-money, ITM) — отношение страйка к рыночной цене актива выгодно покупателю опциона. Опцион находится в деньгах, когда текущая цена базового актива выше (для колла) или ниже (для пута) страйка.

Вне денег (out-of-the-money, OTM) — отношение страйка к рыночной цене актива выгодно продавцу опциона.

На деньгах или у денег (at-the-money, ATM) — страйк и рыночная цена практически равны.

Виды опционов по исполнению

Момент исполнения опциона играет ключевую роль в получении прибыли. Выделяют четыре основных типа.

Европейский опцион — исполняется в момент экспирации (окончания срока контракта).

Американский опцион — исполняется в любой момент до экспирации.

Квазиамериканский опцион — исполняется в определенные заранее установленные периоды до экспирации. Периодов может быть несколько.

Азиатский опцион — цена на момент исполнения рассчитывается на основе средней цены базового актива за определенный срок.

Практическое задание

Задача:

Определите, в какой ситуации находится опцион.

Условие:

Опцион №1. Вы купили колл-опцион со страйком в 200 рублей. Рыночная стоимость базового актива — 120 рублей.

Варианты ответа:

- В деньгах

- Вне денег

- У денег

Опцион №2. Вы купили пут-опцион на биткоин со страйком в $42 000. Сейчас BTC стоит $41 900.

Варианты ответа:

- В деньгах

- Вне денег

- У денег

Опцион №3. Вы продали пут-опцион со страйком в $500 и получили комиссию $300. Рыночная цена базового актива $350.

Варианты ответа:

- В деньгах

- Вне денег

- У денег

Как прогнозируется изменение цены опциона

Цена опциона, то есть премия, которую получает продавец, может меняться. Она не стоит на месте, пока опцион может быть куплен.

От чего зависит цена опциона

Премия зависит от внутренней и временной стоимости опциона, а также типа.

Премия = Внутренняя стоимость + Временная стоимость

Внутренняя стоимость — это разница между страйком и рыночной ценой. У пут-опциона она появляется при снижении курса актива ниже страйка, а у колл-опциона при росте курса актива выше страйка.

Временная стоимость — это ожидания рынка, которые в свою очередь являются следствием волатильности или изменяемости цены за определенный промежуток времени. Чем выше волатильность и чем дальше срок до экспирации или же тот самый промежуток времени, тем выше будет временная стоимость.

Для оценки влияния параметров опциона на премию используются греки (greeks).

Греки опционов

Греки представляют из себя коэффициенты. Они учитывают разные факторы и их влияние на премию.

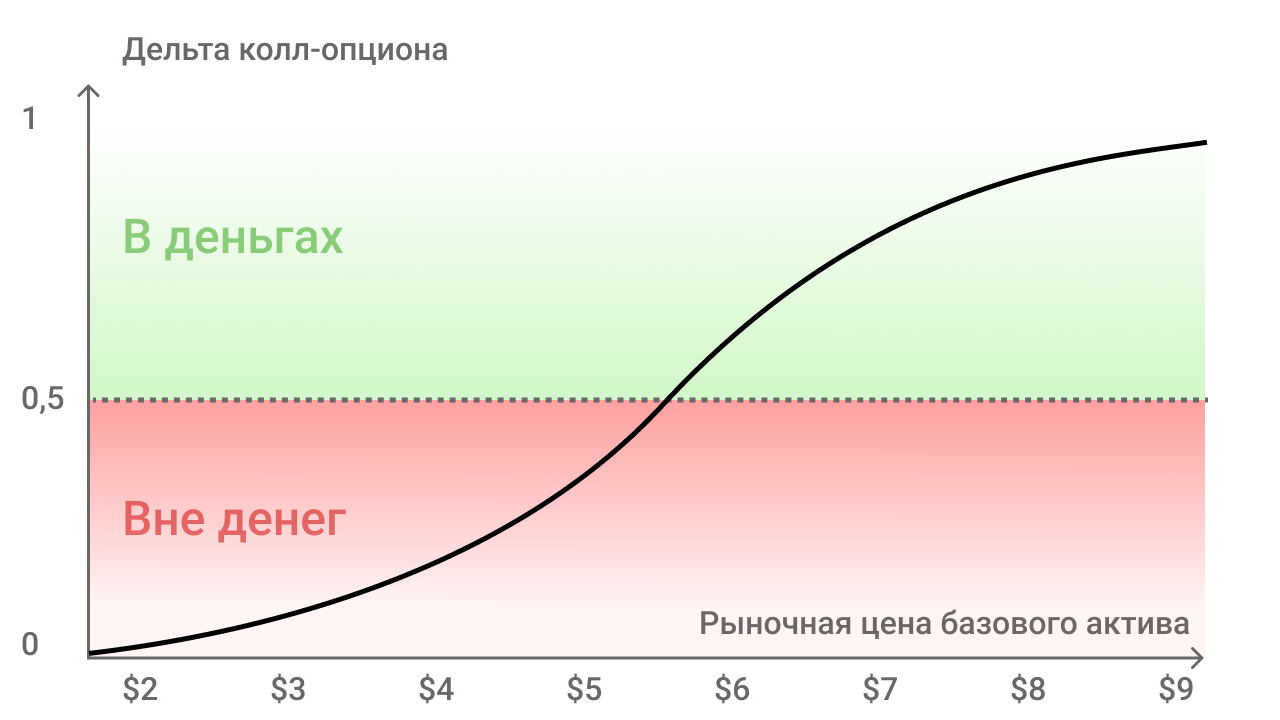

Дельта показывает влияние стоимости базового актива на премию. Она измеряется:

- колл-опцион — от 1 до 0;

- пут-опцион — от -1 до 0.

Дельта показывает возможность выхода опциона в деньги. Чем ближе к единице, тем глубже положение в деньгах. При 0,5 опцион находится у денег (на деньгах), при 0 — глубоко вне денег.

Дельта показывает, насколько изменится премия при изменении цены актива на один пункт.

Гамма отражает то, насколько быстро меняется дельта, если меняется курс базового актива. То есть скорость изменения премии. При продажах опционов она будет отрицательной, а при покупке — положительной.

Чем ближе страйк опциона к текущей стоимости базового актива, тем выше у него гамма. Также гамма выше у опционов с ближайшими экспирациями.

Как мы ранее говорили, покупатель платит премию продавцу. Эта премия уменьшается с течением времени и об этом говорит Тэта. Чем ближе дата экспирации, тем дешевле обойдется покупка опциона.

Вега отражает влияние волатильности курса базового актива на премию. Чем выше волатильность, тем дороже стоит опцион.

Практическое задание

Задание:

Ответьте на 3 вопроса.

Условие:

Вопрос №1. Что используется для определения влияния волатильности на премию?

- Гамма

- Дельта

- Вега

- Тета

Вопрос №2. Какой коэффициент отражает динамику изменения дельты?

- Гамма

- Дельта

- Вега

- Тета

Вопрос №3. Для какого опциона дельта измеряется от 1 до 0?

- Колл-опцион

- Пут-опцион

Опционные стратегии

Для работы с опционами используются разнообразные стратегии. Давайте разберем одну из них под названием «Железный кондор». Именно ее мы применяем для нашего инвестпродукта «Защита капитала».

Железный кондор — это стратегия на основе двух комбинаций четырех опционов, которая позволяет получать прибыль, когда цена базового актива остается в определенном диапазоне между страйками.

Первая комбинация «Заработок»:

- продается колл-опцион вне денег;

- продается пут-опцион вне денег.

Прибыль от премии будет полностью сохранена, если оба опциона до экспирации не будут исполнены.

Вторая комбинация «Страховка»:

- покупается колл- и пут-опционы еще сильнее вне денег чем те, что были куплены.

Эти опционы помогут защититься на случай, если проданные опционы окажутся в деньгах.

Преимущества стратегии включают ограниченные потенциальные убытки, ограниченный риск и возможность получения прибыли при отсутствии резких движений цены.

Давайте разберем на примере, чтобы все стало понятнее.

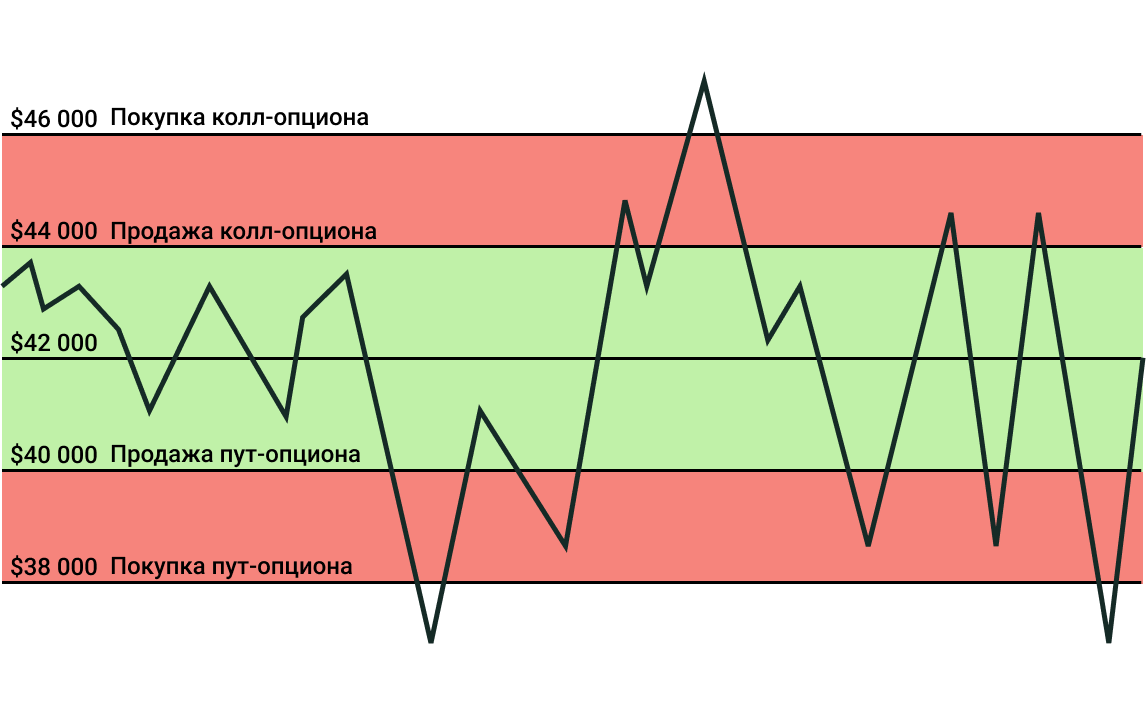

Возьмем в качестве базового актива биткоин с текущим курсом $42 000. Вот такие позиции с одним сроком экспирации у нас будут:

Продажа колл-опциона

Страйк — $44 000

Премия — $650

При исполнении опциона мы должны продать биткоин по $44 000.

Продажа пут-опциона

Страйк — $40 000

Премия — $650

При исполнении опциона мы должны купить биткоин по $40 000.

Покупка колл-опциона

Страйк — $46 000

Премия — $325

При исполнении опциона мы купим биткоин по $46 000.

Покупка пут-опциона

Страйк — $38 000

Премия — $325

При исполнении опциона мы продадим биткоин по $38 000.

Теперь посмотрим, как это выглядит на графике.

Зеленая зона — прибыль

Красная зона — фиксированный риск

Белая зона — вне нашего поля работы

Суть заключается в том, что мы ограничиваем наши убытки и устанавливаем точную прибыль.

Если курс не покинет наши границы проданных опционов со страйками на $40 000 и $44 000, то мы получаем $1300 от премий и $650 тратим на покупку опционов.

Чистая прибыль — $650.

Ее мы также учитываем при расчете убытков, если они возникнут.

Например, если биткоин пойдет вниз и дойдет до $37 000 на день экспирации, то исполнится купленный нами пут-опцион со страйком $38 000 и проданный со страйком $40 000.

Получается, что мы покупаем BTC по $40 000 и продаем по $38 000, теряя на этом $2000. Так мы ограничиваем убытки. Если бы не ограждающий от потерь пут-опцион со страйком на $38 000, то просадки были бы $3000.

При расчетах вместе с прибылью максимальные возможные потери составят $1350.

Учитывая, что предсказать глубину падения крайне проблематично, мы заранее ставим себе ограничения, чтобы не надеяться на волю случая.

Риски при торговле опционами

Продавцы и покупатели стоят по разные стороны лагеря заработка на опционах, поэтому как стратегии, так и риски у них отличаются.

Покупатели находятся в более защищенном положении, так как их риски ограничены потерей денег на премии продавцу. Опцион не обязательно исполнять себе в убыток, а можно только заплатить премию. Поэтому покупатели могут заранее определить свой потолок потерь.

Продавцы же не защищены от изменений на рынке. Продавая опцион они обязуются его исполнить по требованию покупателя, при этом не имея возможности отказаться. Поэтому их потолок потерь не ограничен. В обмен на это их доход гарантирован.

Динамическое дельта-хеджирование

В качестве одной из стратегий по управлению рисками используется динамическое дельта хеджирование (ДДХ).

Это стратегия, которая включает в себя регулярное корректирование портфеля так, чтобы его дельта оставалась близкой к нулю или другому желаемому уровню. Она используется для минимизации воздействия изменений цены базового актива на стоимость опционного портфеля.

Динамическое дельта-хеджирование осуществляется путем торговли базовым активом или другими финансовыми инструментами таким образом, чтобы изменения стоимости этих активов компенсировали изменения стоимости опциона.

Например, если у вас есть портфель, состоящий из опционов на акции, и вы хотите сделать его дельта-нейтральным (дельта равна нулю), то при росте цены акций вы можете продавать некоторое количество акций или покупать опционы на продажу, чтобы сбалансировать дельту и уменьшить риск.

Ответы на практические задания

Что такое опцион

Вопрос №1 — Страйк

Вопрос №2 — Экспирация

Вопрос №3 — Нет

Классификация опционов

Опцион №1 — Вне денег

Опцион №2 — У денег

Опцион №3 — В деньгах

Как прогнозируется изменение цены опциона

Вопрос №1 — Вега

Вопрос №2 — Гамма

Вопрос №3 — Колл-опцион