Использование различных финансовых инструментов сопровождается не только изучением принципов экономики, но и умением управления рисками. Один из ключевых показателей управления рисками — это соотношение риска и прибыли (Risk/Reward Ratio, RRR).

Соотношение риска и прибыли показывает потенциальную прибыль по отношению к потенциальному риску и помогает решить, стоит ли входить в сделку.

Как рассчитать соотношение риска и прибыли?

Для расчета соотношения риска и прибыли необходимо определить два ключевых параметра:

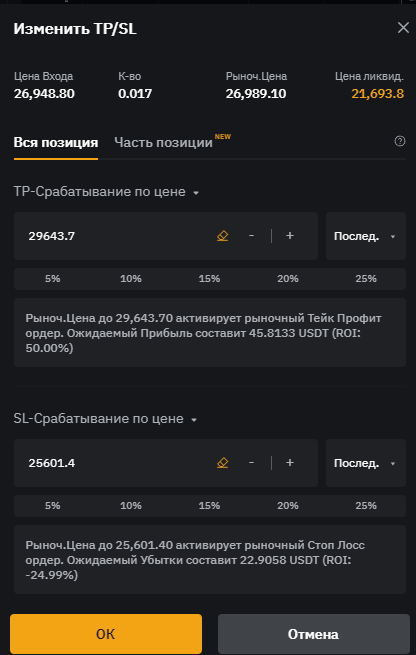

- Уровень риска или максимальная сумма, которую трейдер готов потерять на сделке. Это обычно определяется с помощью стоп-лосс ордера.

- Потенциальная прибыль или ожидаемая прибыль от сделки. Это обычно определяется с помощью тейк-профит ордера.

Соотношение риска и прибыли рассчитывается как отношение потенциальной прибыли к уровню риска (Risk:Reward).

Расчет происходит по следующей формуле:

Potential loss / potential profit = risk/reward ratio

Если трейдер устанавливает стоп-лосс на $10 и стоп-профит на $30, то его соотношение риска и прибыли будет 1:3.

Зачем нужно соотношение риска и прибыли?

Соотношение риска и прибыли помогает управлять своими инвестициями более эффективно и обоснованно. Опытные участники рынка используют соотношение риска и прибыли для сравнения ожидаемой доходности инвестиций с величиной риска, на который они должны пойти, чтобы получить эту прибыль.

Вот несколько причин, почему это важно:

- Стратегическое планирование. Зная свое соотношение риска и прибыли, трейдеры могут строить эффективные торговые стратегии, которые учитывают их толерантность к риску и финансовые цели.

- Управление рисками. Если риск превышает ожидаемую прибыль, трейдер может решить не открывать сделку.

- Повышение доходности. Применяя соотношение риска и прибыли, трейдеры могут улучшить свою доходность, оптимизируя размеры своих позиций и уровни стоп-лосса и тейк-профита.

Пример использования соотношения риска и прибыли

Допустим, трейдер рассматривает сделку на покупку ETH по цене $2000. Он ожидает, что в результате обновления блокчейна цена может подняться до $2500, но также учитывает риск снижения цены до $1900. В этом случае потенциальная прибыль составляет $500, а риск потери — $100. Соотношение риска и прибыли в данном случае составляет 1:5.

Это означает, что человек готов рискнуть $100 для возможности заработать $500. Важно помнить, что хотя высокое соотношение риска и прибыли может звучать привлекательно, оно также может указывать на более высокий уровень риска.

Как улучшить соотношение риска и прибыли?

- Установите реалистичные цели. Ожидаемая прибыль должна быть реалистичной и выявленной на основе анализа рынка и целевой цены активов.

- Используйте стоп-лосс и тейк-профит. Эти инструменты позволяют заранее определить уровень риска и ожидаемую прибыль, а также автоматизировать процесс выхода из сделки, чтобы избежать эмоциональных решений.

- Применяйте различные стратегии торговли. Стратегии, такие как скальпинг, дневная торговля, свинг-трейдинг, позиционная торговля и другие предлагают различные подходы к управлению рисками и могут помочь в улучшении соотношения риска и прибыли.

- Постоянное обучение. Рынки постоянно меняются и трейдеры должны быть в курсе последних новостей, тенденций и стратегий для эффективного управления рисками и увеличения прибыли.

- Диверсификация портфеля. Инвестирование в различные активы может помочь снизить риск и улучшить потенциальную доходность.

- Адаптивность. Рынок постоянно меняется и, несмотря на проведенный анализ, нужно продолжать наблюдать за ситуацией и при необходимости корректировать свои позиции.

Соотношение риска и прибыли должно быть быть логичным и рациональным. Не допускайте аномально низких показателей. Чем выше потенциальный доход, тем выше потенциальный риск. Само по себе высокое соотношение не гарантирует хороших вложений, поэтому важно всегда учитывать свою толерантность к риску и индивидуальные финансовые цели.