DEX использует смарт-контракты на блокчейне для выполнения и контроля сделок. Это означает, что пользователи имеют полный контроль над своими средствами и не нуждаются в централизованной стороне, которая хранит и управляет их активами.

В отличие от традиционных централизованных бирж, где сделки проходят через посредника, DEX позволяет пользователям обмениваться напрямую между собой. Это устраняет необходимость доверия и риски, связанные с централизованными посредниками.

В DEX ликвидность обеспечивается через использование сети участников, которые размещают свои активы в ликвидности пулы. Пользователи могут прямо обмениваться средствами, используя эти пулы ликвидности.

Благодаря использованию технологии блокчейн и смарт-контрактов, DEX обеспечивает высокий уровень безопасности и приватности. Пользователи контролируют свои частные ключи и не нуждаются в предоставлении личных данных централизованной стороне.

Также децентрализованные биржи не требуют прохождения KYC (верификация личности).

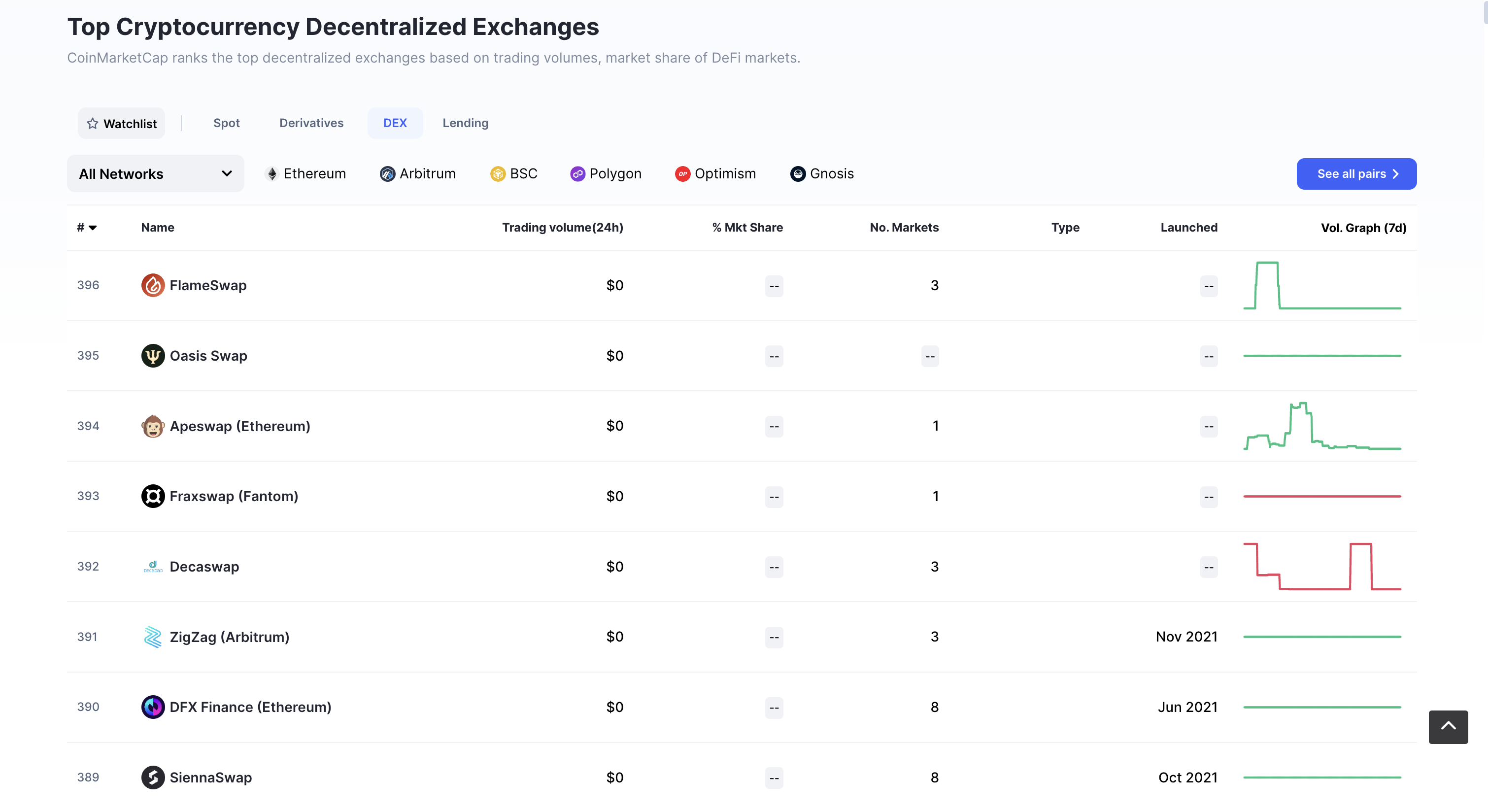

DEX являются основной частью мира децентрализованных финансов — DeFi. На сегодняшний день насчитывается 394 децентрализованных биржи.

Как работает DEX

Вот общая схема работы децентрализованной биржи:

- Регистрация и подключение кошелька. Пользователи должны зарегистрироваться на DEX и подключить свой криптовалютный кошелек, который поддерживают взаимодействие с DEX.

- Создание ордеров. Пользователь может создать ордер на покупку или продажу определенного актива, указав цену и количество. Ордеры обычно хранятся в блокчейне в виде смарт-контрактов.

- Сопоставление ордеров. Система DEX автоматически пытается найти совпадающие ордеры на покупку и продажу. Если цена и количество активов в ордерах совпадают или соответствуют друг другу, происходит совпадение, и сделка считается выполненной.

- Исполнение транзакций. Когда ордеры сопоставлены, смарт-контракт DEX обрабатывает и проверяет транзакцию. При выполнении сделки активы переходят напрямую между кошельками пользователей, без необходимости доверять свои средства централизованной бирже.

Важно отметить, что каждая децентрализованная биржа может иметь свои особенности и нюансы в работе, поскольку они могут быть построены на разных блокчейнах и использовать различные протоколы.

АММ и книга ордеров

В торговых терминалах централизованных бирж обычно присутствует книга ордеров — она отображает данные о количестве и объеме текущих заявок на покупку и продажу.

На некоторых децентрализованных платформах также используют книгу ордеров (например dYdX), но большинство популярных DEX (например Uniswap) используют автоматические маркет-мейкеры (АММ).

Для обеспечения необходимого объема активов DEX-площадки имеют собственные, а также поддерживаемые пользователями резервы для каждой монеты. Эти резервы называются пулами ликвидности. По сути, каждый такой пул является смарт-контрактом.

В одном пуле хранятся резервы для одной торговой пары, например, ETH/USDT или XRP/USDC. Чем больше эти пулы, тем биржа может предоставить торговлю с наименьшим проскальзыванием и быстрым исполнением ордеров.

Пулы ликвидности функционируют благодаря использованию AMM. AMM — это смарт-контракт, использующий математическую формулу для расчета цены активов. Например, на бирже Uniswap действует следующая формула: x * y = k (где x — объем ликвидности первой монеты, y — объем ликвидности второй монеты, k — значение, которое должно оставаться неизменным). Проще говоря, когда кто-то покупает USDT за ETH, предложение USDT в пуле уменьшается, а ETH —увеличивается, что в конечном итоге приводит к увеличению цены USDT относительно ETH.

С помощью AMM биржа может предоставить торговлю без книги ордеров. Благодаря этому торговля низколиквидными парами осуществляется без повышенной волатильности, так как предоставить необходимое количество монет из резерва намного проще, чем найти продавца, подходящего под условия ордера.

При торговле по книге ордеров пользователю необходимо ждать, пока ордер не будет исполнен, так как скорость исполнения заявок зависит от числа активных пользователей. На крупных биржах такой проблемы практически нет.

Децентрализованные биржи с AMM и DEX с книгой ордеров представляют различные подходы к торговле на децентрализованных платформах.

Децентрализованные биржи с AMM

- Ликвидность. DEX с AMM полагаются на ликвидность, предоставляемую пулами активов, созданными пользователями. Такие биржи не требуют наличия контрагентов для совершения сделок, что обеспечивает непрерывную ликвидность и возможность мгновенных обменов.

- Ценообразование. AMM использует математические модели, такие как формула постоянного привлечения (Constant Product Formula), для определения цен активов. Это может приводить к небольшим отклонениям цен от централизованных бирж или бирж с книгой ордеров.

- Простота использования. DEX с AMM обычно более просты в использовании, поскольку не требуют размещения ордеров. Пользователи могут легко обменивать активы, выбирая нужную им пару и указывая желаемую сумму.

- Гибкость. AMM позволяет участникам регулировать ликвидность пула, вносить свои активы и получать комиссии за предоставление ликвидности. Это дает пользователям большую гибкость и возможность участвовать в протоколе.

Децентрализованные биржи с книгой ордеров

- Ликвидность. DEX с книгой ордеров требуют наличия контрагентов для совершения сделок. Ликвидность зависит от того, сколько ордеров размещено на покупку и продажу, и от активности трейдеров. Низкая ликвидность может привести к широким спредам и трудностям в исполнении ордеров.

- Ценообразование. Цены на DEX с книгой ордеров формируются на основе ордеров, размещенных участниками. Трейдеры могут указывать цены и объемы своих ордеров, что может приводить к более точному соответствию спроса и предложения.

- Гибкость и контроль. DEX с книгой ордеров предоставляют пользователям больше гибкости и контроля над ордерами. Трейдеры могут выбирать цены, объемы и временные параметры своих ордеров, что позволяет более точно настраивать торговые стратегии.

- Зависимость от активности трейдеров. Чтобы сделки были успешно исполнены на DEX с книгой ордеров, необходимо наличие достаточной активности трейдеров. Низкая активность может приводить к ограниченной ликвидности и возможным трудностям в выполнении ордеров.

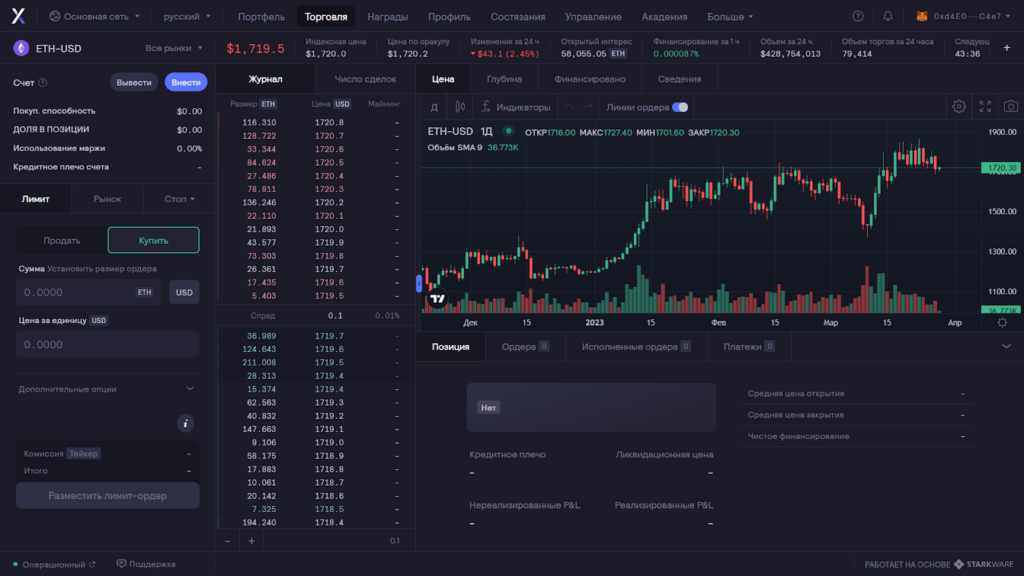

Интерфейс DEX, которые используют книги ордеров, практически такой же, как и на CEX:

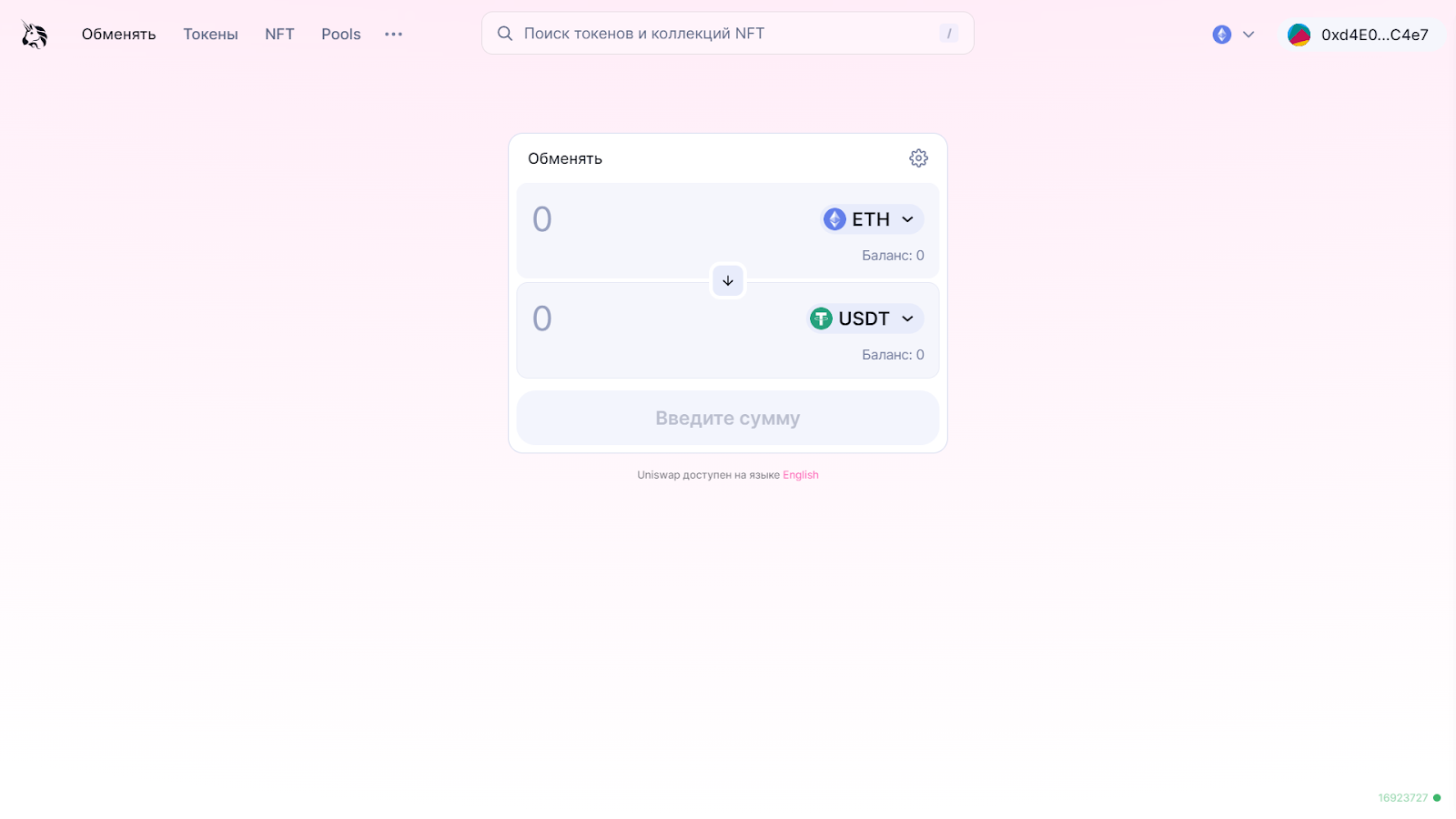

DEX, которые используют АММ, напоминают конвертацию криптовалют:

Сравнение децентрализованных и централизованных бирж

Децентрализованная биржа

- Децентрализация. DEX основаны на блокчейне и работают без центрального управления. Они позволяют пользователям контролировать свои собственные активы и осуществлять прямые сделки без необходимости доверять третьей стороне.

- Безопасность. DEX обеспечивают более высокий уровень безопасности, поскольку они не хранят пользовательские активы на централизованных серверах. Активы хранятся в кошельках пользователей, а торговля осуществляется через смарт-контракты.

- Приватность. DEX обеспечивают большую приватность, поскольку они не требуют от пользователей предоставления личной информации или KYC.

- Ограниченная ликвидность. Ликвидность на DEX может быть ограниченной, особенно для менее популярных торговых пар. Это может привести к более широким спредам и проскальзыванию при выполнении ордеров.

Централизованная биржа

- Централизованное управление. CEX представляют собой централизованные платформы, где трейдеры делегируют управление своими активами бирже. Они используют книгу ордеров и централизованные серверы для обработки сделок.

- Высокая ликвидность. CEX обычно обладают более высокой ликвидностью. Это позволяет получать более узкие спреды и более точные цены.

- KYC и регуляторные требования. Большинство CEX требуют от пользователей прохождения процедур KYC и соблюдения регуляторных требований. Это означает предоставление личной информации и подтверждение личности.

- Уязвимость. Централизованные биржи могут быть более уязвимыми для хакерских атак и взломов, поскольку хранят большие объемы активов на своих серверах.

Выбор между DEX и CEX зависит от предпочтений трейдера. DEX предлагают большую децентрализацию, приватность и безопасность, но могут иметь ограниченную ликвидность. CEX обеспечивают высокую ликвидность, но требуют большей централизации и предоставления личной информации.