Высокая волатильность — одна из главных проблем криптовалют. Волатильность затрудняет широкое использование цифровых активов в повседневных операциях. Стабильные монеты или стейблкойны решают эту проблему.

DAI — крупнейший децентрализованный стейблкойн. Он разработан протоколом MakerDAO и работает на блокчейне Ethereum.

DAI избыточно обеспечен криптовалютой, а его курс поддерживается смарт-контрактами.

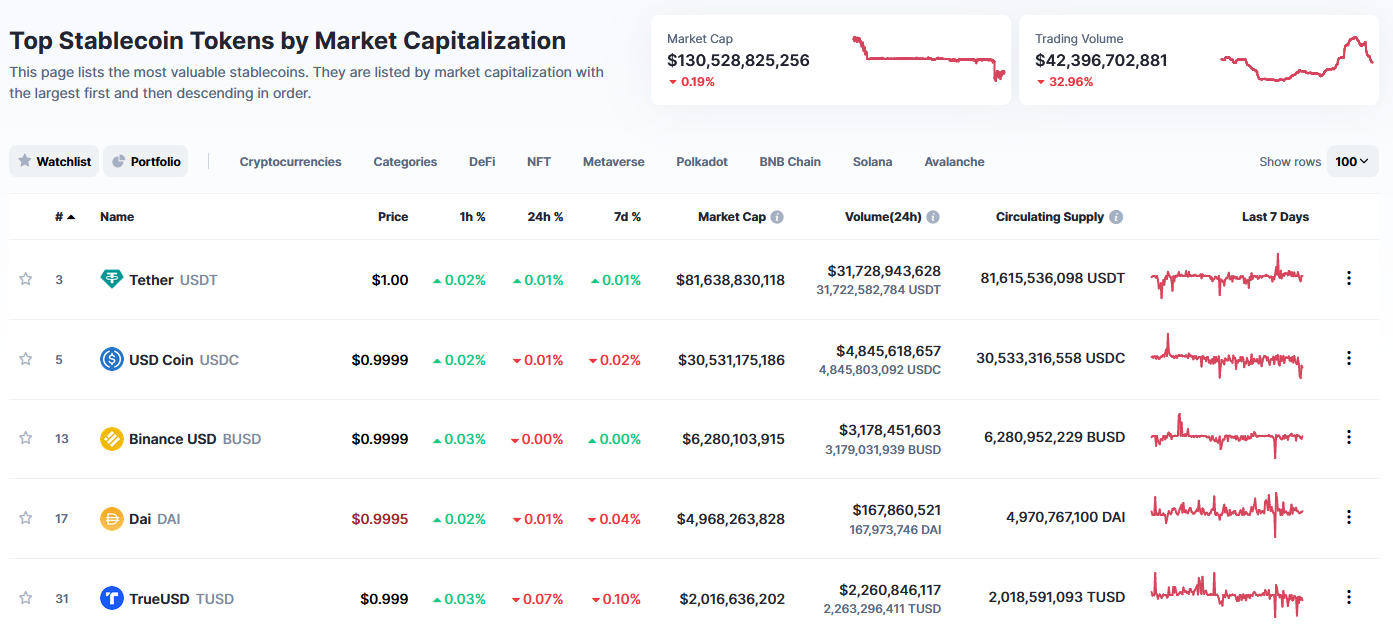

По состоянию на начало мая 2023 года эмиссия DAI составляет около $5 млрд. Это четвертый по величине стейблкойн. Он уступает только USDT, USDC и BUSD:

Курс DAI за последние два года отличается высокой стабильностью:

DAI торгуется на всех основных децентрализованных и централизованных биржах: Binance, Kraken, Uniswap, KuCoin и других.

История DAI

DAI был создан в рамках проекта MakerDAO, который появился в 2015 году. Основателями MakerDAO являются Руне Кристиансен и Николай Мушегиан. Идея была создать децентрализованный стейблкойн, управляемый сообществом пользователей и не зависимый от традиционных финансовых институтов.

Первая версия DAI называлась Single-Collateral DAI (SAI) и была запущена в декабре 2017 года. В то время для обеспечения стоимости DAI использовался только один залоговый актив — токен Ethereum (ETH). В ноябре 2019 года перешли на Multi-Collateral DAI (MCD). Это позволило использовать различные криптовалютные активы в качестве залога и увеличило диверсификацию и устойчивость DAI.

В DeFi DAI стал одним из основных стейблкойнов. Они используется для займов, стейкинга и платежей.

Обеспечение DAI

Централизованные стейблкойны обеспечены облигациями и традиционными валютами на банковских счетах. В отличие от них DAI обеспечен криптовалютами на на блокчейне Ethereum. Это могут быть Ethereum (ETH), Wrapped Bitcoin (WBTC), USDC и т.д.

Залоговые активы используются для создания залоговых позиций (Collateralized Debt Positions, CDP) в рамках экосистемы MakerDAO. Чтобы взять стейблкоин DAI в долг, надо заблокировать криптовалюту в смарт-контракте CDP.

Пользователи размещают обеспечение в Maker Vaults и выпускают DAI. В качестве обеспечения можно одновременно использовать несколько криптовалют. Когда пользователь возвращает DAI, Maker Vault сжигает DAI.

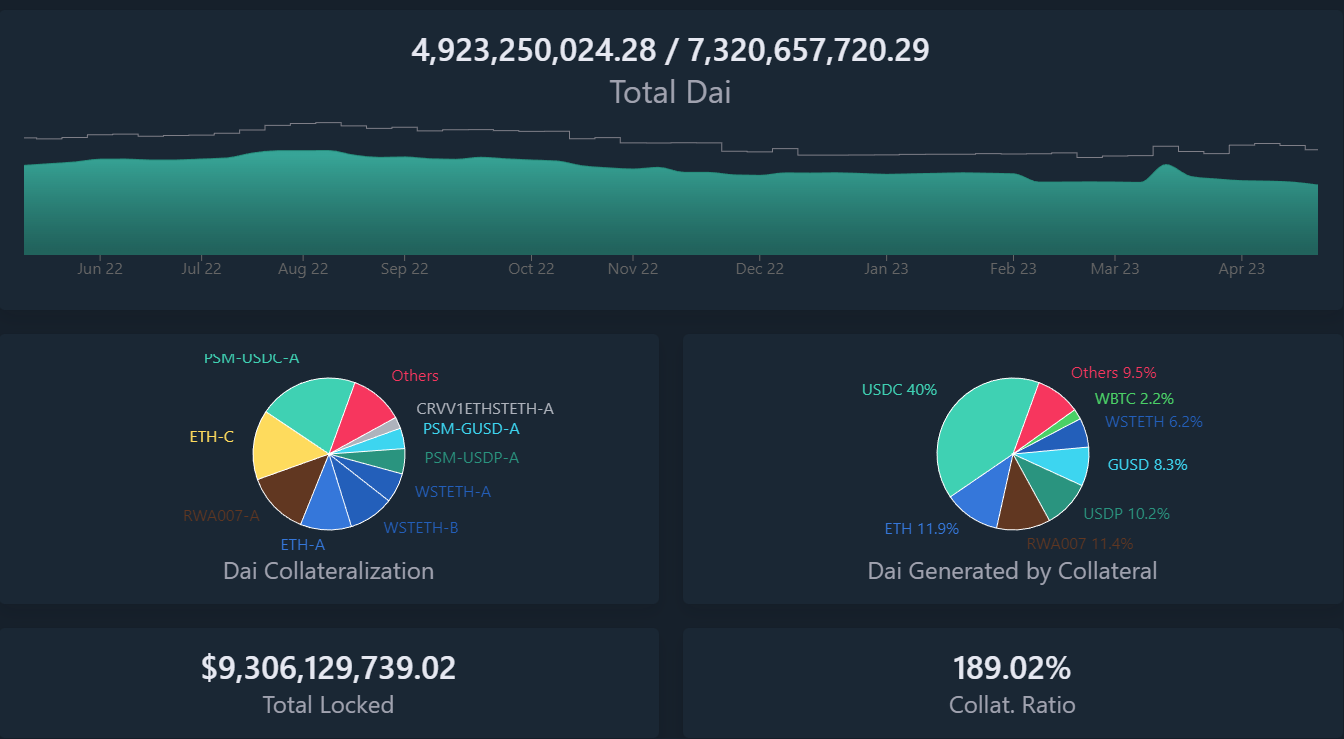

Информация об обеспечении DAI публично доступна по ссылке.

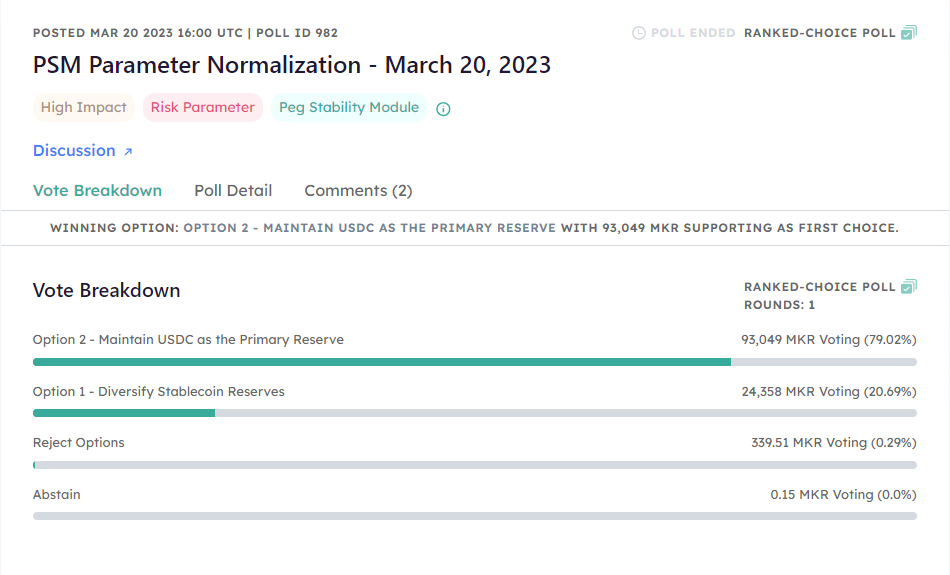

По состоянию на май 2023 года DAI на 40% обеспечен стейблкойном USDC. Это серьезный риск для проекта. В марте 2023 года DAI потерял привязку к курсу доллара США вслед за USDC. Несмотря на это, участники MakerDAO проголосовали за сохранение USDC в качестве основного обеспечения DAI.

Для поддержания стабильности курса DAI к доллару США используются такие механизмы, как автоматические ликвидации и стабилизационные сборы. Если стоимость залоговых активов снижается и уровень обеспеченности DAI опускается ниже минимально допустимого, залоговые активы могут быть автоматически проданы на аукционах для покрытия долга и поддержания стабильности DAI.

Почему курс DAI остается стабильным?

Когда стоимость DAI опускается ниже $1, система стимулирует пользователей погасить свои долги, вернуть залог и уничтожить DAI. Это происходит за счет увеличения комиссии за стабильность, что делает кредитование менее выгодным. DAO также может повышать коэффициент сбережения DAI, усиливая спрос на токен.

Когда курс DAI поднимается выше $1, комиссия за стабильность снижается. В результате общее предложение DAI возрастает, а цена каждого токена снижается. MakerDAO также может уменьшать спрос на токен DAI, снижая коэффициент сбережения. Это заставляет инвесторов искать альтернативные способы получения дохода.

Применение DAI

- Платежи. DAI используется для мгновенных и надежных платежей с низкой комиссией.

- Инвестиции. Многие диверсифицируют свой криптовалютный портфель за счет вложений в DAI.

- DeFi. DAI используется во многих DeFi-проектах для займов, стейкинга, фарминга и других финансовые услуг.

- Торговля. DAI используется для торговли на централизованных криптовалютных биржах.

- TradFi. DAI ограниченно используется и в традиционных финансах. В прошлом году компания Société Générale привлекла $7 млн в DAI посредством займа у MakerDAO. Также было одобрено создание хранилища c лимитом в $100 млн в DAI для американского Huntingdon Valley Bank.

Плюсы DAI

- Децентрализация. DAI менее уязвим для регуляторных атак.

- Прозрачное обеспечение. Обеспечение DAI может проверить любой желающий в любое время.

- Невозможность блокировки. USDT, USDC и другие централизованные стейблкойны можно заблокировать даже на некастодиальных кошельках. С DAI это возможно только решением сообщества MakerDAO.

Минусы DAI

- Уязвимость к волатильности на крипторынке. DAI сам по себе является стабилен, но обеспечивающие его активы могут быть очень волатильны.

- Сложность. Механизмы стабилизации и управления DAI сложны для понимания, особенно для новичков.

- Зависимость от USDC. 40% обеспечения DAI составляет USDC. Это опасно для DAI.

- Риски смарт-контрактов. Все операции DAI основаны на смарт-контрактах, а управление децентрализовано. В случае хакерской атаки децентрализованный проект сложнее защитить.

- Ликвидность ниже. Эмиссия DAI намного ниже, чем у USDT и USDC.

Перспективы DAI

Самая важная особенность DAI — его децентрализованность. Крипторынку остро нужны децентрализованные стейблкойны. По мере нарастания натиска регуляторов на централизованные стейблкойны возможен рост популярности DAI.

Кошельки с поддержкой DAI

DAI можно использовать на любых кошельках с поддержкой ERC-20: