Практически каждый криптоинвестор прибегал к использованию стейблкоинов — криптовалюты с привязкой к какому-либо активу, обычно доллару США.

Стейблкоины выступают в качестве основной валюты для проведения платежей, так как их курс стабилен, а транзакции проходят быстро.

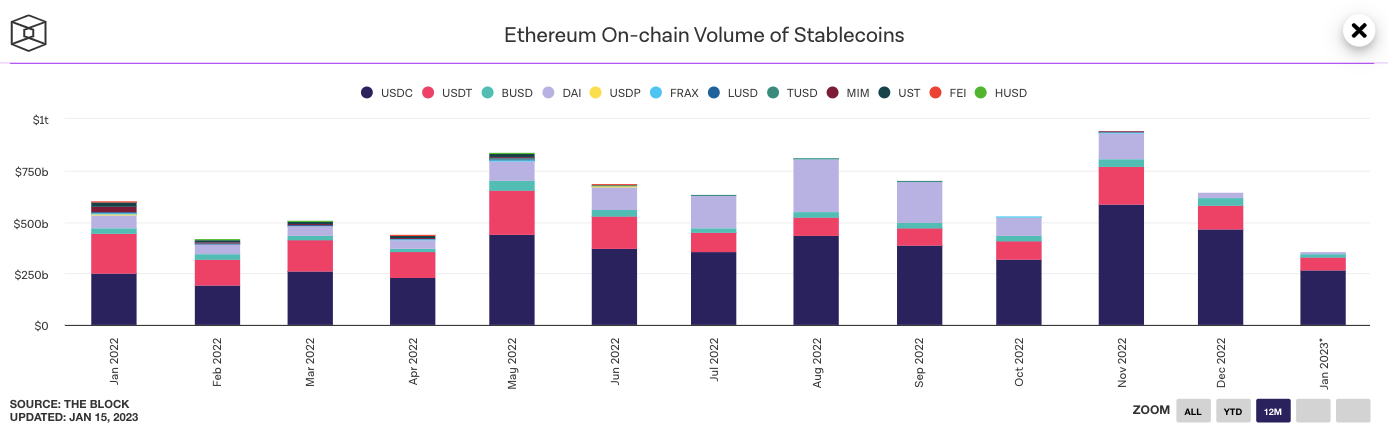

Рынок стейблкоинов огромен: на выбор предлагаются десятки видов монет, различающихся по системе управления, организации обеспечения, популярности и так далее. Несмотря на это, большую часть рынка занимает 4 самых крупных стейблкоина.

Давайте разберемся, по каким принципам следует определять, какой стейблкоин надежнее, удобнее и безопаснее.

Классификация стейблкоинов

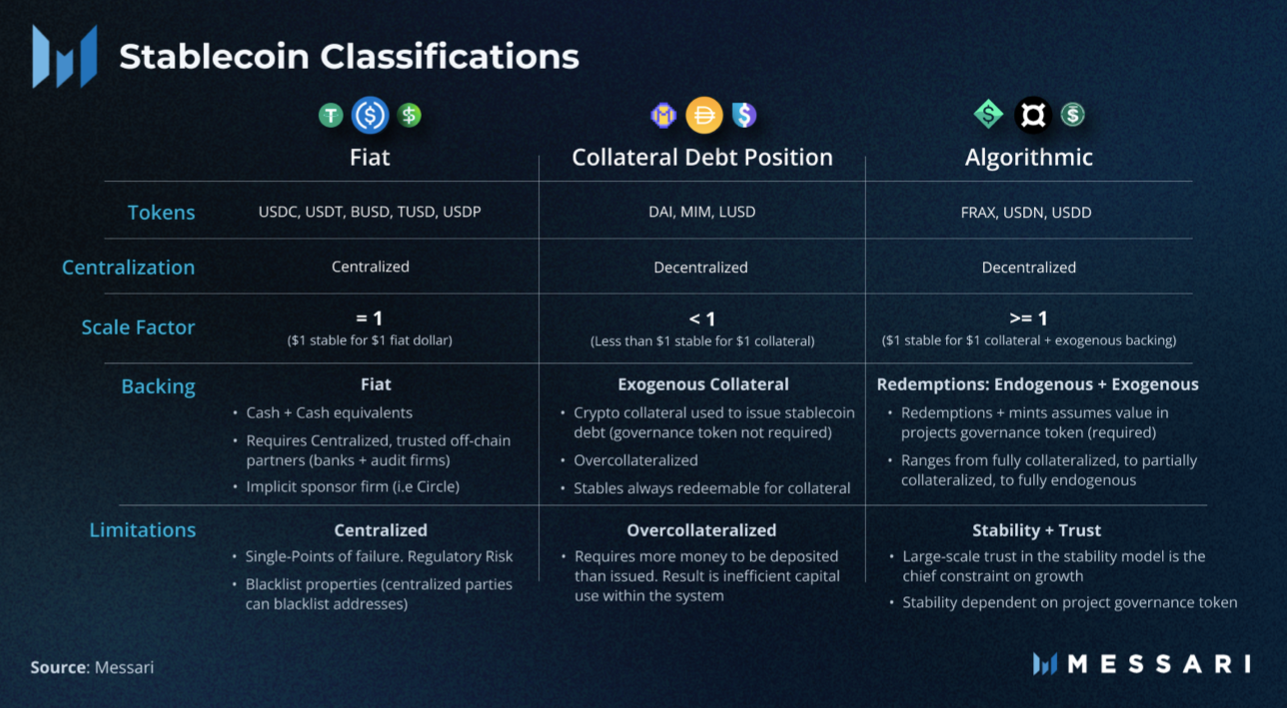

В основном стейблкоины разделяют на две группы:

- децентрализованные стейблкоины;

- централизованные стейблкоины.

Централизованные организации, такие как USDT, полностью управляют эмиссией монеты и в целом инфраструктурой, в то время как у децентрализованных проектов не может быть единого владельца, а следовательно, невозможно как-либо существенно поменять принцип работы такого стейблкоина.

Обычно централизованные организации предлагают стейблкоины с привязкой к фиатной валюте, это может быть доллар США (USD), евро (EUR), или что-либо другое. Децентрализованно невозможно организовать привязку к какому-либо активу из реального мира, поэтому обеспечивать стейблкоин реальной валютой могут только централизованные организации.

USDT

USDT появился в 2014 году и стал первым стейблкоином. Изначально он назывался Realcoin, но был переименован после ребрендинга.

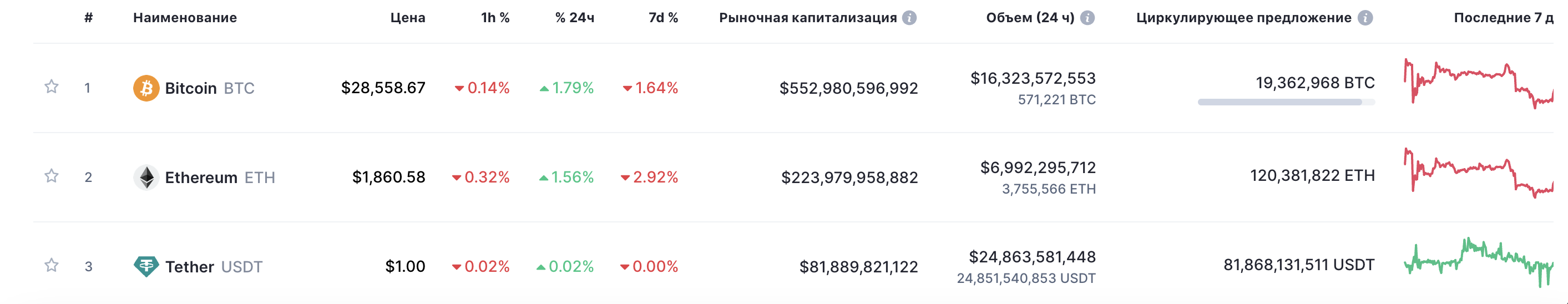

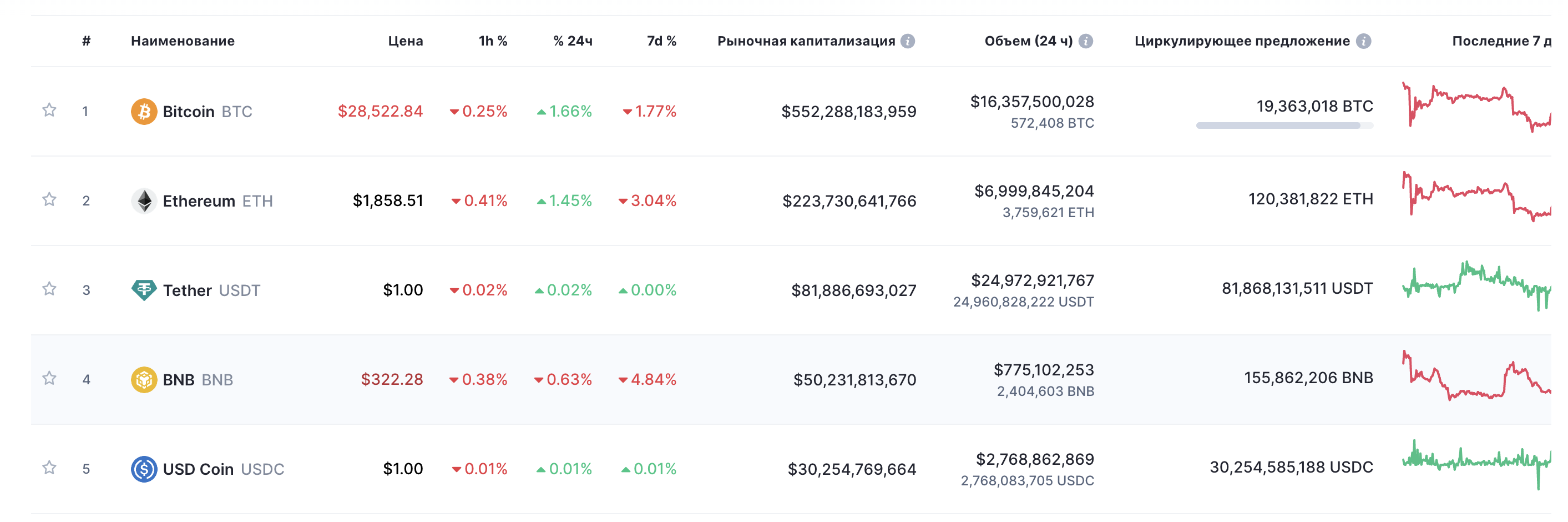

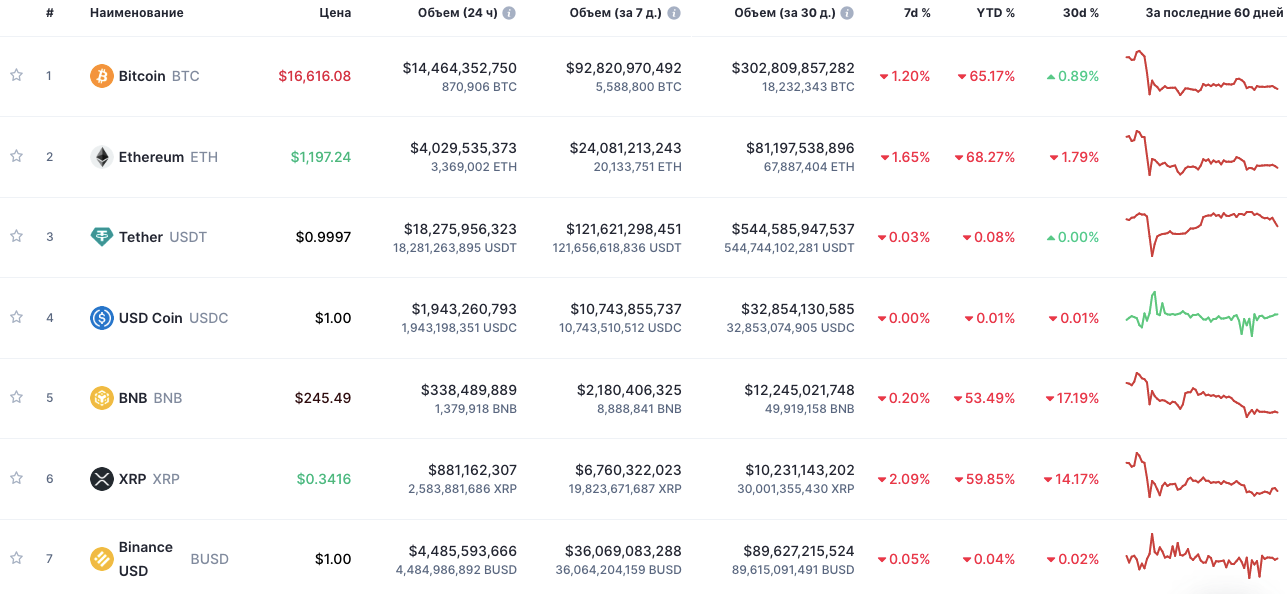

USDT занимает 3 строчку в рейтинге криптовалют по версии CoinMarketCap и сейчас объем его торгов опережает даже биткоин и Ethereum.

USDT был создан на блокчейне биткоина через протокол Omni Layer. Сейчас же он выпущен и на других блокчейнах:

- TRON (TRC-20);

- BNB Smart Chain (BEP-2);

- EOS;

- AVAX C-Chain;

- BNB Beacon Chain (BEP-20);

- Algorand;

- Solana;

- Polygon;

- Tezos;

- OMG Network;

- Ethereum (ERC-20);

- и другие.

Большая часть предложения USDT сосредоточена на блокчейне TRON. Стейблкоин также используют и в других сетях. Второе место по популярности и объему предложения занимает Ethereum.

Мы уже разбирали разницу сетей ERC-20, TRC-20 и BEP-20 для операций с USDT в одной из наших статей, посмотреть материал можно по ссылке.

Как происходит эмиссия USDT

Эмиссией токенов занимается компания Tether Limited.

Когда пользователь отправляет на банковский аккаунт компании фиатные деньги, Tether Limited создает токен в пропорции 1:1 с фиатным долларом. То есть за каждый отправленный доллар, выпускается 1 USDT, который отправляется пользователю. Так токены поступают в обращение.

Вывод из обращения происходит таким же образом, только в обратном порядке: USDT отправляются Tether Limited, а фиатные деньги пользователю. После этого токен уничтожается.

Tether Limited занимается эмиссией не только токенов USDT, но и стейблкоинов, привязанных к другим фиатным валютам:

- EURT — монета Tether, привязанная к евро;

- CNHT — монета Tether, привязанная к китайскому юаню;

- XAUT — монета Tether, привязанная к реальному золоту.

На 17 апреля 2023 года выпущено 84 млрд USDT. 30 декабря 2022 года было выпущено 73 млрд USDT. Эмиссия токена не ограничена, так как она зависит от количества активов, которыми обеспечен стейблкоин. Грубо говоря, USDT можно выпускать бесконечно, пока его будет чем подкреплять.

В обращении находится 66 млрд USDT.

Обеспечение USDT

Tether обеспечивает USDT посредством долларов США (USD), казначейских векселей США и других ценных бумаг.

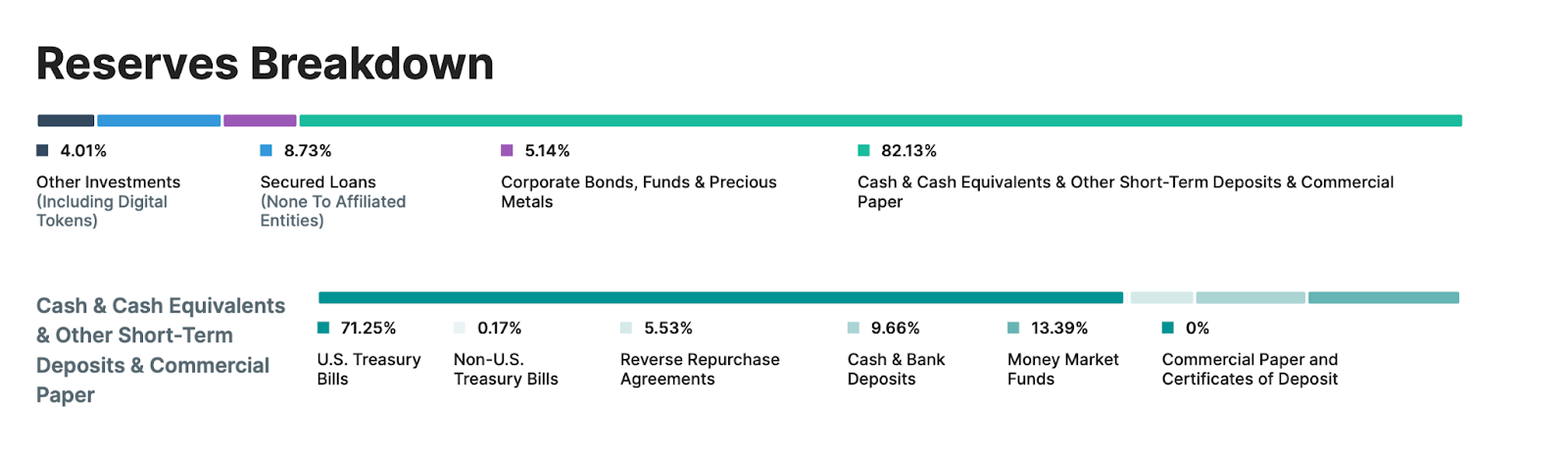

Официально Tether держит в качестве резервов:

- 82,13% наличных и краткосрочных бумаг;

- 5,14% корпоративных облигаций, фондов и драгметаллов;

- 8,73% обеспеченных займов;

- 4,01% других инвестиций, включая токены.

К сожалению, сейчас нет ни одного проекта, который бы полностью обеспечивал свой стейблкоин реальным долларом США, однако Tether существует уже 8 лет и пережил не один экономический кризис, и несмотря на скандалы, продолжает обеспечивать привязку 1:1.

Чего можно бояться, если у вас есть USDT

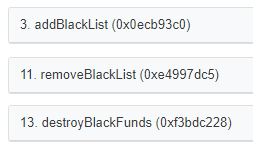

Tether имеет возможность замораживать и размораживать счета USDT во всех экосистемах, в которых он работает. Также есть возможность обнулять баланс замороженного счета, можно проверить это собственноручно.

Этими возможностями может пользоваться только Tether. Обычно они используются для того, чтобы ограничивать действия хакеров, взламывающих различные проекты. В блокчейн не записываются данные о вашем местоположении, но имейте в виду, что данные могут собирать кошельки, даже децентрализованные.

Узнать, какие данные собирает MetaMask и чем это может грозить, можно в нашей статье.

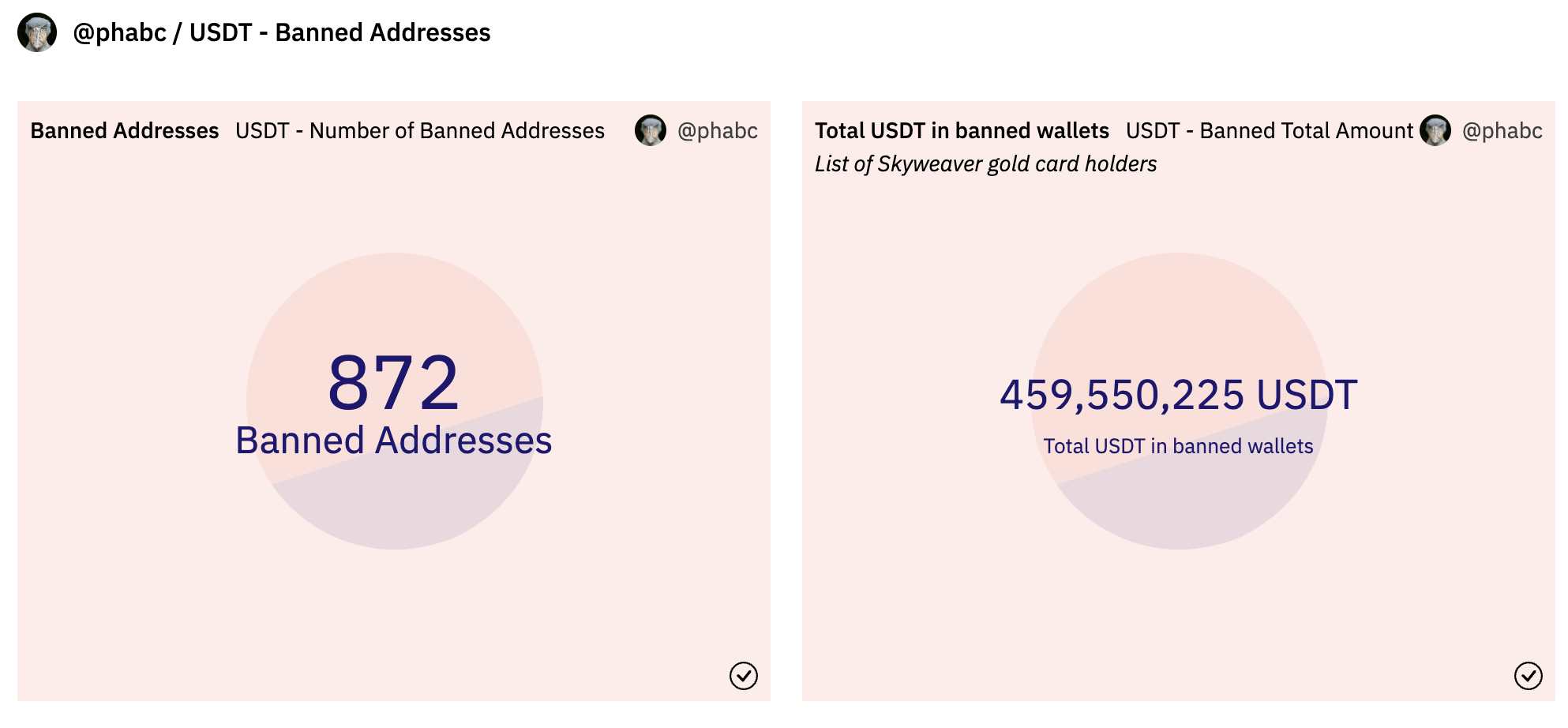

Tether начала блокировки еще в 2017 году. Первый адрес был заблокирован из-за заявления о краже средств на $30 млн.

Сейчас заблокировано 872 кошелька с 459 млн USDT. В начале 2022 их было только 560.

Также эти функции Tether использует по запросу правоохранительных органов. Например, 46 млн USDT, принадлежащих бирже FTX, были временно заблокированы по такому запросу.

Есть и преимущество такой функции для обычных пользователей. Если вы отправили свои USDT не туда, то можно отправить запрос на их восстановление. Запросы принимаются от суммы в 1000 долларов.

Tether взимает комиссию в размере до 10% от суммы восстановления или 1000 долларов США (в зависимости от того, что больше) за восстановление токенов Tether. Плата будет вычтена из суммы возмещения.

У процедуры есть множество сложностей и ограничений, поэтому лучше не терять свои USDT, ведь их очень тяжело вернуть.

USDС

USDC появился в 2018 году. Его создала компания Circle совместно с биржей Coinbase.

USDC занимает 5 строчку в рейтинге криптовалют по версии CoinMarketCap. Его рыночный объем торгов за сутки меньше, чем у USDT в 6,5 раз, но несмотря на это, стейблкоин пользуется популярностью.

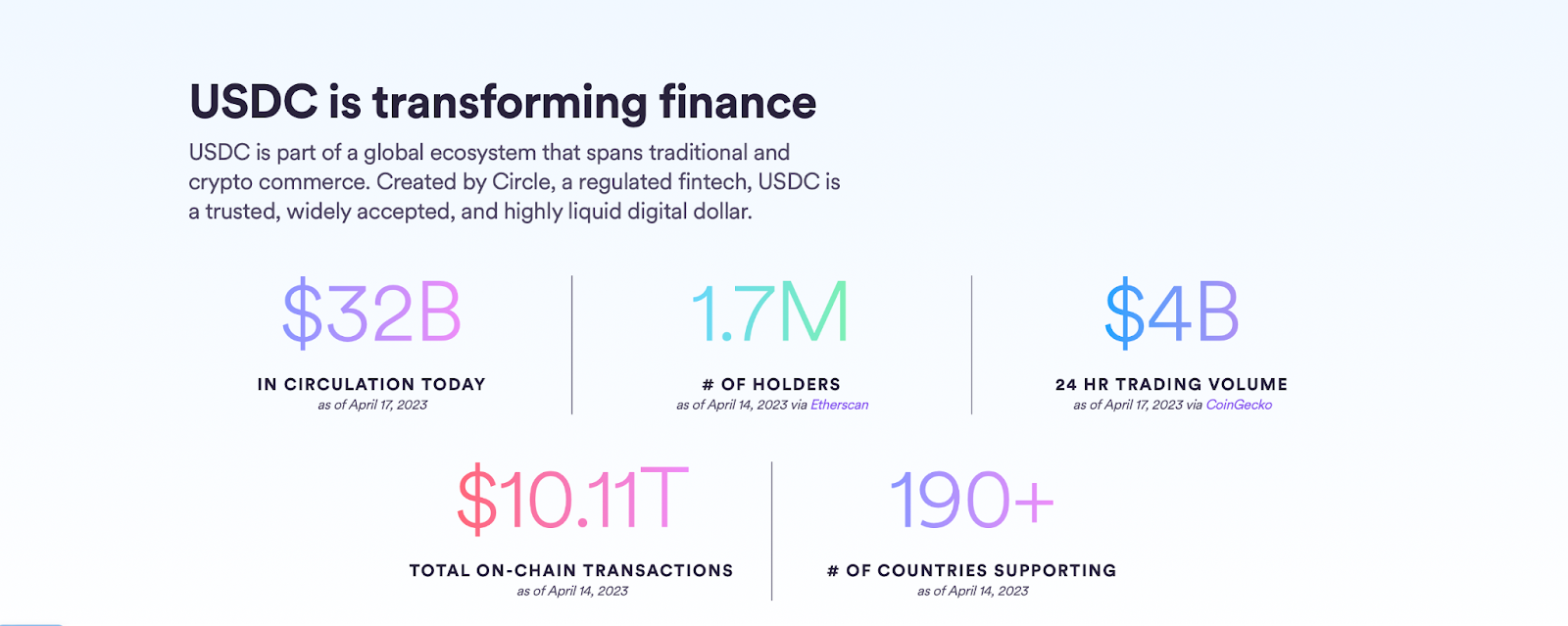

На сайте Circle показывается статистика по USDC, которая ежедневно обновляется.

USDC был запущен в блокчейне Ethereum в виде токена ERC-20, но сейчас он работает и на других сетях:

- Algorand;

- Avalanche;

- Flow;

- Hedera;

- Solana;

- Stellar;

- TRON;

- Polygon (через кроссчейн-мост).

Обеспечение USDC

Circle держит резервы USDС в кэше и краткосрочных американских облигациях. Текущая пропорция — 14,4% ($4,6 млрд) кэш, 85,6% ($27,4 млрд) краткосрочные казначейские облигации США.

Резервы находятся под управлением крупных организаций, включая BlackRock, Bank of New York и BNY Mellon, так что на рынке редко возникают вопросы на тему, достаточно ли у них резервов.

Сейчас отчеты о резервах публикуются раз в месяц.

Как происходит эмиссия USDС

Механизм эмиссии USDC идентичен механизму USDT, поэтому не будем углубляться в эту тему.

Чего можно бояться, если у вас есть USDС

Circle может блокировать кошельки. В 2022 году примером стала блокировка кошельков биткоин-миксера Tornado Cash, на которых находилось больше 75 000 USDC. Также в 2020 году были заблокированы $100 000 в USDC по запросу от правоохранительных органов.

Фактически, USDC стремится стать государственным стейблкоином США. Circle работает как регулируемая компания в США, в отличие от Tether, хотя Tether также блокирует средства по запросам властей.

Также 11 марта 2023 года USDC потерял привязку к доллару США и торговался по $0,92 после того, как его соэмитент Circle объявил о хранении $3,3 млрд резервов в закрытом властями Silicon Valley Bank (SVB). Сейчас курс уже восстановился.

BUSD

BUSD был создан Paxos и Binance в 2019 году. Из популярных крупных стейблкоинов он самый молодой.

BUSD занимает 14 место в рейтинге криптовалют по версии CoinMarketCap. Его дневной объем торгов меньше, чем у USDT в 10 раза.

BUSD выпущен на блокчейне Ethereum (ERC-20), а также Binance выпускает токены в сети BEP-20 и хранит их в адресе Ethereum (ERC-20).

BUSD можно перемещать между сетями через вывод на бирже Binance или через мост Binance Bridge.

Как происходит эмиссия BUSD

BUSD (ERC-20) выпускается Paxos по такому же механизму, как USDC и USDT, но из-за разбирательства с компанией она остановила выпуск BUSD (ERC-20). До февраля 2024 года эмитент продолжит поддерживать операции по выпуску и конвертации.

BUSD (BEP-20) — это токен, привязанный к BUSD (ERC-20). Он выпускается именно Binance, он не связан с Paxos и за счет этого не попадает под регулирование Управления финансовых услуг штата Нью‑Йорк, в отличие от BUSD (ERC-20).

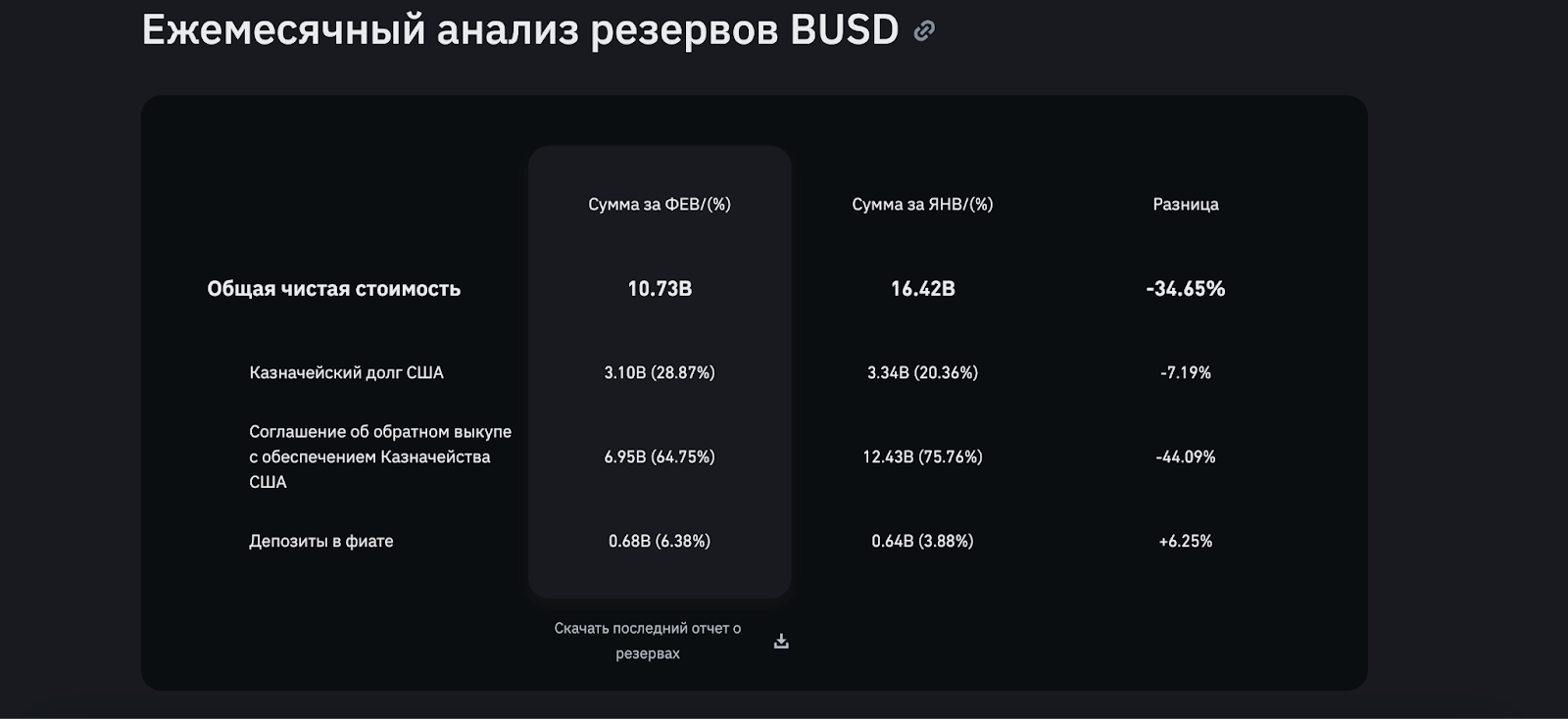

Обеспечение BUSD

Резервы BUSD (ERC-20) состоят из американских долговых обязательств и фиата.

Так как BUSD (BEP-20) выпускается Binance и не связан с Paxos, стейблкоин не обеспечен долларами, а обеспечивается токенами BUSD (ERC-20), которые хранятся в резервах биржи.

Чего можно бояться, если у вас есть BUSD

BUSD никогда не блокировались в кошельках их держателей, но такая вероятность всегда остается, так как стейблкоин централизован.

Несмотря на новости, связанные с Paxos, стейблкоин не потерял отвязку от доллара. Как ситуацию будет обстоять после прекращения операция с BUSD со стороны Paxos пока неясно.

Децентрализованные стейблкоины

Такие монеты поддерживают свой курс за счет смарт-контрактов, которые автоматически стараются поддерживать курс монеты. Здесь стейблкоины можно разделить еще на два вида: алгоритмические и имеющие избыточное обеспечение в BTC, ETH или других популярных криптовалютах.

С избыточным обеспечением

Обычно курс таких монет поддерживается за счет других фундаментальных и крайне ликвидных криптоактивов: ETH, BTC, BNB.

Такую нишу представляют монеты DAI, USDD, MIM. По большому счету, они являются алгоритмическими (поскольку управление происходит автоматически), однако их не принято таковыми называть. Рассмотрим принцип работы на примере DAI.

DAI

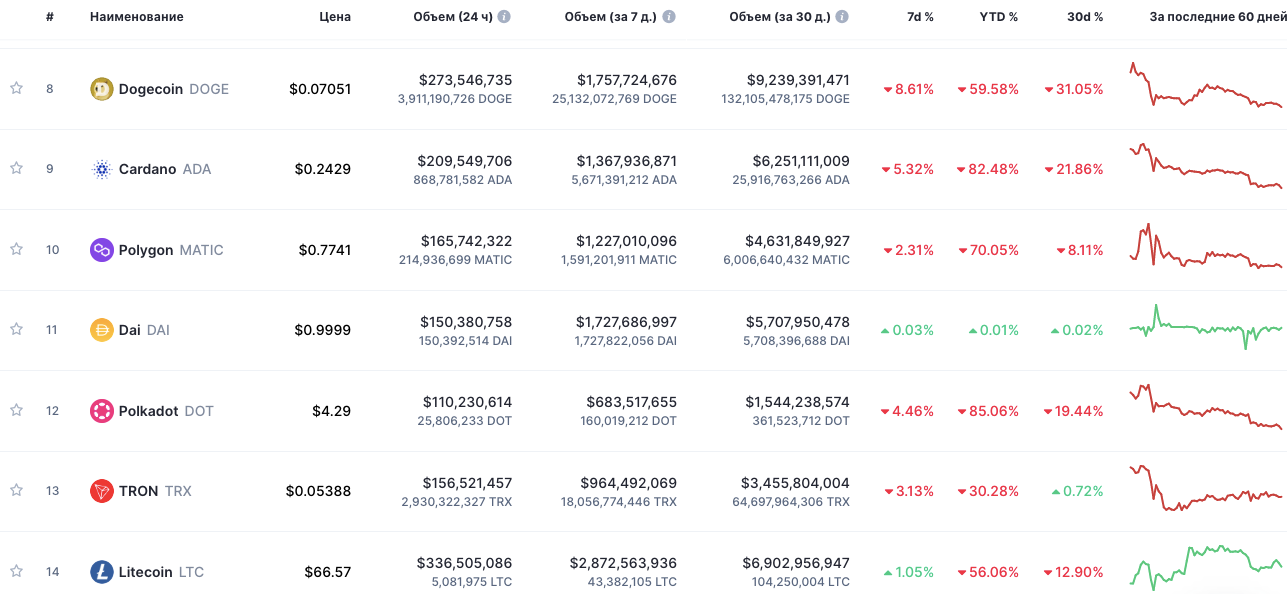

DAI выпущен проектом MakerDao. Он занимает 17 место в рейтинге криптовалют по версии CoinMarketCap.

В контракте DAI не предусмотрена возможность блокировать счета, поэтому хакеры обычно стараются сразу переводить все централизованные активы в DAI. Также это означает, что ваши монеты DAI никто никогда у вас не отберет, ни при каких обстоятельствах.

Обеспечение и эмиссия DAI

Избыточное обеспечение для DAI может варьироваться в пределах 150-200%. Это значит, что если вы хотите получить 100 DAI, вам необходимо будет предоставить другой ликвидный актив в эквиваленте — от $150 до $200. Когда цена вашего актива падает до минимально допустимого обеспечения, любой пользователь блокчейна может ликвидировать вашу позицию, инициировав функцию в контракте DAI. Обычно этим занимаются боты, работающие независимо от DAI. Этот механизм касается выпуска токенов, если покупать DAI на бирже, об этом можно не беспокоиться.

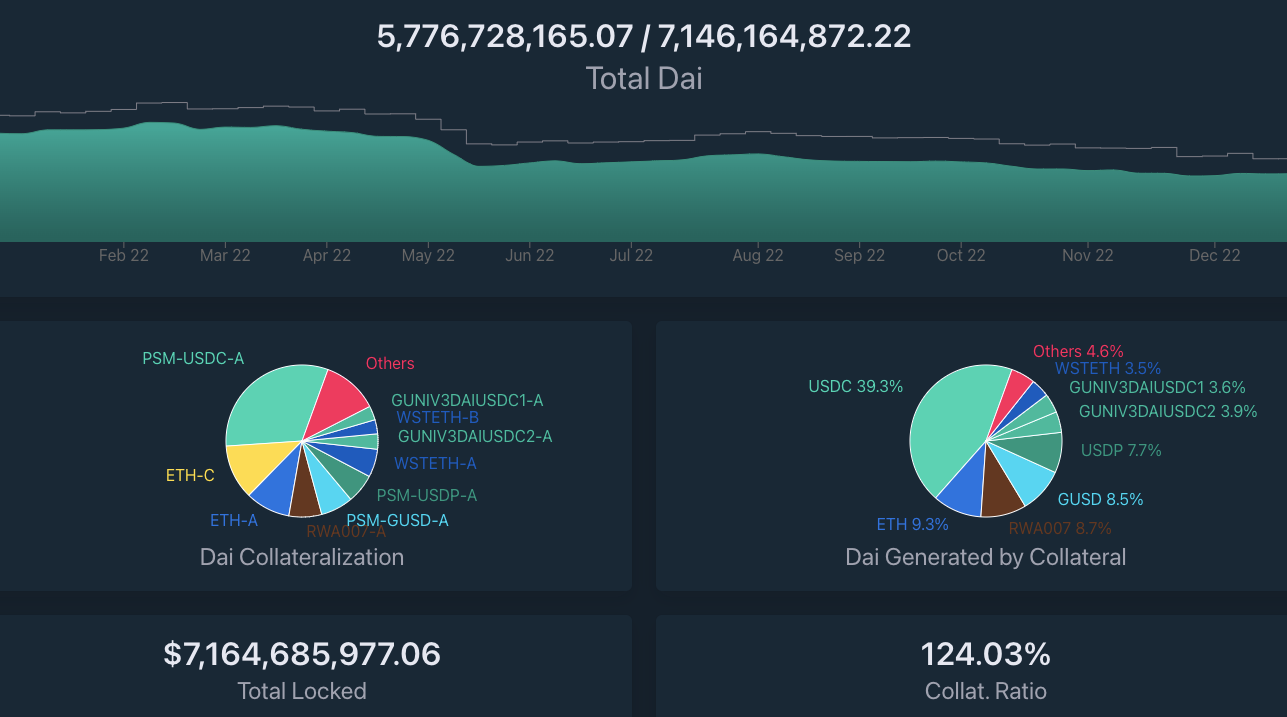

Сейчас выпущено 5,1 млрд DAI, а заблокированных активов, используемых для обеспечения — $9,9 млрд.

По данным Dai Stats

Риски DAI

Половина резервов DAI хранится в USDC. Если Circle заблокирует USDC, которые находятся в обеспечении DAI, то есть риск, что пользователи не смогут обменять DAI обратно на USDC. Но это касается только тех пользователей, которые покупали не на бирже или кошельке, а вносили обеспечение и сами выпускали новые токены.

Алгоритмические

Алгоритмические стейблкоины в целом похожи на вышеупомянутые DAI-подобные монеты, однако в качестве залога используется только один криптоактив, представляющий блокчейн. Например, если бы в сети Ethereum был свой алгоритмический стейблкоин, то он бы обеспечивался только за счет ETH.

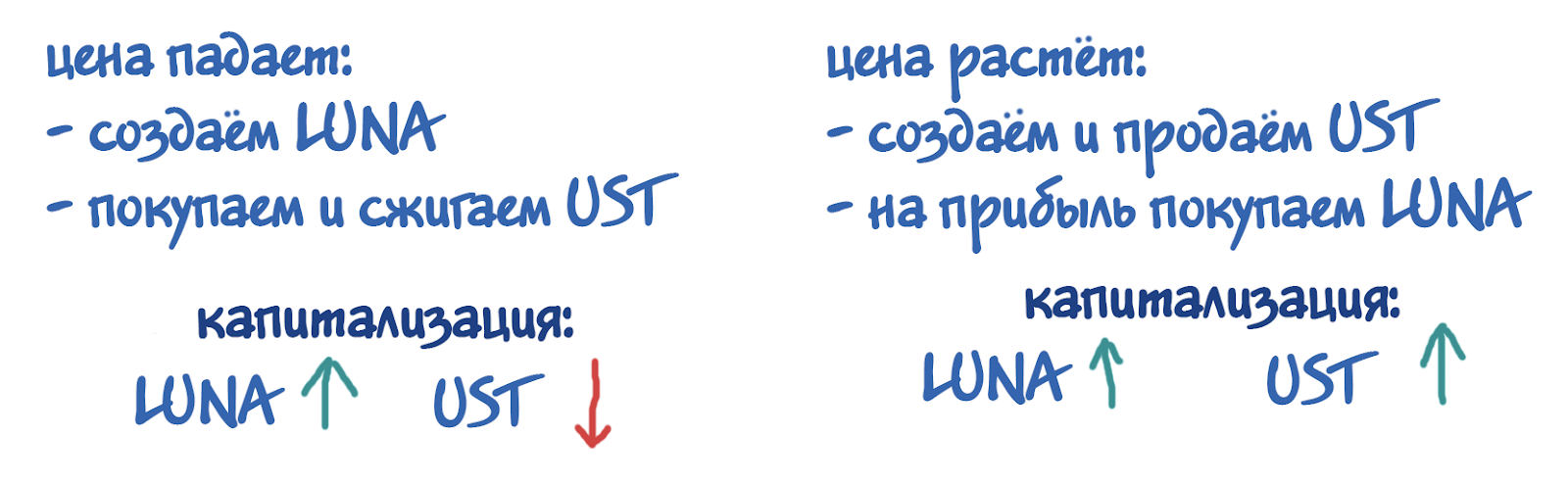

Например, стейблкоин UST алгоритмически обеспечивался токеном LUNA за счет следующих манипуляций.

Когда UST растет в стоимости, Terra чеканит и продает новые UST, на вырученные деньги покупая нативный токен блокчейна — LUNA. Позже Terra обменивала LUNA на другие средства, образуя фонд для обеспечения LUNA, который бы использовался в кризисных ситуациях. Когда UST незначительно падает в стоимости, Terra чеканит токен LUNA и обменивает его на UST.

Для того, чтобы повышать капитализацию алгоритмических стейблкоинов, проекты предлагают делать вклады в этих монетах, предлагая хорошие годовые проценты. Terra предлагали до 20%. Тем самым из других стейблкоинов капитал перетекал в UST.

Проблема таких проектов в том, что им приходится использовать агрессивные стратегии для привлечения средств, жертвуя гарантиями безопасности. Также обеспечение таких монет обычно составляет 1:1, а при обещанных больших процентах годовых и вовсе была возможна недостаточная обеспеченность даже при стабильном рынке.

Сейчас алгоритмические стейблкоины не внушают доверия из-за истории с крахом UST и потерей привязки USDN, поэтому мало кто решается хранить свои сбережения при помощи таких монет. В США планируют запретить алгоритмические стейблкоины на 2 года.

Риски, связанные со стейблкоинами

Переходя к рискам, связанным с владением стейблкоинами, важно отметить, что они не являются безрисковыми, хотя и разработаны для того, чтобы быть менее волатильными, чем другие криптовалюты. Вот некоторые из рисков, о которых следует иметь в виду:

Риск контрагента

Стейблкоины часто выпускаются центральным органом: компанией или финансовым учреждением. Это означает, что инвесторы подвержены риску контрагента, то есть риску того, что эмитент объявит дефолт или обанкротится, в результате чего инвесторы потеряют свои средства. Если вы держите USDT, вы подвержены риску того, что Tether Limited, компания, выпускающая их, объявит дефолт или обанкротится.

В марте 2023 года цена USDC значительно колебалась и сильно упала из-за опасений по поводу резервов компании и проблем с банками. Инвесторы, не обеспечившие сохранность своих запасов USDC, рисковали и теряли значительные суммы денег из-за внезапного падения цены.

Регуляторный риск

Стейблкоины подвержены регуляторному риску. Регулирующие органы могут принять меры против эмитента или самого стейблкоина. Если будет установлено, что стейблкоин нарушает законы о ценных бумагах, то в отношении него могут быть приняты регулятивные меры, что может привести к снижению стоимости стейблкоина.

Так в феврале 2023 года департамент финансовых услуг штата Нью-Йорк запретил эмитенту BUSD выпускать стейблкоин.

Рыночный риск

Несмотря на то, что стейблкоины предназначены для поддержания стабильной стоимости, они все же подвержены рыночному риску. Стоимость может снизиться из-за изменения рыночных условий, если спрос на конкретный стейблкоин снизится, цена может упасть. Этот риск напрямую связан с другими, так как стимул к продаже актива дают новости и проблемы стейблкоина.

Риск ликвидности

Стейблкоины ликвидны лишь настолько, насколько ликвиден рынок, на котором они торгуются. Если на конкретный стейблкоин найдется мало покупателей и продавцов, может быть трудно купить или продать его.

Технологический риск

Стейблкоины часто основаны на технологии блокчейн, которая все еще находится на ранних стадиях развития. В основном этот риск связан с алгоритмическими стейблкоинами, так как их цена регулируется алгоритмом. Если он даст сбой или будет недостаточно продуманным, то можно потерять свои инвестиции, так произошел инцендент с UST (TerraUSD).

Противостояние стейблкоинов

Стейблкоины борются между собой за первенство. USDT стабильно занимает лидирующую позицию, но на нее активно претендуют и другие токены. Давайте разберемся, какими методами ведется война между стейблкоинами.

Давайте разберемся, какими методами ведется война между стейблкоинами.

Информационная война

Это самый основной способ соперничества на рынке стейблкоинов. Компаниям нужно склонить пользователей к выбору их продукта, однако, рассказывая только о своих преимуществах, это сделать сложно.

По своей сути стейблкоины похожи. Они различаются по наличию или отсутствию децентрализации, по способам поддержания курса, по механизму обеспечения и активам, к которым привязана цена.

Так как похожим стейблкоинам сложно соперничать на основе преимуществ для пользователей, ведь они мало чем отличаются, особенно с точки зрения непосвященного пользователя, компании развязывают информационные войны.

Перед тем, как выбрать стейблкоин, пользователь хочет понять, какой надежнее, какой выгоднее использовать, в чем их различие и начинает искать информацию в интернете. Именно поэтому основной задачей эмитента стоит поддержание высокой репутации и, по возможности, критика конкурентов.

Зачастую информационные войны ведутся не от лица компаний, так как это будет выглядеть некорректно и слишком явно указывать на желание потопить конкурентов.

Как ведутся информационные войны

После краха LUNA снова поднялась тема резервов компаний, выпускающих стейблкоины. Под прицел сразу попал Tether, у которого ранее наблюдались скандалы в связи с возможными недостаточными резервами. В связи с чем компании пришлось раскрывать подробности о своих резервах, а также проходить аудиты.

Также не стоит забывать и про саму LUNA, крах которой был ускорен FUD-кампанией от Alameda Research, где SBF провел некоторые манипуляции с купленным токеном UST для того, чтобы встать в огромный шорт. Для гарантии успеха были профинансированы СМИ, которые выпускали статьи со скептическим подтекстом в адрес Terra. То же самое позже проводилось против токена USDN от Waves. Ни для кого не секрет, что алгоритмические стейблкоины были крайне схожи с финансовыми пирамидами и имели недостаточное обеспечение, и именно благодаря этому FUD-кампании против них увенчались успехом.

Также в декабре 2022 года Корейская федерация бирж предупредила об опасности инвестиций в USDN из-за колебаний его курса. Это вызвало сокращение капитализации стейблкоина и отвязку курса от доллара.

1 декабря 2022 года WSJ опубликовало статью с критикой Tether. В материале сообщается, что «компания, стоящая за стабильной монетой Tether, все чаще предоставляет клиентам свои собственные монеты, а не продает их за твердую валюту авансом. Этот сдвиг увеличивает риски того, что у компании может не хватить ликвидных активов для погашения долгов в условиях кризиса.»

По данным WSJ, по состоянию на 30 сентября кредиты Tether достигли $6,1 млрд, что составляет 9% от общего объема активов компании.

Tether в ответ на обвинения высказалась, что в WSJ ошибочно приняли сам USDT за залог, который лежит в его основе.

Reuters неоднократно публиковало материалы с критикой и обвинениями биржи Binance:

- Exclusive: U.S. Justice Dept is split over charging Binance as crypto world falters | Reuters

- How Binance became a hub for hackers, fraudsters and drug sellers

- Special Report: How crypto giant Binance built ties to a Russian FSB-linked agency | Reuters

Биржу обвиняли в слабом контроле за отмыванием денег, передаче данных пользователей из России в ФСБ, обработке платежей преступников на сумму более $10 млрд, планировании обхода регулирующих органов США и других стран. Binance стабильно опровергает обвинения агентства.

Несмотря на то, что нападки происходят на биржу, а не на ее стейблкоин, это оказывает влияние и на BUSD. После декабрьского отчета Reuters капитализация BUSD сократилась на 16%.

Открытое противостояние

Эмитенты не всегда воюют на информационном поле боя. Зачастую противостояние идет открыто. Методы таких баталий бывают разными.

Конкурентное превосходство

В то время как большинство стейблкоинов могло предложить пассивный заработок в размере не более 7% годовых, Terra предложила Anchor Protocol, где можно было зарабатывать до 20% только при стейкинге UST. Именно благодаря этому происходил отток капиталов из других стейблкоинов, поскольку Anchor поддерживал только один токен. Вдобавок к этому, люди активно брали кредиты в банках и переводили фиат в крипту, поскольку Terra предлагали процентную ставку в разы больше. Поэтому UST буквально за пару месяцев достиг топ-10 капитализации CoinMarketCap. Ни один стейблкоин не набирал популярность настолько быстро.

Стенка на стенку

29 сентября 2022 года Binance перестала поддерживать стейблкоины USDC, USDP и TUSD, а балансы в этих валютах конвертировались в BUSD. Из-за этого за два месяца капитализация USDC сократилась на $10 млрд. Также биржа продвигала торговые пары именно с BUSD, как альтернативу к USDT — комиссии за сделки с BUSD ниже чем с USDT.

В начале декабря 2020 года Coinbase начала призывать своих пользователей перевести активы из USDT в USDC. Официальной причиной была названа нестабильность на рынке. Биржа предлагает выбрать проверенный и надежный USDC, чтобы обезопасить себя. Для упрощения перевода Coinbase отменила комиссию за конвертацию USDT в USDC.

Coinbase имеет прямое отношение к USDC. Биржа была одной из тех, кто участвовал в запуске стейблкоина. Это один из примеров никак не завуалированного переманивания аудитории конкурентов.

Союзники

Комиссия по ценным бумагам Онтарио запретила работать с USDT. Из-за этого 31 января 2023 года произошел делистинг USDT на бирже Crypto.com для канадских пользователей. USDT будет автоматически конвертирован в USDC.

Компании-эмитенты стейблкоинов зарабатывают солидные деньги даже по меркам криптоиндустрии. Tether отчитался о прибыли в $700 млн за четвертый квартал 2022, что составляет 1% от общей капитализации USDT.

Организации зарабатывают за счет краткосрочных инвестиций средств, которыми обеспечиваются их стейблкоины, а также предоставляют услуги по погашению токена в замен на фиатную валюту, в среднем требуя 0.1% от суммы в качестве комиссии.

Поэтому войны стейблкоинов будут продолжаться, только набирая обороты. Пока на свете не останется только один стейблкоин, противостояние не закончится, но в осуществление этого сценария верится с трудом.

Какие стейблкоины использовать?

Стабильные монеты обычно используются для того, чтобы сохранить капитал перед наступлением кризиса, либо просто при нежелании иметь плавающий баланс.

Также стейблкоины часто используются для расчетов в криптовалюте, так как транзакции с ними проходят быстро, стоят дешево и отсутствует волатильность курса.

USDT — самый популярный криптоактив с привязкой к доллару США, проверенный временем.

BUSD и USDC — менее популярные стейблкоины с привязкой к доллару США.

Остальные стейблкоины, в том числе и DAI, сильно уступают им.

Сказать, какой стейблкоин лучший, нельзя, так как у всех есть свои преимущества. Лучший способ — это диверсификация портфеля, если вас пугает хранение активов в одной криптовалюте.