Что такое стакан

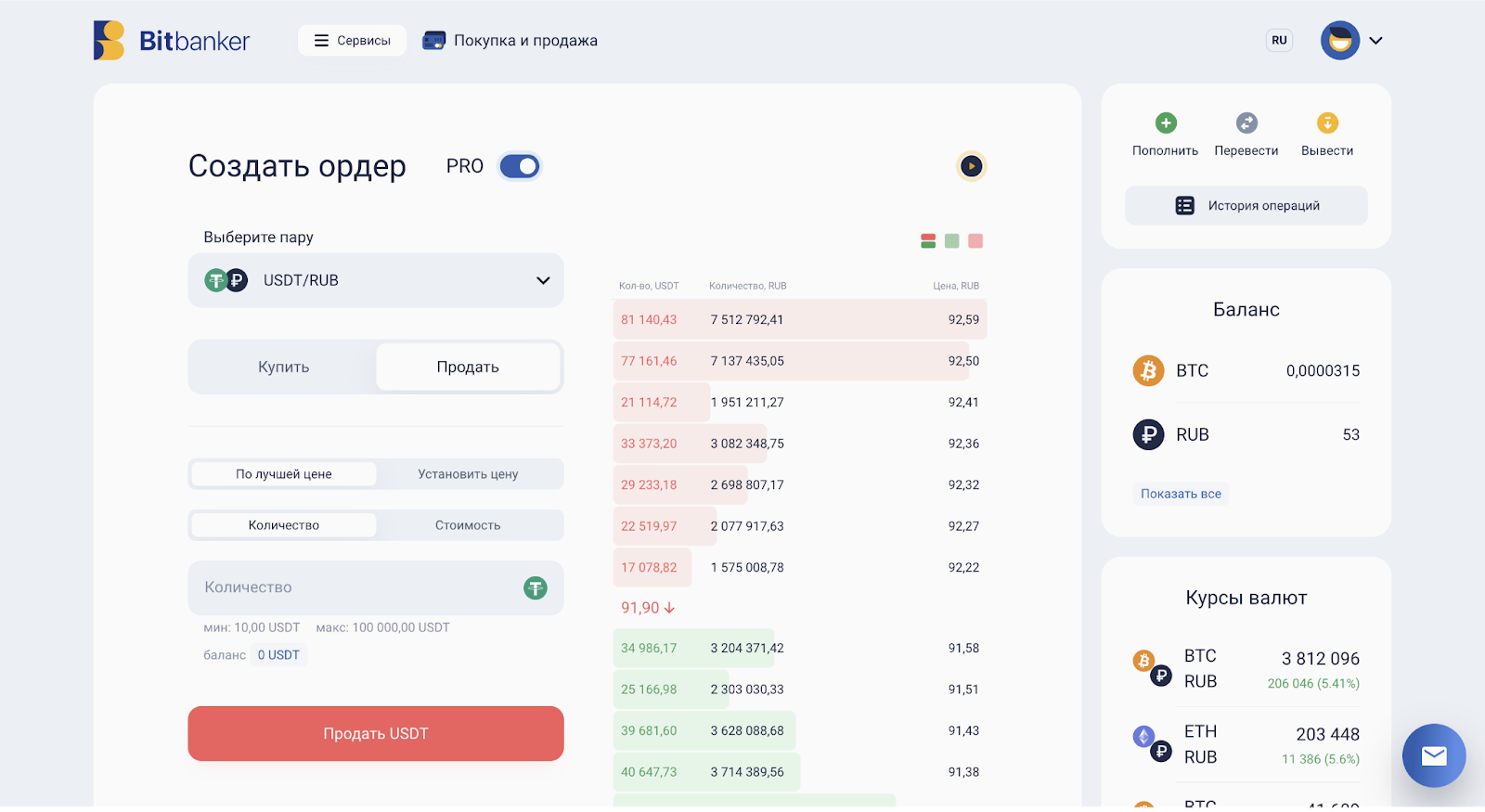

На бирже стакан — это инструмент, который предоставляет информацию о текущих ордерах на покупку и продажу определенного актива и их ценах. Стакан отображает эти ордера в виде таблицы или графика и обычно разделен на две части:

- верхняя половина — ордера на продажу;

- нижняя половина — ордера на покупку.

В стакане вы можете увидеть следующую информацию:

- Курс — это цена, по которой продавец или покупатель готов совершить сделку.

- Объем — количество активов, которые продавец или покупатель желают купить или продать по указанной цене.

- Суммарный объем — сумма всех ордеров на данной цене.

Стакан позволяет увидеть, какие цены предложены на рынке и какой объем активов доступен для покупки или продажи по определенной цене.

Эта информация полезна для принятия решения о том, когда и по какому курсу совершить сделку. Трейдеры могут использовать стакан для анализа текущей рыночной ситуации и определения оптимального момента для входа или выхода из позиции.

Крупное скопление ордеров формирует уровни поддержки и сопротивления. Они показывают возможные точки разворота тренда. О них мы поговорим чуть позже.

Как это работает на практике?

Чтобы лучше выбрать курс при выставлении ордера, нужно изучить стакан. Посмотрев на него, вы можете визуально определить, где накоплено много активов на покупку и продажу и на основе этого выставить цену.

Там, где скопились крупные ордера, курсу будет сложнее пройти, а также при быстром движении ваш одер может не исполниться. Поэтому стоит выставить ордер:

- при покупке — чуть выше курса, по которому выставлен крупный ордер;

- при продаже — чуть ниже курса, по которому выставлен крупный ордер.

При выставлении выгоднее, чем у крупных ордеров, вы можете столкнуться с тем, что сопротивление не даст курсу дойти до желаемого значения и он развернется раньше.

Практическое задание

Задача:

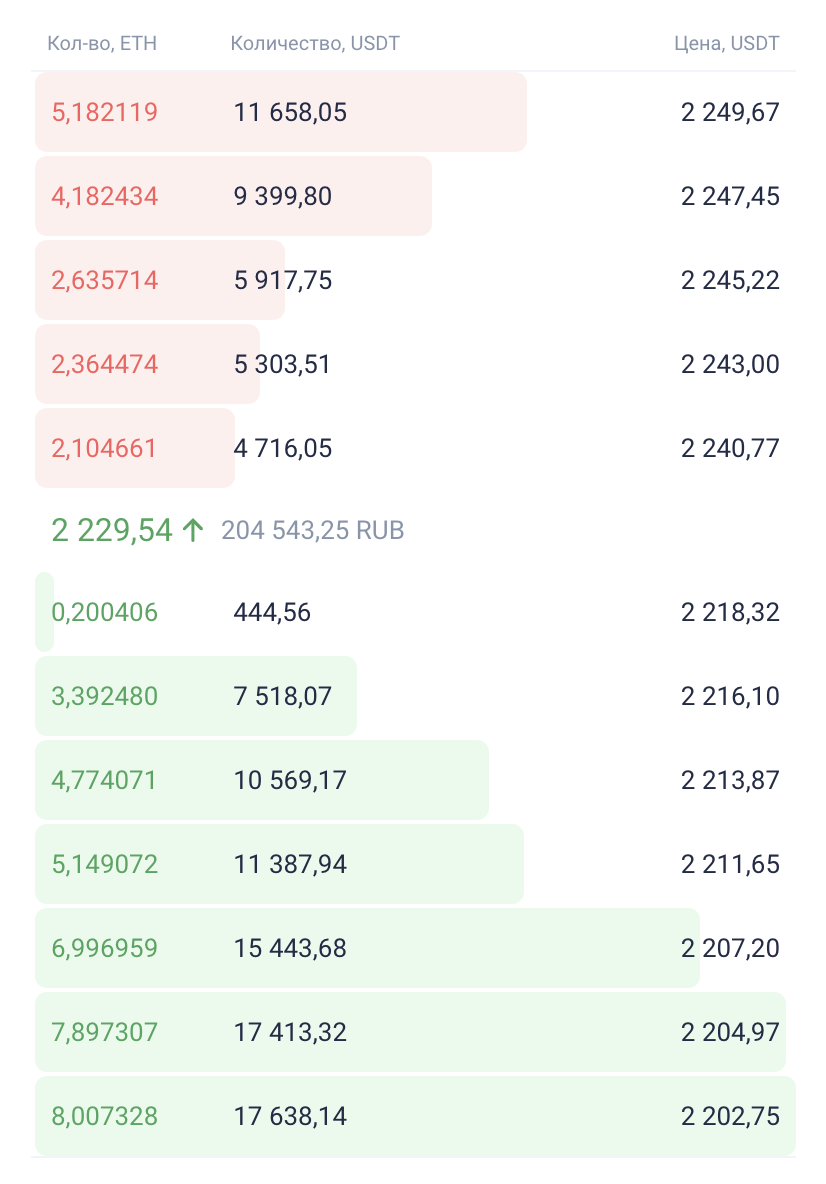

Определите курс третьего по объему ордера на покупку.

Условие:

Торговая пара — ETH/USDT

Уровни поддержки и сопротивления

Уровень сопротивления — это цена, при приближении к которой курс может развернуться вниз. Когда курс растет и доходит до уровня сопротивления, он сталкивается с препятствием в виде большего объема активов на продажу. Если покупатели перебарывают продавцов, то происходит пробитие уровня. При достаточной поддержке курс может закрепиться над уровнем.

Уровень поддержки — это цена, при приближении к которой курс может развернуться вверх. Когда атив спускается до уровня поддержки, он сталкивается с обороной покупателей, которые за счет исполнения ордеров могут подтолкнуть курс обратно к росту. Если продавцы побеждают, то поддержка будет прорвана и цена начнет снижаться.

Уровни можно представить как поля сражений между продавцами и покупателями. Чье войско больше по численности и вооружено лучше, тот и победит, потянув на свою сторону курс. В этом случае оружие — объем активов, заблокированных в ордерах. На уровнях стоит постоянная армия, силу которой можно оценить. Однако в момент ожесточенного боя могут подключаться и выбежавшие из леса повстанцы в лице рыночных ордеров, однако из-за высокой скорости ведения боя их роль не так важна. Они могут просто не успеть среагировать.

Поэтому, если у вас есть долгосрочная цель по покупке или продаже по определенной цене, лучше всего выставлять лимитные ордера.

Как вычисляются ключевые уровни поддержки и сопротивления

Учитывая данные по ордерам в стакане, обычно можно узнать текущую ситуацию на рынке. Однако ключевые уровни, на основе которых делают долгосрочные прогнозы, рассчитываются различными способами.

Один из них — круглые числа. Этот метод подразумевает использование таких чисел как:

- 30 000;

- 30 500;

- 33 000;

- 35 000;

- и так далее.

Здесь в основе лежит психология. Особенно сильно на участников рынка оказывают давление целые числа, такие как 40 000. Наличие «500» сбивает ажиотаж, но все еще значительно влияет.

Для каждого актива числа будут свои, так как они отличаются по курсу. Приведенные примеры основаны на биткоине.

Провести уровни также можно на основе графика, однако и там крайне популярными уровнями становятся эти же кривые числа, ведь курс движется на основе действия трейдеров, а не просто на математических формулах.

Расчертив график уровнями, можно проследить за тем, как курс двигался при приближении к ним и пересечении.

Однако ключевые уровни на текущий момент рассчитываются на основе ордеров, так как на разных значениях сосредоточены разные объемы активов. Так или иначе цифры — это всего лишь цифры и значение имеет то, где выставляют ордера трейдеры.

Поэтому прохождение уровней сопротивления происходит с разной сложностью. Например $41 000 может быть преодолена проще, чем $43 000.

Как это работает на практике?

Выстраивать уровни можно как самостоятельно, на основе исторических данных, и занимаясь анализом ордеров, так и полагаясь на мнения экспертов. Однако оба варианта могут не дать результата при торговле, так как ситуация на рынке постоянно меняется и из-за новостей все прогнозы с легкостью обесцениваются и реальность сильно отличается.

Практическое задание

Задача:

Определите уровень, у которого больше всего пересечений с курсом ETH.

Условие:

Первый уровень — $1736

Второй уровень — $1441,2

Третий уровень — $1230

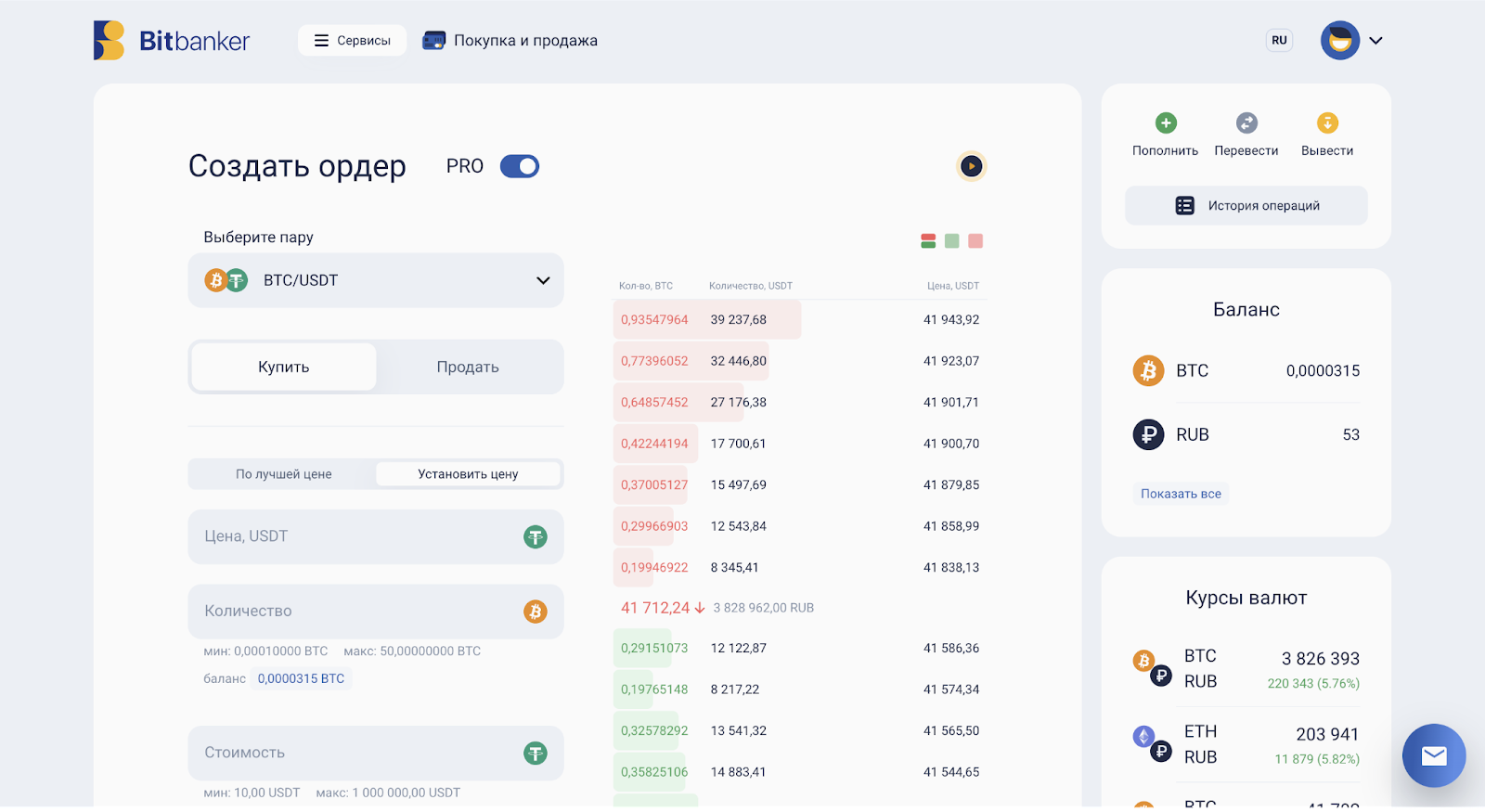

Что такое лимитный ордер

Лимитный ордер — это тип ордера на бирже, который используется для покупки и продажи по определенной цене. Важная особенность такого ордера — он выполняется только по указанной цене или лучше, но не по худшей цене.

Вот как работает лимитный ордер:

Лимитный ордер на покупку

Трейдер указывает максимальную цену, по которой он готов купить актив. Если на рынке появляются продавцы, готовые продать актив по цене, равной или ниже указанной в лимитном ордере, сделка будет совершена.

Лимитный ордер на продажу

Трейдер указывает минимальную цену, по которой он готов продать актив. Если на рынке появляются покупатели, готовые купить актив по цене, равной или выше указанной в лимитном ордере, сделка будет совершена.

Лимитные ордера позволяют точнее контролировать цену. Однако важно понимать, что лимитные ордера могут не быть выполнены немедленно или вообще не выполнены, если указанная цена недостижима на рынке. Из-за этого хоть лимитный ордер и дает меньше следить за рынком в реальном времени, контролировать ситуацию все же нужно.

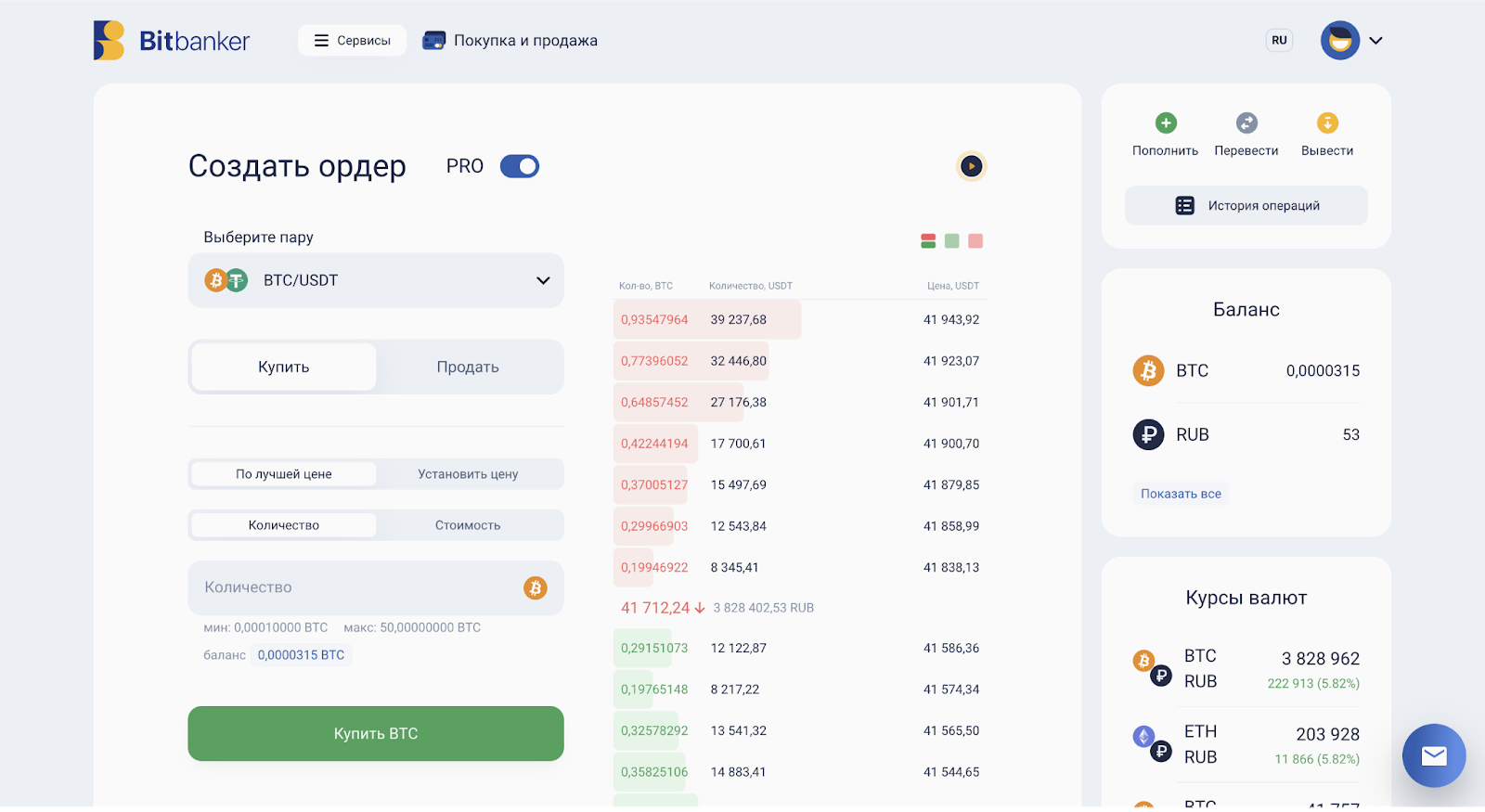

Что такое рыночный ордер

Рыночный ордер — это тип ордера, который исполняется немедленно по текущей рыночной цене. Когда трейдер размещает рыночный ордер, он указывает, что он хочет купить или продать актив немедленно. Такой ордер гарантирует исполнение, но не гарантирует конкретную цену исполнения.

Основные характеристики рыночного ордера

Мгновенное исполнение

Рыночный ордер исполняется незамедлительно, сразу после выставления. То есть, если вы разместили рыночный ордер на покупку, он будет куплен по текущей цене на рынке. Если это ордер на продажу, актив будет продан по текущей рыночной цене.

Гарантия исполнения

Рыночный ордер гарантирует, что сделка будет выполнена, но не гарантирует конкретной цены. Это означает, что в условиях быстро меняющегося рынка цена исполнения может отличаться от цены, которая была видна на момент размещения ордера.

Подходит для ликвидных рынков

Рыночные ордера идеально подходят для ликвидных рынков, где объем торгов высок и разница между ценой покупки и ценой продажи (спред) мала. Чем менее ликвидный рынок, тем выше вероятность расхождения курса при выставлении и исполнении ордера.

Рыночные ордера часто используются трейдерами, которым важно быстро войти или выйти из позиции без задержек.

От чего зависит скорость исполнения ордера

Скорость исполнения ордера на бирже зависит от нескольких ключевых факторов.

Ликвидность рынка

Ликвидность рынка показывает, насколько быстро можно купить или продать актив по текущей цене без существенного влияния на эту цену. На ликвидных рынках, где много участников и большой объем торгов, ордера исполняются быстрее, потому что всегда есть кто-то готовый купить или продать. На менее ликвидных рынках ордера могут исполняться медленнее, так как нужно найти подходящего контрагента.

Тип ордера

Как было рассмотрено ранее, существуют разные типы ордеров. Скорость исполнения зависит от выбранного типа ордера.

Объем ордера

Если ордер имеет большой объем (например, крупная покупка или продажа актива), то для его исполнения может потребоваться больше времени, даже на ликвидном рынке. Крупные ордера могут вызвать изменение цены на рынке.

Волатильность рынка

Волатильность указывает на изменчивость цен на рынке. В периоды высокой волатильности рыночные ордера могут исполняться быстрее, но цена исполнения может существенно отличаться от текущей цены. Это особенно важно для рынков криптовалют и фондов, которые могут иметь быстрое движение цен.

Технологическая инфраструктура

Брокерская компания или биржа, на которой размещен ордер, имеет свою собственную техническую инфраструктуру. Быстродействие и эффективность этой инфраструктуры могут существенно влиять на скорость исполнения ордера.

Что такое проскальзывание

Проскальзывание — это явление на финансовых рынках, когда цена исполнения сделки отличается от цены, которая была указана в момент размещения ордера. Проскальзывание может происходить как вверх, так и вниз, и оно влияет на конечные результаты сделок, особенно при активной и волатильной торговле.

Проскальзывание вверх

При размещении ордера на покупку по определенной цене, сделка происходит по более высокой из-за быстрой изменчивости рынка. Такое проскальзывание увеличивает расходы трейдера и может уменьшить его прибыль.

Проскальзывание вниз

При размещении ордера на продажу по определенной цене, сделка происходит по более низкой из-за резкого падения курса. Это может уменьшить выручку трейдера и увеличить его убытки.

Проскальзывание обычно связано с рыночной волатильностью и низкой ликвидностью. Когда рынок движется быстро или имеет низкую ликвидность, исполнение ордера может быть затруднено, а цена измениться на момент исполнения. Это особенно актуально на криптовалютных биржах и во время новостных событий, которые могут повлиять на движение цен.

Чтобы уменьшить риск проскальзывания, трейдеры используют лимитные ордера Однако в некоторых ситуациях, когда рынок движется слишком быстро, даже лимитные ордера могут исполняться с проскальзыванием.

Почему ордер может не успеть исполниться

Не всегда при достижении нужных значений ордер срабатывает и полностью исполняется. Бывает так, что ордер вообще не успевает исполниться или исполняется частично.

Ордер может не успеть исполниться по нескольким причинам, связанным с характеристиками рынка и торговой активности. Вот некоторые из наиболее распространенных причин:

Недостаток ликвидности

Если рыночный актив имеет низкую ликвидность, это означает, что на рынке мало покупателей и продавцов. В таких условиях сделка может не исполниться, поскольку не хватает противоположной стороны сделки.

Быстрое движение цен

Если рыночные цены изменяются так быстро, что ваш ордер не успевает сработать, он может остаться в ожидании или исполниться частично.

Проблемы на бирже

Иногда биржи сталкиваются с техническими сбоями или задержками в обработке ордеров. В результате ваш ордер может оказаться в очереди на исполнение, а это может занять время.

Ограничения на минимальное или максимальное исполнение

Некоторые ордера могут иметь ограничения на минимальное или максимальное количество, которое может быть исполнено за один раз. Если ваш ордер не соответствует этим ограничениям, он может остаться частично исполненным.

Ценовой разрыв

Если цена актива перемещается между моментом размещения ордера и моментом его исполнения, то ордер может исполниться по другой цене, чем было запрошено. Это называется проскальзыванием.

Ограничения по времени

Некоторые ордера имеют ограниченное время жизни, после истечения которого они автоматически отменяются. Если ваш ордер не успел быть исполнен в течение этого времени, он будет аннулирован.

Чтобы уменьшить риск того, что ордер не успеет быть исполненным, трейдеры могут следить за ликвидностью рынка, использовать ордера с лимитами, размещать ордера в периоды меньшей волатильности и тщательно изучать правила и характеристики биржи, на которой они торгуют.

Практическое задание

Задача:

Ответьте на 5 вопросов.

Условие:

Вопрос №1. Какой ордер исполняется быстрее?

Варианты ответов:

- Лимитный

- Рыночный

Вопрос №2. Для какого рынка подходит рыночный ордер?

Варианты ответов:

- Высоколиквидный

- Низколиквидный

Вопрос №3. При выставлении какого ордера можно указать цену покупки или продажи?

Варианты ответов:

- Лимитный

- Рыночный

Вопрос №4. При каком лимитном ордере трейдер указывает минимальную цену, по которой он готов продать актив?

Варианты ответов:

- На покупку

- На продажу

Вопрос №5. На что влияет высокая волатильность при выставлении рыночного ордера?

Варианты ответов:

- Отклонение курса, по которому ордер исполнился, от цены в момент выставления ордера

- Комиссия за исполнение ордера

Механизм формирования рыночной цены на бирже

В зависимости от типа бирж механизм отличается. Разница заключается в разных подходах к формированию курса.

Централизованная биржа (CEX)

Механизм формирования рыночной цены на централизованной криптобирже следует общим принципам рыночной экономики, но имеет свои особенности, связанные с характером криптовалютных рынков. Вот как обычно формируется рыночная цена на централизованной криптобирже:

Ордера на покупку и продажу

Участники рынка — трейдеры размещают ордера на покупку и продажу. Они могут быть рыночными (покупка/продажа по текущей рыночной цене) или лимитными (покупка/продажа по определенной цене). Когда ордер на покупку сопоставляется с ордером на продажу, происходит сделка. Цена сделки определяется уровнем, на котором эти ордера сошлись. Это называется «реализацией ордера».

Динамика цен

Рыночная цена меняется в зависимости от динамики спроса и предложения. Если спрос преобладает над предложением, цена может расти, и наоборот.

Объем сделок

Чем больше ордеров выставляется по определенной цене, тем она более значимая. Больший объем может указывать на уровень поддержки или сопротивления.

Ликвидность

Более ликвидные рынки могут иметь более узкие спреды между ценами покупки и продажи.

Роль биржи

Централизованные биржи сопоставляют ордера, обеспечивая прозрачность и надежность процесса. Они также могут устанавливать правила торговли, контролировать листинг активов и обеспечивать безопасность сделок.

Волатильность

Криптовалютные рынки обычно характеризуются высокой волатильностью, что может приводить к резким изменениям цен в короткие периоды времени. Это важно учитывать при торговле на таких рынках.

Механизм формирования рыночной цены на централизованных криптобиржах может также подвергаться влиянию других факторов, таких как новости, события в криптосфере, регулирование и даже манипуляции рынком. Тем не менее, основой остается взаимодействие спроса и предложения на основе ордеров от участников рынка.

Децентрализованная биржа (DEX)

Механизм формирования рыночной цены на децентрализованной криптобирже (DEX) во многом аналогичен централизованным биржам, но существуют отличия, связанные с децентрализованной природой таких платформ. Вот как обычно формируется рыночная цена на DEX:

Ликвидность пула

На DEX сделки происходят в пулах. Ликвидность зависит от объема активов, добавленных в пул. Чем больше активов, тем более ликвиден пул, и тем менее вероятны значительные спреды.

Автоматический маркет-мейкер

На DEX обычно используют автоматический маркет-мейкер (AMM) вместо книги ордеров. AMM автоматически устанавливает цену на основе принципа баланса между двумя активами в паре. Когда трейдер размещает ордер, AMM рассчитывает, сколько активов нужно обменять по текущей цене, чтобы сохранить баланс. Расчеты производятся по формулам. На разных платформах они могут отличаться.

Сопоставление ордеров

Когда трейдер размещает ордер на DEX, он сопоставляется с другими ордерами в пуле ликвидности. Цена сделки определяется на основе текущего баланса активов в паре.

Динамика цен

Как и на централизованных биржах, рыночная цена на DEX меняется в зависимости от динамики спроса и предложения. Если больше трейдеров хотят купить актив, чем продать его, цена может расти, и наоборот.

Объем сделок

Чем больше сделок совершается по определенной цене, тем более значима эта цена. Больший объем может указывать на уровень поддержки или сопротивления.

Волатильность

Как и на централизованных биржах, криптовалютные рынки на DEX могут быть весьма волатильными, что может приводить к резким изменениям цен в короткие периоды времени.

Децентрализованные протоколы

Разные DEX могут использовать разные децентрализованные протоколы, такие как Uniswap, SushiSwap, PancakeSwap и другие. Каждый из них может иметь свои особенности в механизме формирования рыночных цен.

В чем разница при торговле на DEX и CEX

Торговля на децентрализованной бирже (DEX) и централизованной бирже (CEX) имеет существенные различия, связанные с их структурой, характеристиками и принципами. Вот основные различия между ними:

Централизация vs Децентрализация

- На CEX все ордера и средства хранятся и управляются центральной организацией (биржей). Пользователи создают аккаунты на бирже и доверяют ей свои средства для проведения сделок.

- DEX работают на основе блокчейн-технологии и не имеют центрального контроля. Торговля происходит напрямую между пользователями, и они сохраняют полный контроль над своими средствами.

Ликвидность

- Централизованные биржи обычно имеют более высокую ликвидность и больший объем торгов по сравнению с DEX. Это делает их привлекательными для крупных инвесторов и трейдеров.

- Децентрализованные биржи могут иметь низкую ликвидность для менее популярных торговых пар, что может привести к проскальзыванию и большим спредам.

Регистрация и KYC

- На большинстве централизованных бирж требуется прохождение процедуры KYC, включающей верификацию личности пользователей. Это может потребовать предоставления личных данных и документов.

- На DEX не требуется KYC. Пользователи могут торговать анонимно без предоставления личных данных.

Собственные средства

- На централизованных биржах пользователи доверяют бирже свои средства, которые хранятся на биржевых кошельках.

- На DEX пользователи сохраняют контроль над своими средствами, используя некастодиальные криптокошельки и владея приватными ключами.

Безопасность

- Централизованные биржи могут подвергаться взломам и атакам, что может привести к потере средств. Они также подвержены риску внутренних мошеннических действий.

- Децентрализованные биржи менее подвержены взломам, так как они не хранят средства пользователей на центральных серверах. Однако пользователи также должны быть осторожными и обеспечивать безопасность своих собственных кошельков.

Скорость и комиссии

- Торговля на CEX обычно происходит быстрее, и комиссии могут быть более предсказуемыми. Обычно они фиксированные.

- Торговля на DEX может быть медленнее из-за времени, необходимого для обработки транзакций в блокчейне. Комиссии могут варьироваться в зависимости от загруженности сети.

Выбор между CEX и DEX зависит от индивидуальных предпочтений и потребностей. Крупные инвесторы и трейдеры, ищущие ликвидность и удобство, могут предпочесть CEX, в то время как пользователи, ценящие анонимность и контроль над средствами, могут выбрать DEX.

Что такое автоматический маркет-мейкер

Автоматический маркет-мейкер (AMM) — это компьютерный алгоритм, используемый на децентрализованных криптобиржах (DEX) для обеспечения ликвидности торговых пар. AMM автоматически создает и управляет ликвидными пулами активов, позволяя пользователям проводить обмен криптовалютами и токенами без необходимости найти другого участника для совершения сделки.

Основные характеристики автоматических маркет-мейкеров

Автоматизированное управление ликвидными пулами

AMM автоматически управляют ликвидными пулами, в которых находятся активы (например, ETH и DAI). Они автоматически устанавливают курс обмена между этими активами на основе принципа сохранения баланса, чтобы обеспечить равновесие между ними.

Принцип сохранения баланса

AMM следуют принципу сохранения баланса: произведение количества активов в пуле всегда остается постоянным. Например, если в пуле есть 100 ETH и 10 000 DAI, то произведение 100 * 10 000 всегда остается постоянным, даже после совершения сделок.

Сбор комиссий

AMM собирают комиссии с торговых операций, производимых пользователями. Эти комиссии могут быть использованы для вознаграждения поставщиков ликвидности, которые предоставляют свои средства в пулы.

Отсутствие необходимости сторонних участников

Пользователи могут проводить обмен напрямую через пулы, без необходимости находить других участников для совершения сделки. Это устраняет проблему отсутствия контрагента на рынке.

Децентрализованность

AMM работают на блокчейне и не требуют центрального управления. Они основаны на смарт-контрактах, что обеспечивает прозрачность и безопасность.

AMM стали популярными на децентрализованных биржах, таких как Uniswap, SushiSwap и PancakeSwap, и способствуют обеспечению ликвидности для различных торговых пар. Они также открыли доступ к децентрализованным финансовым услугам и децентрализованным приложениям (DeFi) для более широкой аудитории.

Практическое задание

Задача:

Ответьте на 3 вопроса.

Условие:

Вопрос №1. На каких биржах используются автоматические маркет-мейкеры?

Варианты ответов:

- CEX

- DEX

Вопрос №2. Хранит ли децентрализованная биржа средства пользователей?

Варианты ответов:

- Да

- Нет

Вопрос №3. На каких биржах больше ликвидности?

Варианты ответов:

- CEX

- DEX

Ответы на практические задания

Биржевой стакан

Ответ: $15 443,68

Уровни поддержки и сопротивления

Ответ: Первый уровень

Лимитный и рыночный ордера

Ответ:

Вопрос №1 — Рыночный

Вопрос №2 — Высоколиквидный

Вопрос №3 — Лимитный

Вопрос №4 — На продажу

Вопрос №5 — Отклонение курса, по которому ордер исполнился, от цены в момент выставления ордера

Децентрализованная и централизованная биржи

Ответ:

Показать ответ»

Вопрос №1 — DEX

Вопрос №2 — Нет

Вопрос №3 — CEX