Правовой статус криптовалют в России

Чтобы разобраться в налогообложении дохода от криптовалют, нужно понять, какой правовой статус у этого типа активов в России.

Сейчас криптовалюты регулируются федеральным законом № 259 «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации». Так как в общем случае криптовалюты причисляются к цифровым валютам, согласно закону, они являются имуществом, но не могут быть использованы в качестве платежного средства.

Имущество может быть использовано для получения дохода, поэтому заработок от использования криптовалют облагается налогом.

Какие действия с криптовалютами облагаются налогом

Налогом облагается только полученный доход. За хранение и покупку не нужно платить налоги и декларировать. Исключением являются чиновники и их родственники. Им нужно декларировать свое имущество, в том числе и криптовалюты.

К способам получения дохода, за которые нужно платить налоги, относится любая деятельность с использованием криптовалют, прибыль от которой превышает расходы. Например, если вы купили 1 биткоин за $30 000, наторговали в плюс на $5000, а по итогу курс спустился до $20 000. Вы остались в минусе на $5000 и ничего не заработали, получается, что налог не нужно платить.

К способам получения дохода относится:

- разнообразные способы торговли;

- фарминг;

- стейкинг;

- инвестиции в проекты, которые выплачивают дивиденды;

- предоставление активов в кредит.

Механизм уплаты налога на доход от криптовалют и налога на другие доходы работают одинаково.

Кто и какие налоги должен платить

Налог зависит от статуса лица, получающего доход от криптовалют. Для физлиц, юрлиц, ИП и самозанятых механизм будет разным.

Давайте подробнее разберемся в налогообложении и декларировании дохода для каждой группы.

Как физлицам платить налог на доход от криптовалют

Физлица должны декларировать свой доход. Им нужно подавать декларацию 3-НДФЛ. К доходам относится вся прибыль с реализации криптоактивов за вычетом расходов на покупку.

Все доходы, полученные в течение года, должны складываться и подаваться в декларации до 30 апреля. Учитывается доход в период до 31 декабря прошедшего года включительно. То есть в 2024 году подается декларация за доходы за 2023 год.

Уплатить налог на нужно до 15 июля.

Доход от каждого криптоактива отдельно соотносится с расходами без учета неиспользуемой части. Данные должны быть подтверждены информацией с бирж и других платформ, где происходили операции. Если покупки совершались с карты или банковского счета, то также нужно приложить выписки.

Расчеты производятся в рублях. Если операции производились в иностранных валютах, необходимо пересчитывать по курсам на момент продажи и покупки.

Подать декларацию 3-НДФЛ онлайн можно через Госуслуги и сервис ФНС, но для этого нужна усиленная квалифицированная подпись. Также можно прийти в ФНС или МФЦ по месту прописки или отправить декларацию по почте.

Скачать декларацию 3-НДФЛ можно по ссылке.

Для декларирования дохода от криптовалют используется код 09. Он обозначает доход от операций с цифровыми финансовыми активами, цифровой валютой либо иных отношений, возникающих при обороте цифровых финансовых активов, цифровых валют.

Налог рассчитывается по ставке 13% при доходе до 5 млн рублей и по ставке 15% при доходе от 5 млн рублей.

Если криптовалюта была в собственности более 3 лет, после чего была продана, то платить НДФЛ не нужно.

Как юрлицам платить налог на доход от криптовалют

Юрлицам нужно платить налог на прибыль по ставке 20%. Декларировать доходы нужно не позднее 25 дней с даты окончания отчетного периода и не позднее 25 марта года, следующим за истекшим налоговым периодом.

Для налога на прибыль налоговый период составляет 1 календарный год, а отчетные периоды делятся на:

- квартал;

- полугодие;

- 9 месяцев.

Уплатить налог за налоговый период нужно не позднее 28 марта года, следующим за истекшим налоговым периодом.

Как ИП платить налог на доход от криптовалют

ИП необходимо выбирать подходящую под работу с криптовалютами систему налогообложения.

УСН

Упрощенная система налогообложения дает возможность платить 6%, если налогом облагается доход, и 15% при налогообложении доходов за вычетом расходов.

Важно учитывать, что статьи расходов четко определены и к ним не относится покупка криптовалюты, поэтому ставка в 15% будет невыгодной.

При ставке в 6% доходом будут считаться поступления на счет. Сложность может вызвать подтверждение вашей предпринимательской деятельности.

При регистрации ИП для работы с криптовалютой лучше проконсультироваться с юристом, чтобы выбрать подходящие вид деятельности и систему налогообложения.

ПСН

Патентная система налогообложения не совместима с получением дохода от реализации криптоактивов, так как такой вид деятельности ей не предусматривается.

Как самозанятым платить налог на доход от криптовалют

Самозанятые ограничены в сферах деятельности. Они не могут использовать смягченный налог при реализации криптовалют, так как криптовалюты относятся к имуществу.

Однако, самозанятые могут облагать налогом доходы от майнинга, так как это не запрещено. Пока закон о налогообложении майнинга не принят, никаких ограничений для самозанятых нет.

Что будет за неуплату налогов с криптовалюты

Платить налоги очень важно, так как можно нарваться на неприятный штраф и даже получить тюремный срок.

Срок давности по налоговым нарушениям — 3 года, но на практике может быть и больше. Давайте разберемся в механизме расчета срока давности.

Предположим, что вы как юрлицо не уплатите налоги за 2023 год в срок, то есть до 28 марта 2024 года. Срок давности отсчитывается со дня совершения правонарушения, то есть с 29 марта, но тут есть один нюанс.

Так как правонарушение было совершено уже в 2024 году, который является новым налоговым периодом, то срок давности будет отсчитываться с окончания этого периода — с 1 января 2025 года.

По итогу, за правонарушение, совершенное в марте 2024 года срок давности отсчитывается с января 2025. Так со дня нарушения пройдет не 3 года, прежде чем привлечь к ответственности уже будет нельзя, а 3 года и 9 месяцев.

Физлица и ИП

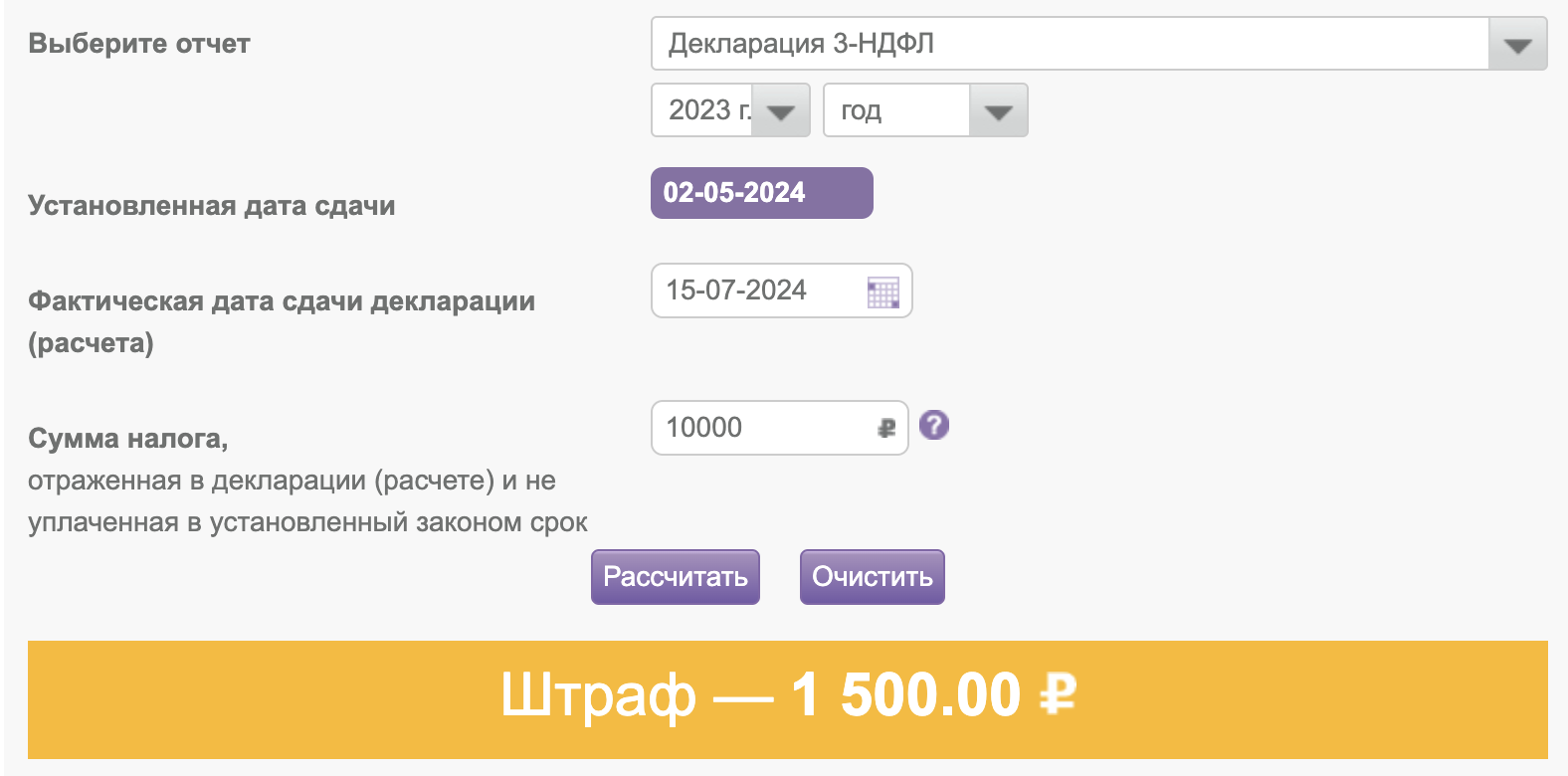

Если декларация 3-НДФЛ не была предоставлена до 30 апреля, то за каждый месяц просрочки будет начисляться 5% от суммы налога.

Минимальный штраф — 1000 рублей.

Рассчитать штраф можно на сайте.

Если декларация 3-НДФЛ не была предоставлена до 30 апреля и налог не был уплачен до 15 июля, то:

- штраф составит 20% от налога при неумышленный просрочке;

- 40% при умышленной.

Доказать неумышленность просрочки будет сложно, так что с большой вероятностью штраф будет 40%. Также стоит учитывая то, что этот штраф будет выписан уже через 2,5 месяца после окончания срока подачи декларации, а за каждый месяц начисляется по 5% от суммы налога.

Получается, что спустя три месяца с даты окончания периода для подачи декларации нужно будет оплатить до 55% от налога и сам налог.

Штраф за просрочку подачи декларации не может превышать 30% от суммы налога, но к штрафу за неуплату это не относится.

Такое же наказание ждет и ИП. Отличаться будут только даты, до которых нужно подать декларацию и уплатить налог.

Если сумма неуплаченного налога будет больше 2,7 млн рублей, то нарушителю грозит один из вариантов:

- штраф от 100 000 до 300 000 рублей или заработная плата или другой доход за период от 1 до 2 лет;

- принудительные работы на срок до 1 года;

- арест на срок до 6 месяцев;

- тюремное заключение на срок до 1 года.

Если сумма неуплаченного налога будет больше 13 млн рублей, то наказание будет ужесточено:

- штраф от 200 000 до 500 000 рублей или заработная плата или другой доход за период от 1,5 до 3 лет;

- принудительные работы на срок до 3 лет;

- лишение свободы на срок до 3 лет.

Юрлица

С юрлиц спрос намного больше, чем с физлиц. За каждый документ, который не был сдан в срок, юрлицо получает штраф в 200 000 рублей.

За уклонение от уплаты налогов юрлицо получит дополнительное наказание. Его размер определяется суммой неуплаченных налогов:

- крупный размер — от 15 млн рублей за три года;

- особо крупный размер — от 45 млн рублей за три года.

В качестве наказания при крупном размере юрлицо может получить один из вариантов:

- штраф от 100 000 до 300 000 рублей;

- штраф в размере заработной платы или иного дохода за период от 1 до 2 лет;

- принудительные работы до 2 лет с лишением права заниматься определенной деятельностью или занимать определенную должность на срок до 3 лет;

- арест на срок до 6 месяцев;

- лишение свободы на срок до 2 лет с лишением права заниматься определенной деятельностью или занимать определенную должность на срок до 3 лет.

При особо крупном объеме неуплаченных налогов наказание ужесточится:

- штраф от 200 000 до 500 000 рублей;

- штраф в размере заработной платы или иного дохода за период от 1 до 3 лет;

- принудительные работы до 5 лет с лишением права заниматься определенной деятельностью или занимать определенную должность на срок до 3 лет;

- лишение свободы на срок до 6 лет с лишением права заниматься определенной деятельностью или занимать определенную должность на срок до 3 лет.

Лишение права заниматься определенной деятельностью или занимать определенную должность может быть бессрочным.

Советы по уплате налогов

- Не забывайте подавать декларации и платить налоги вовремя.

- Рассчитывайте доходы и расходы правильно. Учитывайте, что расчеты производятся в рублях по курсу, который был на момент операций с криптовалютами.

- Не пытайтесь обмануть налоговую, за это тоже предусмотрен штраф.

- Перепроверяйте все данные перед подачей деклараций.

- Следите за изменениями в законодательстве.