Что такое фьючерсный контракт

Для начала стоит разобраться, что же такое фьючерсный контракт. Под этим понятием подразумевается сложный финансовый инструмент, представленный в виде контракта, по которому продавец берет на себя обязанность продать покупателю актив по установленной цене и в определенный срок, а покупатель обязуется выкупить этот лот.

Например, если купить 1 BTC за $57 000 и продать фьючерс на 1 BTC по $60 000. Чистая прибыль будет равна $3 000, если на момент экспирации BTC будет стоить $60 000. Отказаться от сделки не может ни одна из сторон.

Фьючерсы — это один из видов деривативов (производных финансовых инструментов). Подробнее о них вы можете узнать в нашей статье.

Как получить прибыль с помощью фьючерсов

Помимо заработка на классических фьючерсных контрактах, есть и другой способ получения дохода с их помощью.

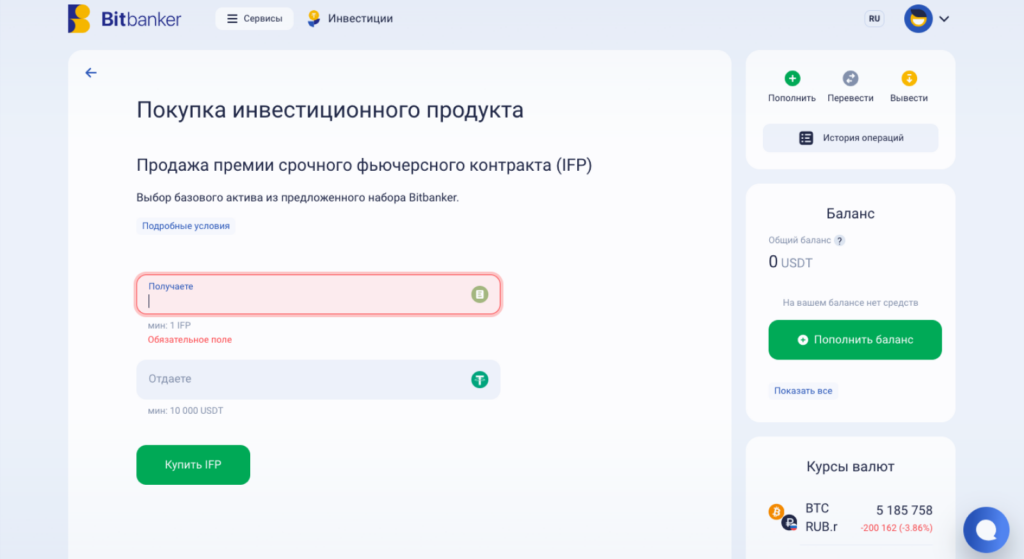

Bitbanker запустил новый инвестиционный продукт «Продажа премии срочного фьючерсного контракта», где прибыль генерируется за счет эффекта «временной эрозии» (временного распада) премии фьючерсного контракта — когда стоимость фьючерса приближается к цене базового актива по мере приближения к дате экспирации.

Временной распад премии фьючерсного контракта — это скорость уменьшения премии с течением времени. Он не зависит от движения цены базового актива.

Премией называют разницу между ценой фьючерса и ценой базового актива.

Например, если сегодня актив стоит $100, вы можете купить фьючерс, позволяющий вам приобрести его через месяц за $110. Разница в $10 и будет премией.

Положительная премия — цена фьючерса выше текущей цены товара.

Отрицательная премия — цена фьючерса ниже текущей цены товара.

По мере приближения к дате экспирации премия может изменяться, в итоге цена фьючерса чаще всего выравнивается с рыночной ценой актива.

Инвестиционная стратегия

Инвестиционный продукт устроен следующим образом: покупка базового актива и одновременная продажа фьючерса происходят в том случае, если цена фьючерсного контракта будет выше цены базового актива. Чистая прибыль формируется путем вычисления разницы цен фьючерса и базового актива в момент открытия позиции при условии, что в момент экспирации цены равны.

Рыночные колебания не повлияют на доходность этой стратегии. Она жестко детерминированна и однозначно определяется разностью цен фьючерса и базового актива в момент входа в позицию.

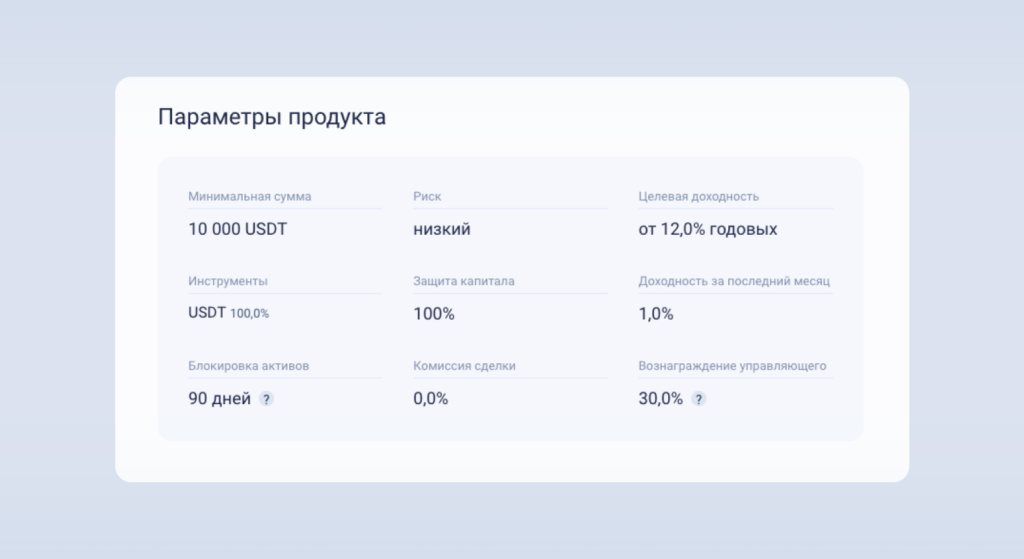

Доходность продукта

Доходность стратегии составляет 50% от текущего значения премии. Однако использование маржинального обеспечения за счет базового актива (инвертированных фьючерсных контрактов) позволяет довести прибыльность стратегии до 100% от размера премии.

Маржинальное обеспечение — это сумма, «замороженная» на счете до момента закрытия позиции. Оно резервируется как под выставленные ордера, так и под открытые позиции. Размер маржинального обеспечения зависит от размера кредитного плеча.

Гарантия защиты средств

За сохранность средств отвечает хеджирование и маржинальное (гарантийное) обеспечение. Хеджирование короткой позиции инвертированного фьючерса нейтрализует рыночные риски, минимизирует потери и обеспечивает защиту капитала. Алгоритмические подходы к оптимизации входа и выхода из позиции позволяют минимизировать неизбежные потери при изменении позиции (за счет спреда и комиссий).