Такие продукты могут включать в себя различные типы активов:

- акции;

- облигации;

- недвижимость;

- ценные бумаги;

- инвестиционные фонды;

- паи в паевых инвестиционных фондах;

- депозитные сертификаты;

- криптоактивы;

- другие финансовые инструменты.

Инвестпродукты могут предоставляться банками, инвестиционными фондами, страховыми компаниями, криптокомпаниями и другими финансовыми организациями.

Каждый инвестпродукт имеет свои характеристики, риски и потенциальную доходность, и инвесторы выбирают их в соответствии с собственными финансовыми целями и уровнем риска, который они готовы принять.

Инвестиционный продукт — это готовое предложение с возможностью вложения в специально подобранные активы.

Как и за что начисляют проценты в разных типах инвестпродуктов

Проценты в разных типах инвестпродуктов начисляются в зависимости от их специфики. Проценты могут быть фиксированными или переменными, и их размер может зависеть от ряда факторов, включая текущие рыночные условия, инфляцию и политику эмитента или управляющего активами.

Депозиты

Депозит — это размещение средств в банке или финансовой платформе на заранее установленных условиях. Средства блокируются на определенный период и на них начисляется процент.

- Проценты начисляются на сумму депозита в соответствии с установленной процентной ставкой.

- Проценты могут начисляться ежедневно, ежемесячно или по иным срокам, в зависимости от условий депозита.

- Проценты зачисляются на счет депозита и могут быть капитализированы (добавляться к основной сумме) или выводиться на другой счет.

- При изъятии средств раньше срока проценты не выплачиваются.

Как это работает на практике?

У вас есть 100 000 рублей. Вы решаете положить их под процент в банке или на платформе, где есть депозиты, на один год. Допустим, что годовой процент будет 10%.

Вы отправляете деньги на депозит и ждете, пока срок закончится и ваши средства вернутся вместе с процентами.

Каким будет ваш доход по истечении срока?

Это зависит от того, когда начисляются проценты и используется ли капитализация. Разберем несколько примеров.

Капитализация — это добавление накопленных процентов к основной сумме. Если она происходит раз в месяц, то к сумме вклада будут добавлены накопившиеся за этот срок проценты. Это влияет на итоговый доход, так как количество денег, которые находятся на вкладе, увеличивается с течением времени, а не остается стабильным, как это было бы без капитализации.

Ситуация №1. Нет капитализации

Когда капитализация процентов отсутствует, то не имеет значения, когда проценты будут выплачены, так как они не добавляются к сумме вклада и не влияют на итоговый доход.

Вы получите 110 000 через год:

- 100 000 — вложения;

- 10 000 — проценты.

Ситуация №2. Есть капитализация и проценты выплачиваются раз в месяц

Раз в месяц начисленные проценты добавляются к общей сумме вклада и увеличивают итоговую сумму.

Вы получите 110 479 через год:

- 100 000 — вложения;

- 10 479 — проценты.

Дополнительные 479 рублей, которых не было в первом случае, появились благодаря капитализации.

Ситуация №3. Есть капитализация и проценты выплачиваются раз в неделю

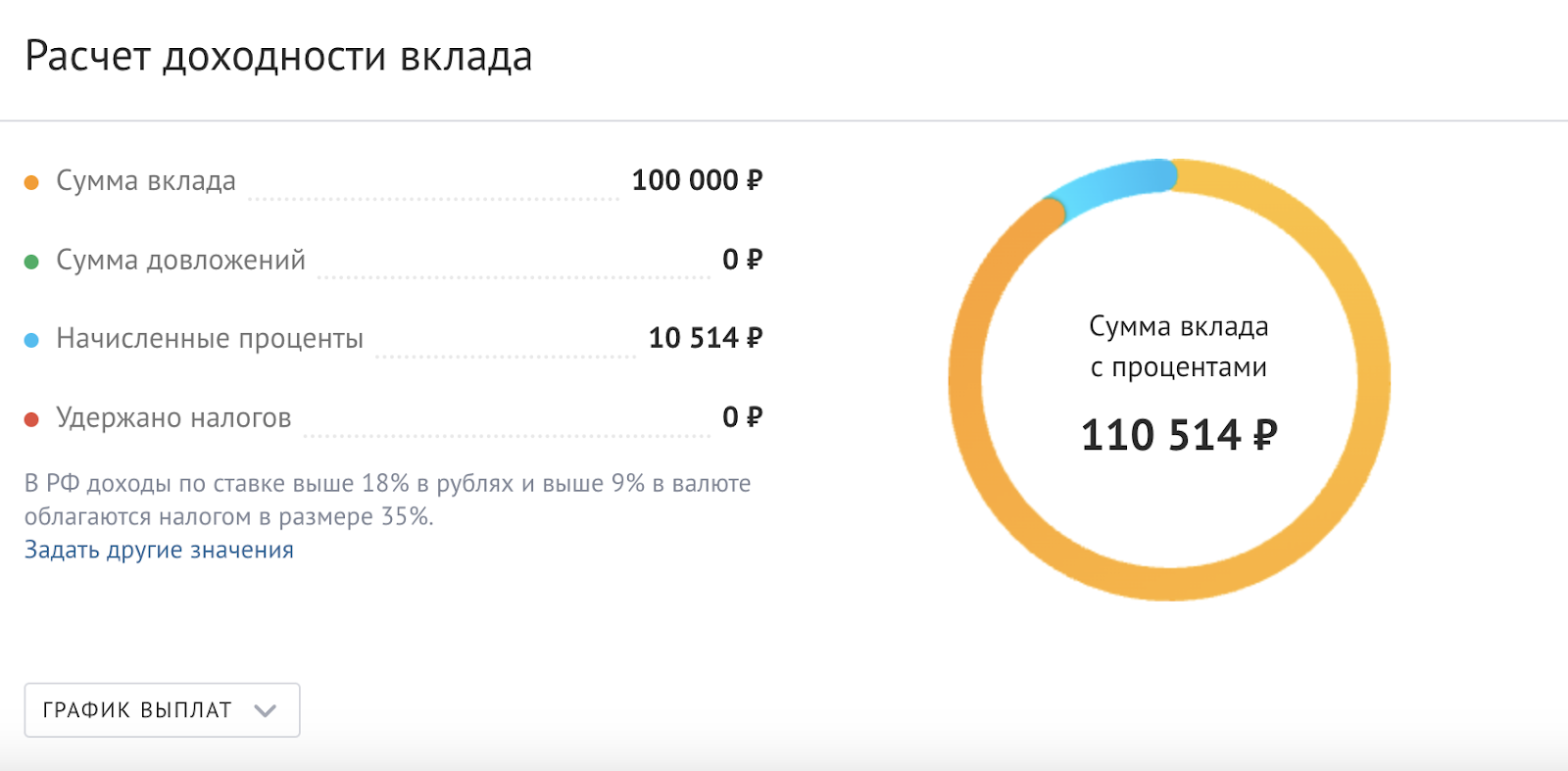

Вы получите 110 514 через год:

- 100 000 — вложения;

- 10 514 — проценты.

Из-за увеличения количества выплат повысился и итоговый доход. Так как деньги быстрее поступали на вклад, сумма на вкладе раньше увеличилась, что привело к дополнительным процентам.

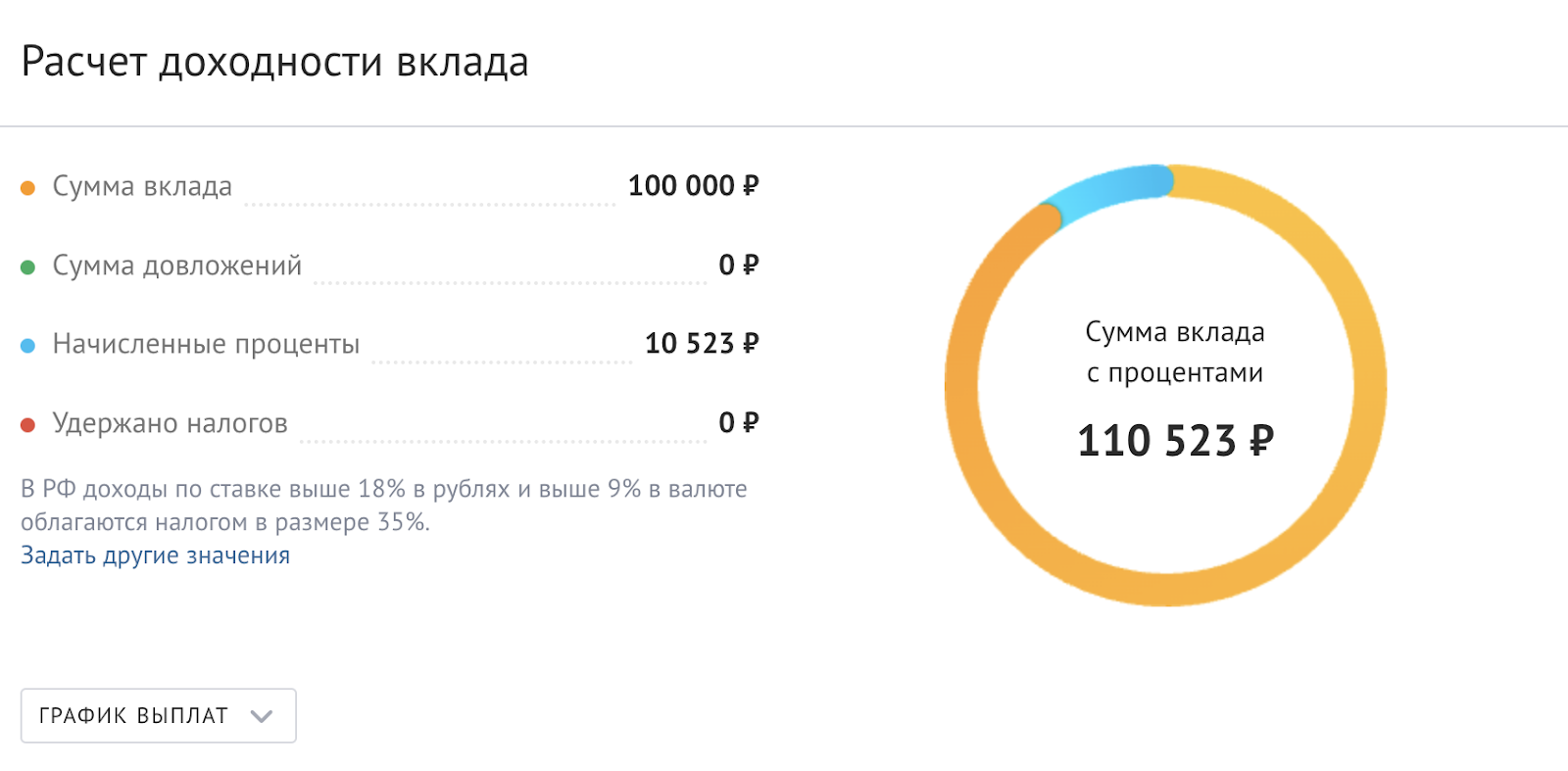

Ситуация №4. Есть капитализация и проценты выплачиваются каждый день

Вы получите 110 523 через год:

- 100 000 — вложения;

- 10 523 — проценты.

Получается, что наличие капитализации добавило от 0,479% до 0,523% к годовому доходу от вклада.

Поэтому наличие капитализации и частоту выплат крайне важно учитывать при выборе вклада.

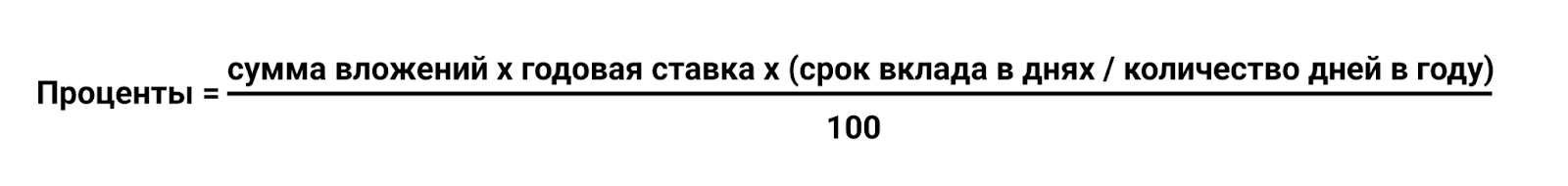

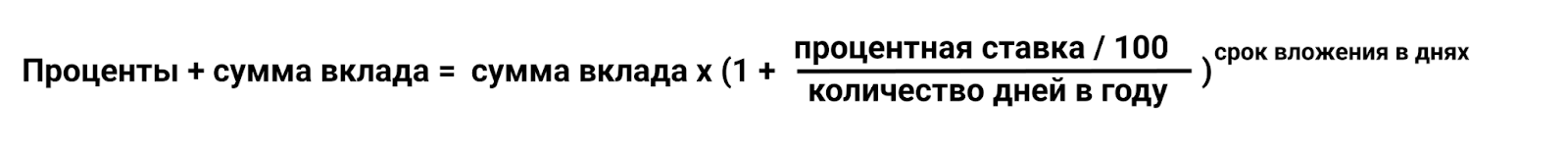

Рассчитать доходность можно через специальный калькулятор, или используя формулы.

Формула для расчета простых процентов:

Формула для расчета сложных процентов (вклад с капитализацией):

Практическое задание

Задача:

Три банка предлагают вклады с разными условиями. Вычислите, какой вклад будет выгоднее.

Условие:

Сумма вложений — 50 000 рублей.

Срок вклада — 18 месяцев.

Банк «Пенькофф» предлагает вклад с условиями:

- 9,5% годовых

- капитализация процентов;

- выплата процентов раз в месяц.

Банк «Правобережный» предлагает вклад с условиями:

- 10% годовых;

- нет капитализации.

Банк «Метелкабанк» предлагает вклад с условиями:

- 9% годовых;

- капитализация процентов;

- выплата процентов каждый день.

Облигации

Облигации — это ценные бумаги, которые работают как долговое обязательство. Выпуская их, компания или государство берет деньги у инвесторов в долг и за это возвращают с процентами. Эти проценты называются купонами.

Тот, кто выпускает облигации, называется эмитентом.

У облигации есть срок жизни. Когда он заканчивается, то происходит погашение и эмитент выплачивает владельцу долг.

Облигации бывают разных видов:

- ОФЗ — государственные облигации, которые выпускает Минфин;

- муниципальные — государственные облигации, выпускаемые администрацией субъекта РФ;

- корпоративные — облигации частных компаний;

- еврооблигации — облигации, которые выпускает государство или российская компания в иностранной валюте;

- замещающие — облигации, выпущенные взамен еврооблигаций.

Облигации продаются на фондовой бирже, поэтому их цена зависит от спроса и предложения. Однако у них есть и номинальная цена.

Номинальная цена (номинал) — это сумма, которая будет выплачена при погашении облигации независимо от того, за сколько облигация была куплена. Например, облигация стоит на бирже 800 рублей, а ее номинал 1000 рублей. Вы покупаете по рыночному курсу, а в момент погашения вы получите выплату по номинальной стоимости. От нее отталкивается расчет купона. Облигации выпускаются с фиксированными или переменными купонными ставками. Проценты выплачиваются эмитентом, обычно один или два раза в год.

Заработок на облигациях строится на основе нескольких подходов.

Купи и держи

Вы покупаете облигацию, держите ее в своем инвестиционном портфеле и получаете купонный доход. В момент погашения вам будет начислена сумма, определенная номинальной ценой.

Стоимость покупки облигации будет складываться из ее рыночного курса и НКД — накопленного купонного доход. Это часть купона, которая накопилась с момента последней выплаты. Например, если выплачивается купон размером 50 рублей раз в месяц, то спустя 15 дней с последней выплаты НКД будет 25 рублей. Когда вы продаете или покупаете облигацию, то НКД учитывается в ее стоимости.

Доход = купонный доход + номинал – стоимость покупки – НКД

Торговля

Покупая облигацию, вы рассчитываете продать ее после роста стоимости. Механизм такой же, как и при торговле любым другим активом.

Доход = цена продажи + НКД – цена покупки

Заработок на купоне

Покупая облигацию, вы рассчитываете получить купоны и продать ее до погашения. Этот вариант похож на депозит, так как вы получаете годовой процент (купон) раз в определенный срок. Однако в отличие от депозита, при досрочном закрытии которого накопленные проценты сгорают, проценты по облигациям не сгорают, если продать ее до погашения.

Доход = цена продажи – цена покупки + полученный купонный доход + НКД

Также нужно учитывать амортизацию облигаций. Амортизация — параметр, который означает выплату номинала частями вместе с купоном, а не на момент погашения. Наличие амортизации поменяет механизм выплат и подход к заработку на облигации.

Какие есть риски?

В рамках торговли облигациями, а не получения купонов и номинала при погашении, существует риск изменения цены. После покупки она может упасть и вы понесете убытки.

Если вы собираетесь дождаться погашения и купили облигацию по цене меньше номинала, то единственный риск — это дефолт, то есть ситуация, когда эмитент не может выплатить деньги инвесторам.

Как это работает на практике?

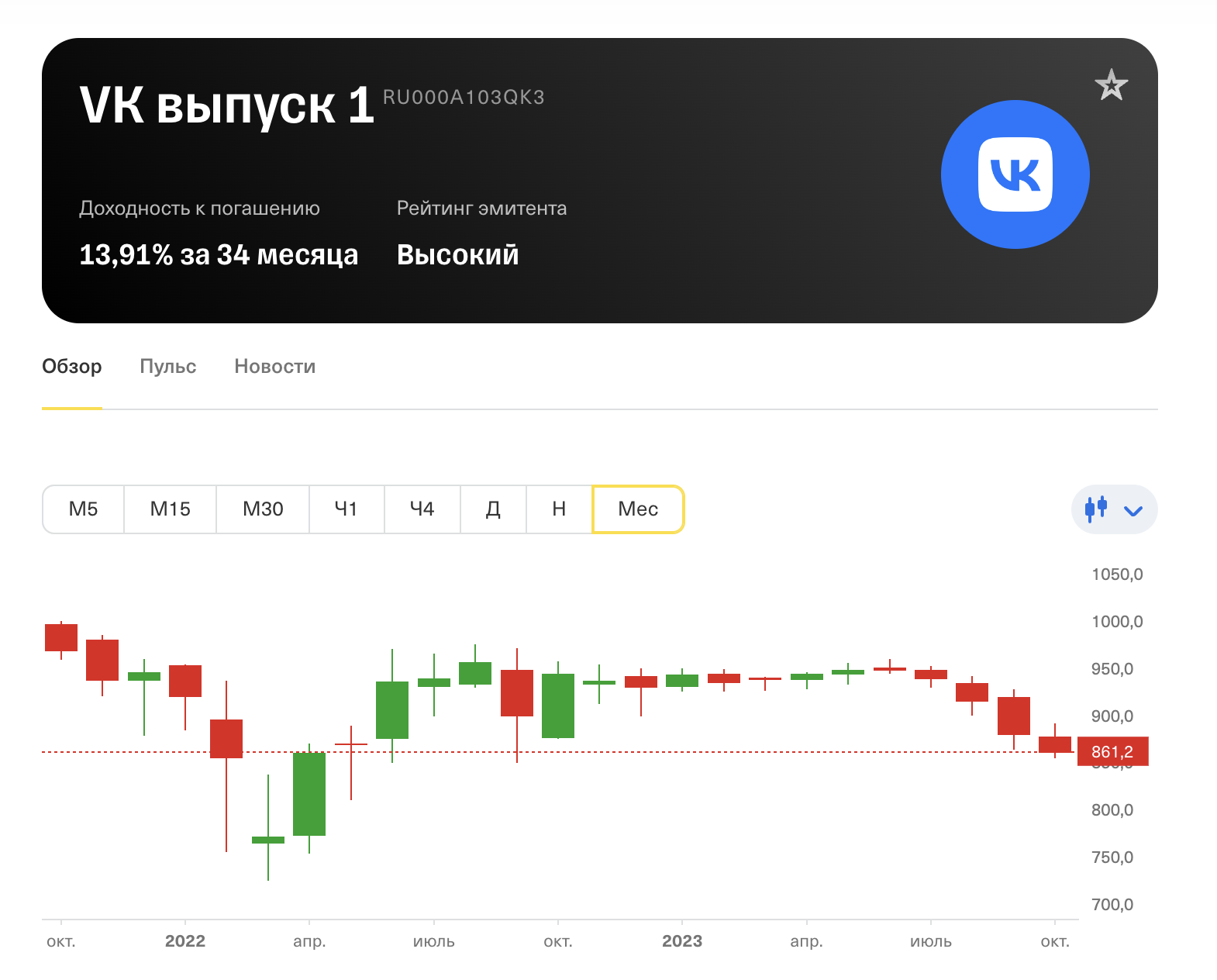

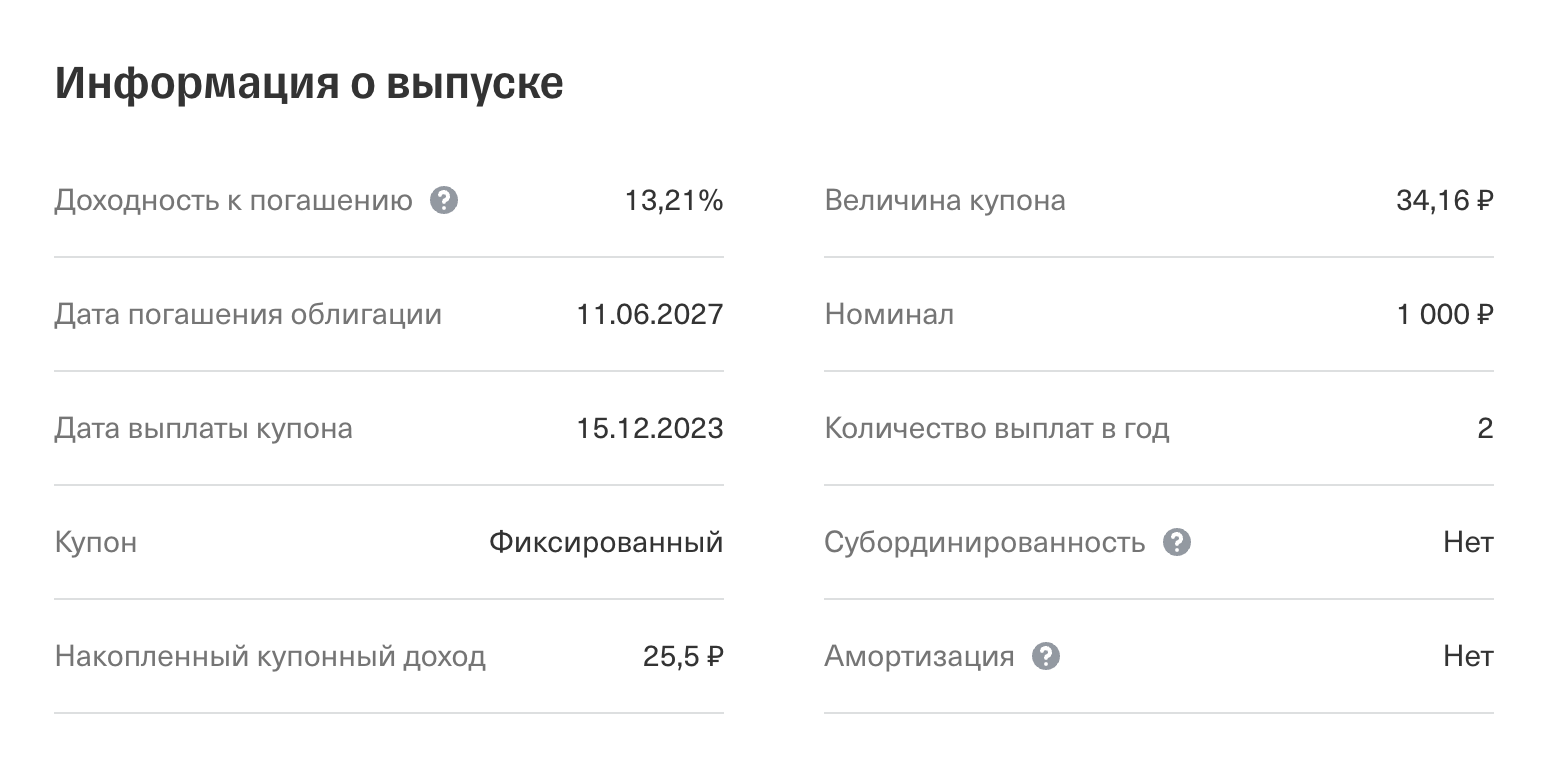

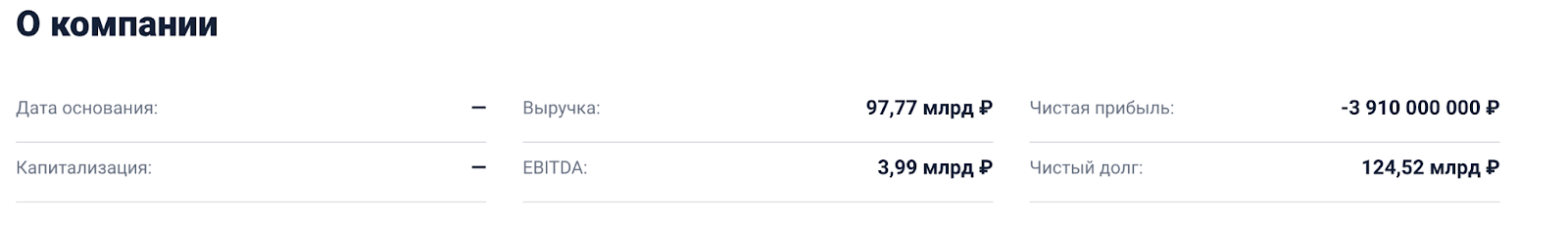

Предположим, что вы решили купить облигацию. Для примера возьмем облигацию VK.

Для того, чтобы понять, какой доход можно получить от покупки облигации, нужно рассмотреть ее параметры.

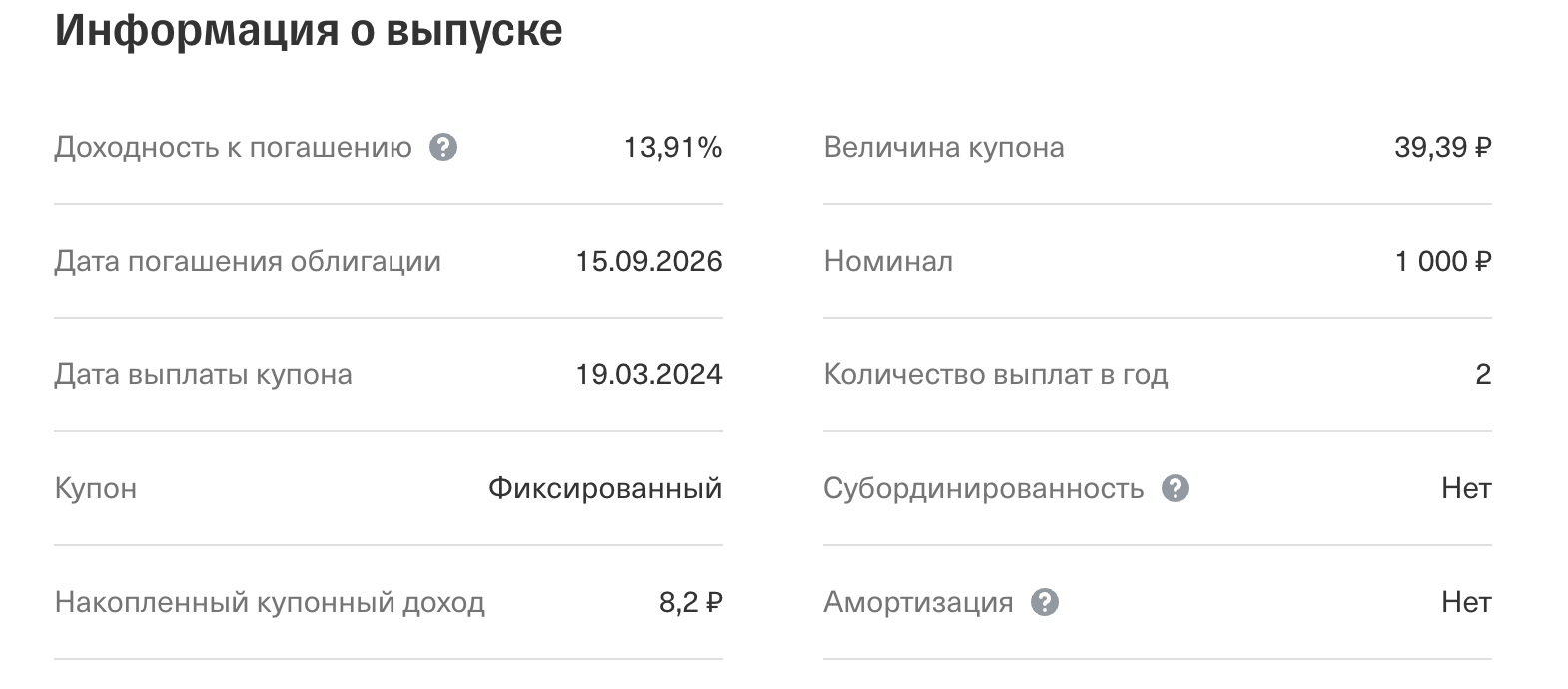

Видим, что амортизации нет, купон фиксированный, он выплачивается два раза в год, то есть за одну облигацию вы получите 78,78 рублей за полноценный год владения. Это 7,878% годовых.

Сейчас облигация стоит 861,2 рубль, а НКД составляет 8,2 рублей.

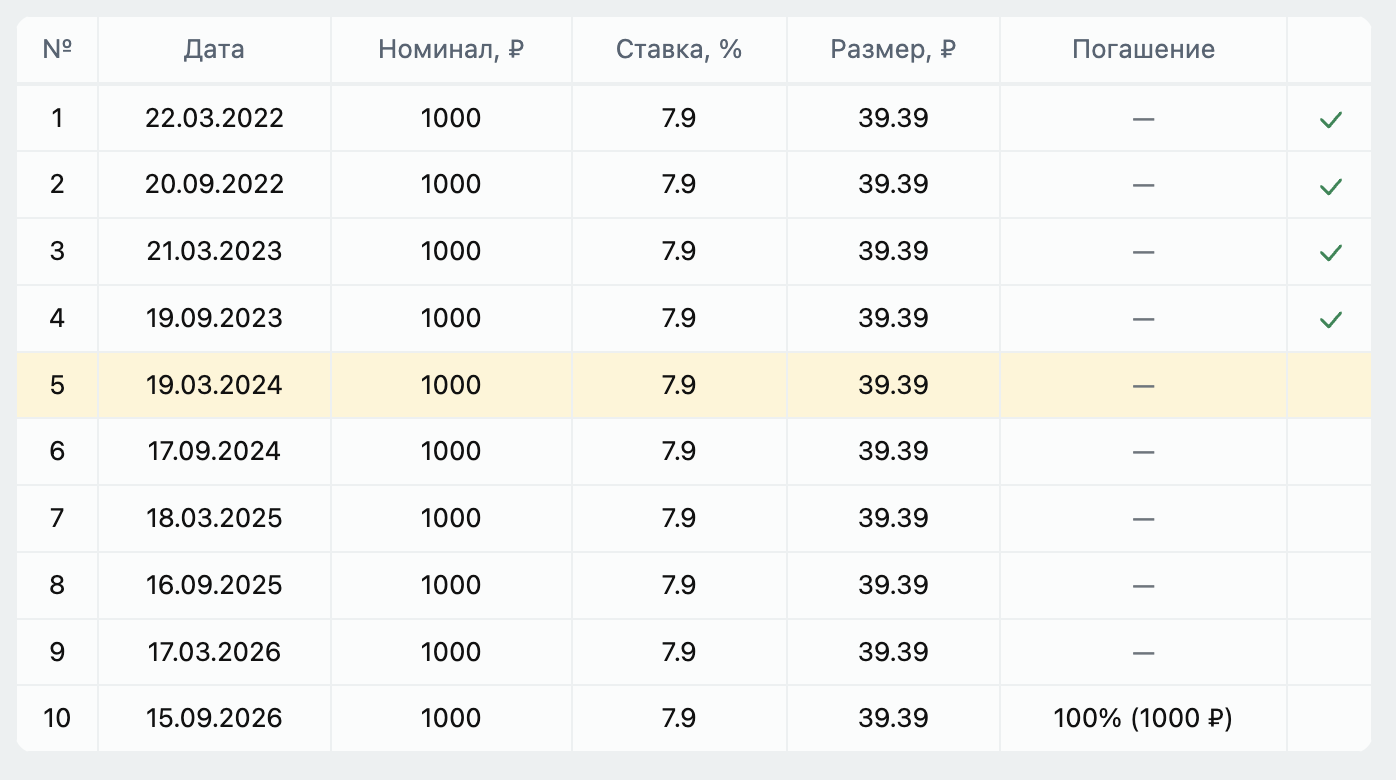

Ищем данные по купонам и рассчитываем, сколько чистой прибыли можно получить, купив облигацию сейчас.

До погашения будет выплачено шесть купонов на сумму 236,34 рублей.

Номинал облигации — 1000 рублей.

Используем формулу:

Доход = купонный доход + номинал – стоимость покупки – НКД

1000 + 236,34 – 8,2 – 861,2 = 366,94

Получается 42,21% дохода от вложенной суммы за 2 года и 11 месяцев, то есть примерно 14% годовых, выходит та же цифра, что и в информации о выпуске (13,91%).

Практическое задание

Задача:

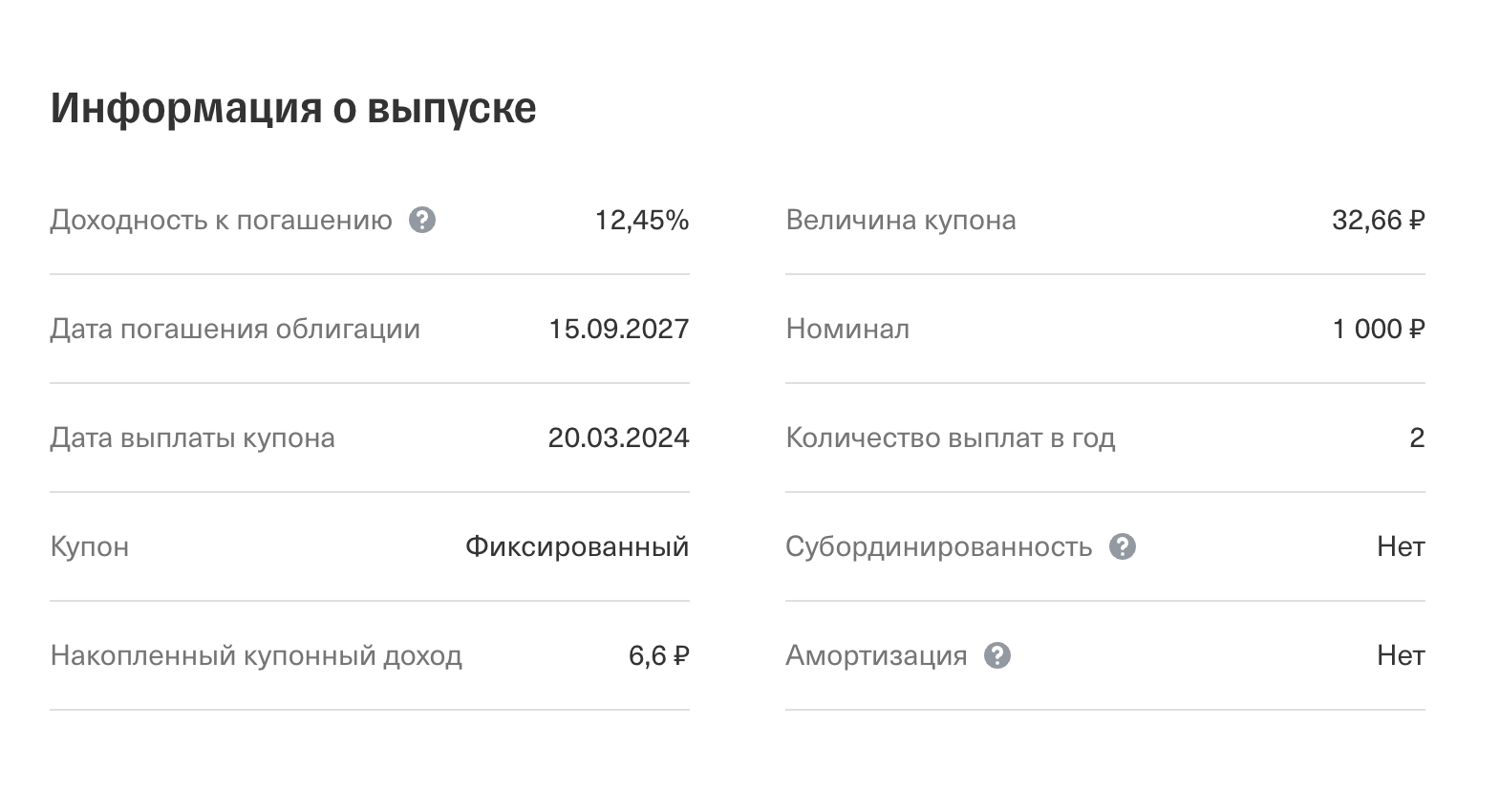

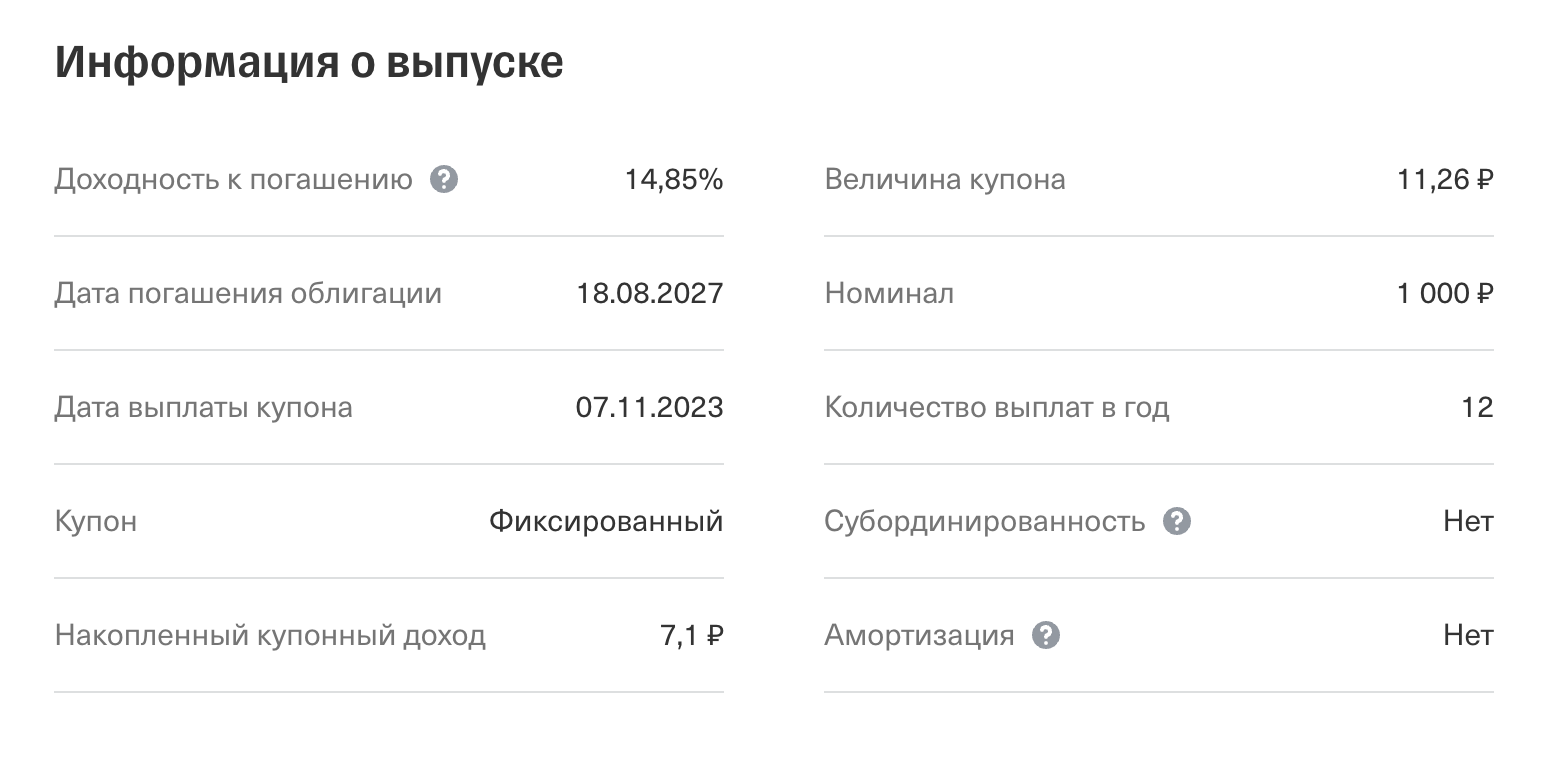

У вас есть три облигации. Вычислите, что принесет больше чистой прибыли к моменту погашения.

Условие:

Облигация «Республика Казахстан 07 (RU000A101RV2)»

Текущая цена: 832 рубля

Облигация «РЖД 001Р выпуск 21 (RU000A102QP4)»

Текущая цена: 829 рублей

Облигация «Делимобиль 1Р-03 (RU000A106UW3)»

Текущая цена: 992,5 рубля

Акции

Акция — это часть бизнеса, одна из его долей. Покупая ее, инвестор получает право на часть прибыли и участие в управлении. Акционерам прибыль выплачивается в виде дивидендов на регулярной основе, согласно политике компании. Это может происходить ежеквартально, ежегодно или раз в полгода.

Акция — это доля компании, а дивиденды — это доля от прибыли.

Управлением инвесторы занимаются на специальных акционерных собраниях. На них же и утверждается размер дивидендов.

Виды акций

Акции бывают обычными и привилегированными. Их отличие заключается в разных правах их владельцев.

Привилегированные акции не дают право голоса на акционерных собраниях. Обычные акции же дают возможность участвовать в управлении. Исключение из правила — голосование по поводу реорганизации или ликвидации компаний. В этом случае держатели привилегированных акций имеют право голоса по российскому законодательству.

В обмен на это ограничение владельцы привилегированных акций получают:

- возможность получать фиксированные дивиденды, которые не зависят от прибыли. Однако при убытках их не будут начислять;

- получение дивидендов раньше других акционеров;

- при ликвидации они получают выплату раньше, чем владельцы обычных акций. Первые в очереди — кредиторы, вторые — держатели облигации, третьи — владельцы привилегированных акций, четвертные — остальные акционеры.

Также могут быть и другие преимущества, но они уже зависят от конкретной компании.

В РФ привилегированные акции составляют до 25% уставного капитала акционерного общества.

Также существуют депозитарные расписки. Это сертификат, подтверждающий право владения акцией, которая была куплена на местной бирже, но изначально торгуется на иностранной.

Они продаются и покупаются так же, как и акции, однако они могут включать в себя часть акции или сразу несколько.

Например:

- 1 расписка = 0,3 акции

- 1 расписка = 1 акция

- 1 расписка = 5 акций

Депозитарная расписка по своей сути то же самое, что и акция. Она дает право на участие в управлении, если такое право есть, и на дивиденды.

Какой доход можно получить от акций

Заработок на инвестициях в акции складывается из двух механизмов.

Первый — это получение дивидендов.

Второй — торговля акциями.

Они могут быть комбинированы, если вы сначала купили, подержали акции в портфеле, получив дивиденды, и продали, когда цена выросла.

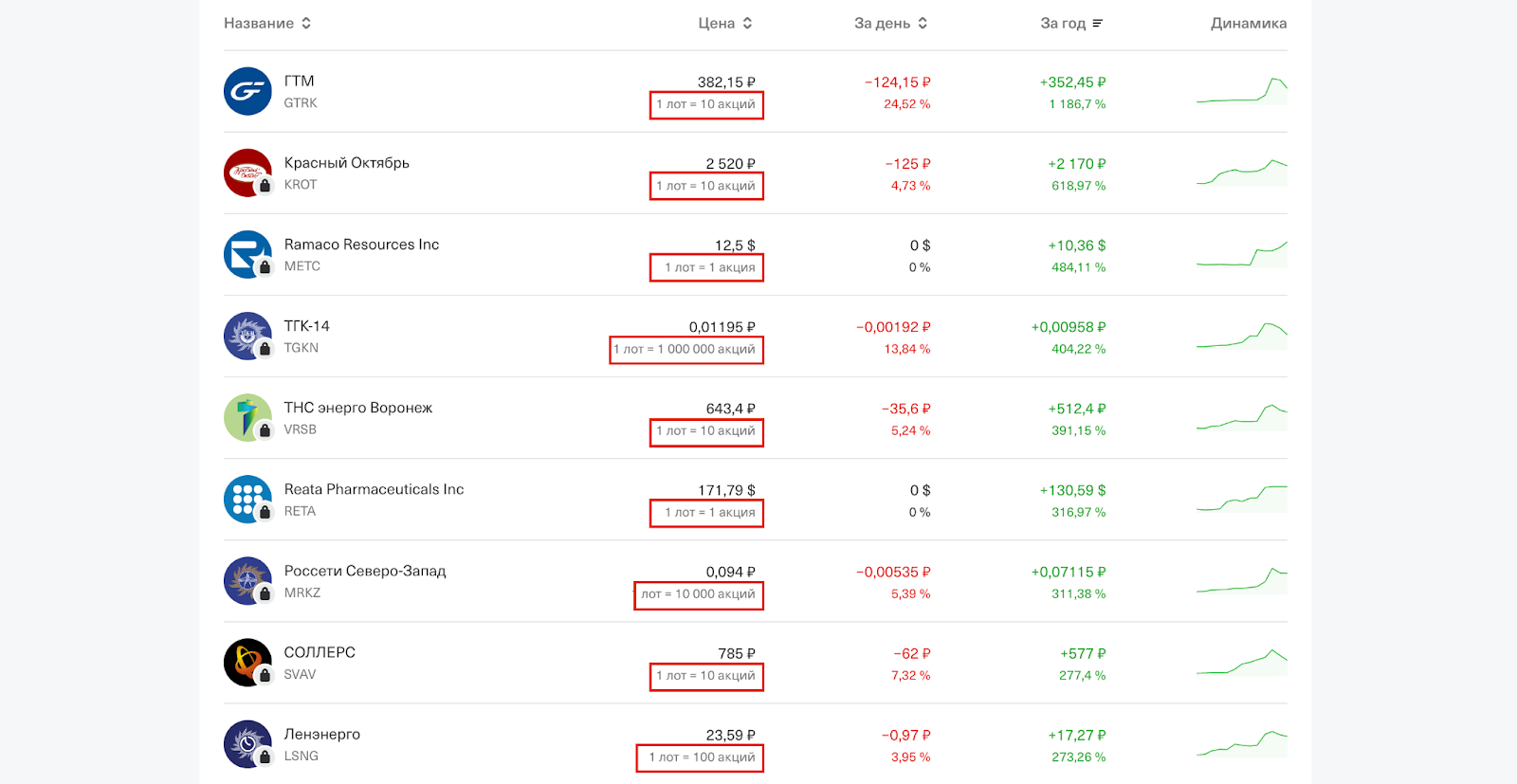

Акции продаются лотами. Лот — это единица сделки. На бирже может продаваться как 1 акция, так и сразу несколько. Если 1 лот равен 20 акциям, то за раз купить можно минимум 20 акций.

Обычно доход от акций строится на их достаточно активной торговле, так как изменчивость ситуации на рынке или у конкретных компаний могут сильно изменить цены.

Держать акции в долгую и зарабатывать на дивидендах часто опасно для портфеля.

Какие есть риски?

Важно понимать, что акции достаточно рискованный актив. Естественно, что бывают и более рискованные, но сложности работы с акциями это не умаляет. Для начала рассмотрим верхушку айсберга.

Прекращение выплат дивидендов

Компания может принять решение о приостановке выплат. Акционеры с маленькой долей никак не могут повлиять на решение и рискуют перестать получать прибыль.

Обвал цены

Акция может сильно потерять в цене и инвестор понесет потери, если ему понадобится вывести деньги из актива.

Банкротство компании

Так как акционеры получают долю последними, после раздачи капитала им может ничего не остаться.

Если говорить очень грубо и смотреть на ситуацию поверхностно, то это все сложности, которые могут вам встретиться на пути становления акционером. Однако нужно узреть корень проблемы акций.

Что же пишут в книге страшилок для начинающих инвесторов?

Самое сложное — выбрать правильную компанию и вовремя продать акцию. Если вы ошибетесь, то все вышеперечисленные пункты могут накрыть ваш капитал медным тазом.

С компанией может случиться все, что угодно. Рассмотрим простой негативный сценарий без разбора причин.

Вы купили акцию за 346 рублей, держите ее и получаете 51 рубль дивидендов в течение года владения.

Однако что-то происходит и ваша акция сильно теряет в цене, падая до 162 рублей ровно через год с момента покупки.

Вот проходит почти два года с покупки и год с последних дивидендов, а новых начислений все не намечается, еще и цена возвращаться не собирается, а колеблется в районе 168 рублей.

Что получается по итогу:

- на покупку потрачено — 346 рублей;

- дивидендов получено — 51 рубль;

- на падении курса потеряно — 178 рублей.

Если продать эту акцию, то на руки будет получено 219 рублей с учетом дивидендов. Убытки составили 127 рублей.

Только что вы прочитали историю об акциях Газпрома, а не выдуманный кейс.

Как выбирать акции?

Выбор акции — это многоходовочка. Нужно поэтапно сужать выбор, прежде чем покупать, а также помнить о диверсификации портфеля. Золотое правило «не кладите все яйца в одну корзину» забывать ни в коем случае нельзя, иначе одно неверное движение на рынке обрушит ваш инвестиционный карточный домик. Это касается как выбора нескольких компаний, так и разных отраслей, чтобы при просадках в одной другая могла компенсировать убытки.

Для начала нужно определить отрасль, дальше выбрать интересующие компании и оценить их.

На что нужно обращать внимание?

Финансовые отчеты

Они публикуются ежеквартально и итоговый раз в год. В них основной уклон нужно делать на изучение:

- выручки;

- чистой прибыли;

- капитала;

- EBITDA.

Компания должна получать прибыль, а все остальное должно расти.

Потенциал компании

Финансовые отчеты говорят о том, что уже произошло, но оценивать важно и перспективы на будущее. На основе стратегии компаний можно сформировать мнение о том, чего ждать и что собираются предпринимать. Если ситуация ухудшилась и акции упали, то вы можете найти в стратегии план по решению проблемы. Если компания активно подстраивается, планирует исправить положение и заработать, то это хороший знак.

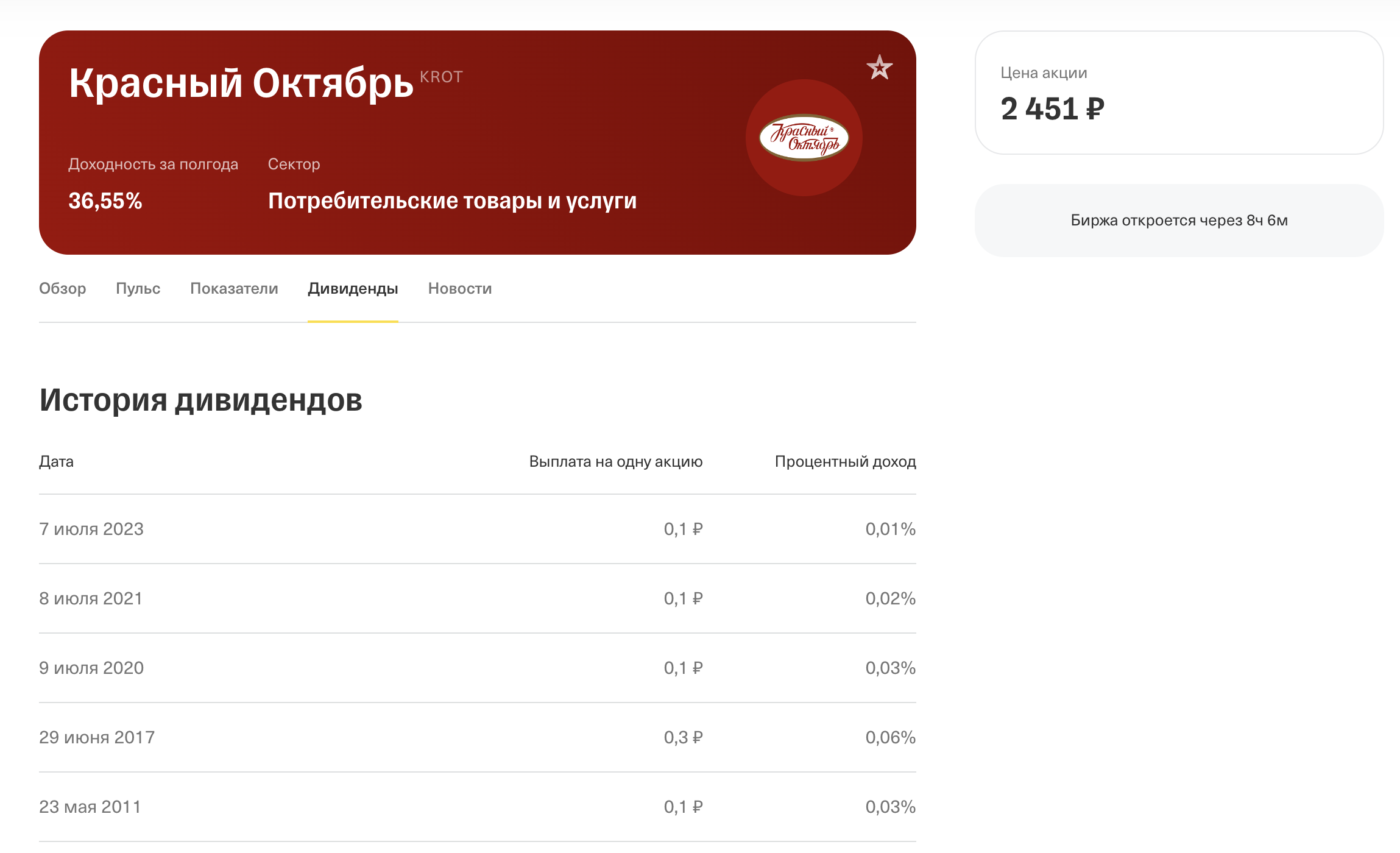

Дивиденды

Посмотрите, платят ли их акционерами и сколько дают. Дивидендная доходность рассчитывается по формуле:

Дивидендная доходность = (сумма дивидендов за год / стоимость акции) х 100

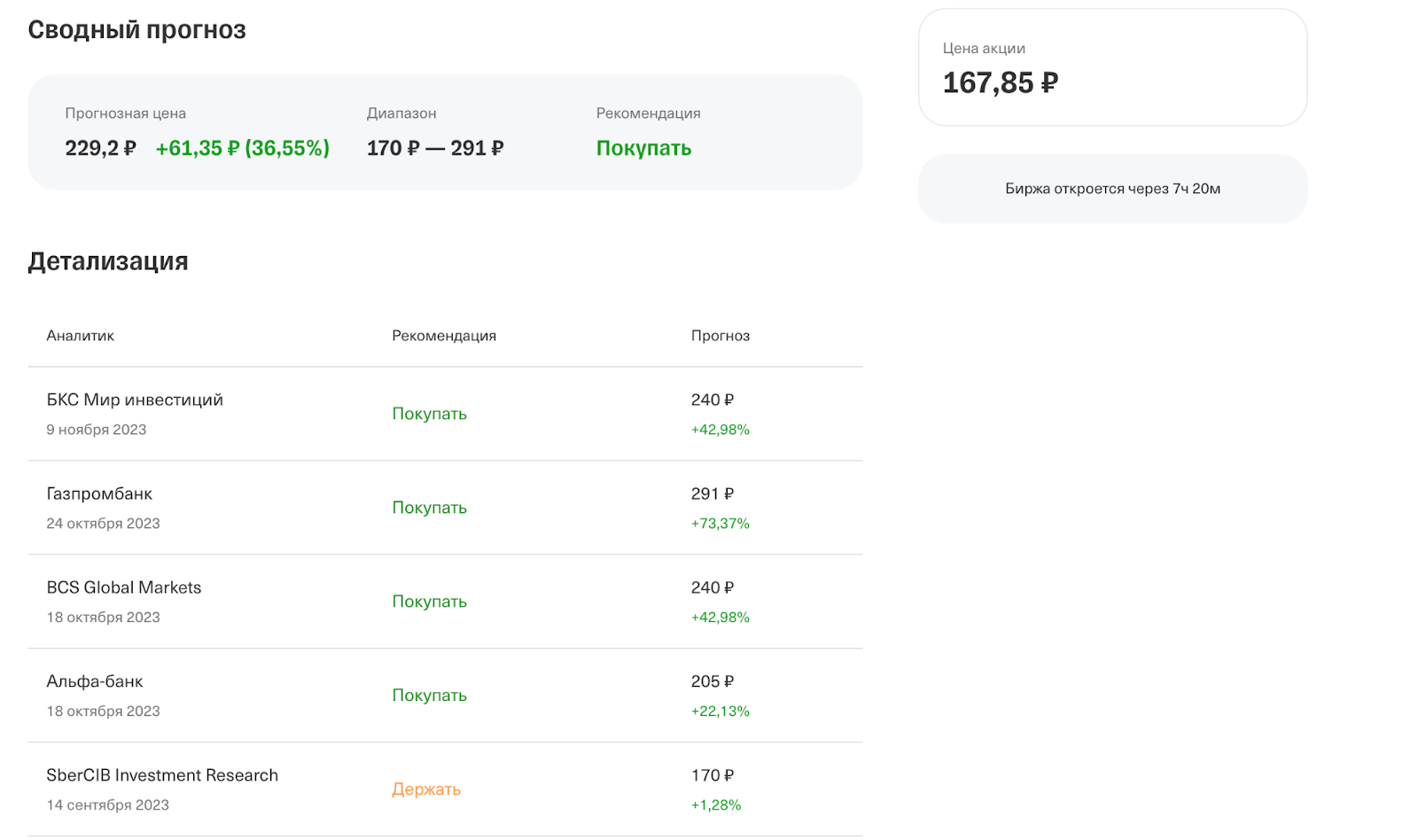

Потенциал роста

Так как обычно зарабатывают не только на дивидендах, но и на росте цены акции, то перспектива ее увеличения играет большую роль при выборе. Обычно оценкой занимаются крупные инвестиционные компании и аналитики.

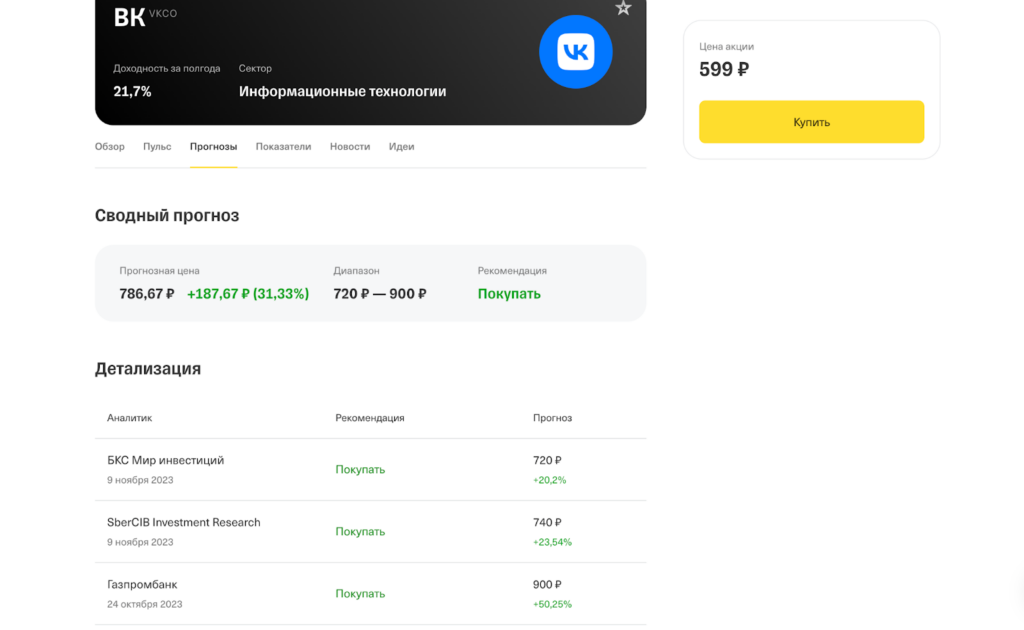

Вот пример прогнозов по акции Газпрома, которую мы рассматривали ранее:

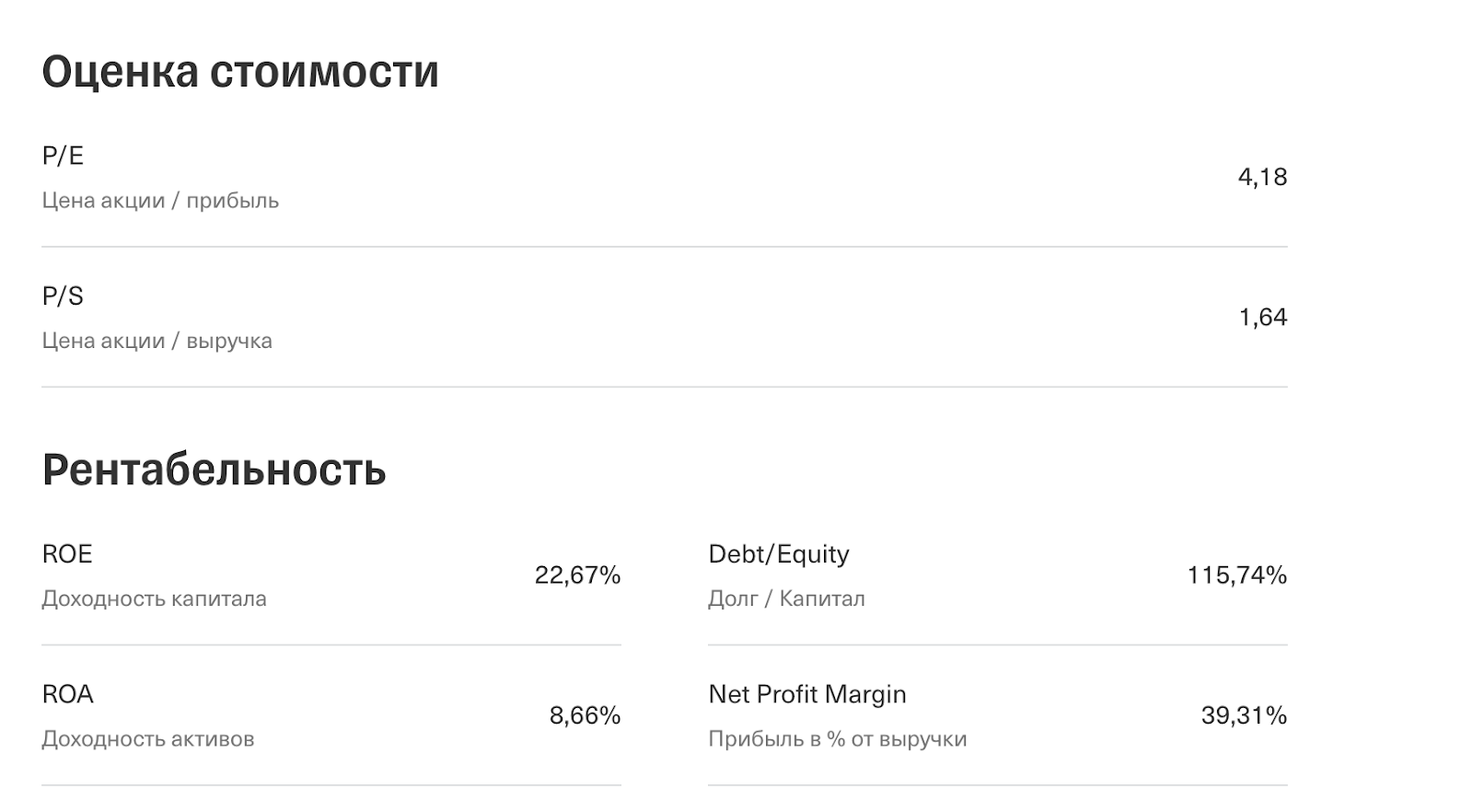

Мультипликаторы

Мультипликаторы помогают оценить эффективность работы и привлекательность компании. С их помощью можно вычислить недооцененность и переоцененность акций.

Их применяют при сравнении компаний из одной отрасли или занимающихся схожей деятельностью. Например, сравнивать Газпром и ВК будет нелогично, так как у компаний разные сферы, специфика и так далее.

Кратко рассмотрим, как оценивать некоторые из них:

- P/E — если больше 0, чем меньше, тем лучше

- P/BV — чем меньше, тем лучше

- P/S — чем меньше, тем лучше

- EV/EBITDA — чем меньше, тем лучше

- ROE — чем больше, тем лучше

- ROA — чем больше, тем лучше

- Долг/EBITDA — чем меньше, тем лучше

- Долг/капитал — чем ближе к 1, тем лучше

- Net Profit Margin — чем меньше, тем лучше

Мультипликаторы важно использовать в совокупности, а не по отдельности.

Учитывайте, что факторов, влияющих на выбор намного больше. Акции — это серьезное дело и в них нужно глубоко погружаться.

Чем акции отличаются от облигаций

Облигации более стабильные и безопасные для инвестиций, так как у них есть выплата при погашении. Даже если цена упадет, то вы можете дождаться погашения и получить деньги. У акций такой опции нет.

Также акции дают более высокую доходность, но при этом они сопряжены с большим риском. Растут они чаще всего сильнее, выплаты могут быть больше, но и от падения цены будет намного больнее.

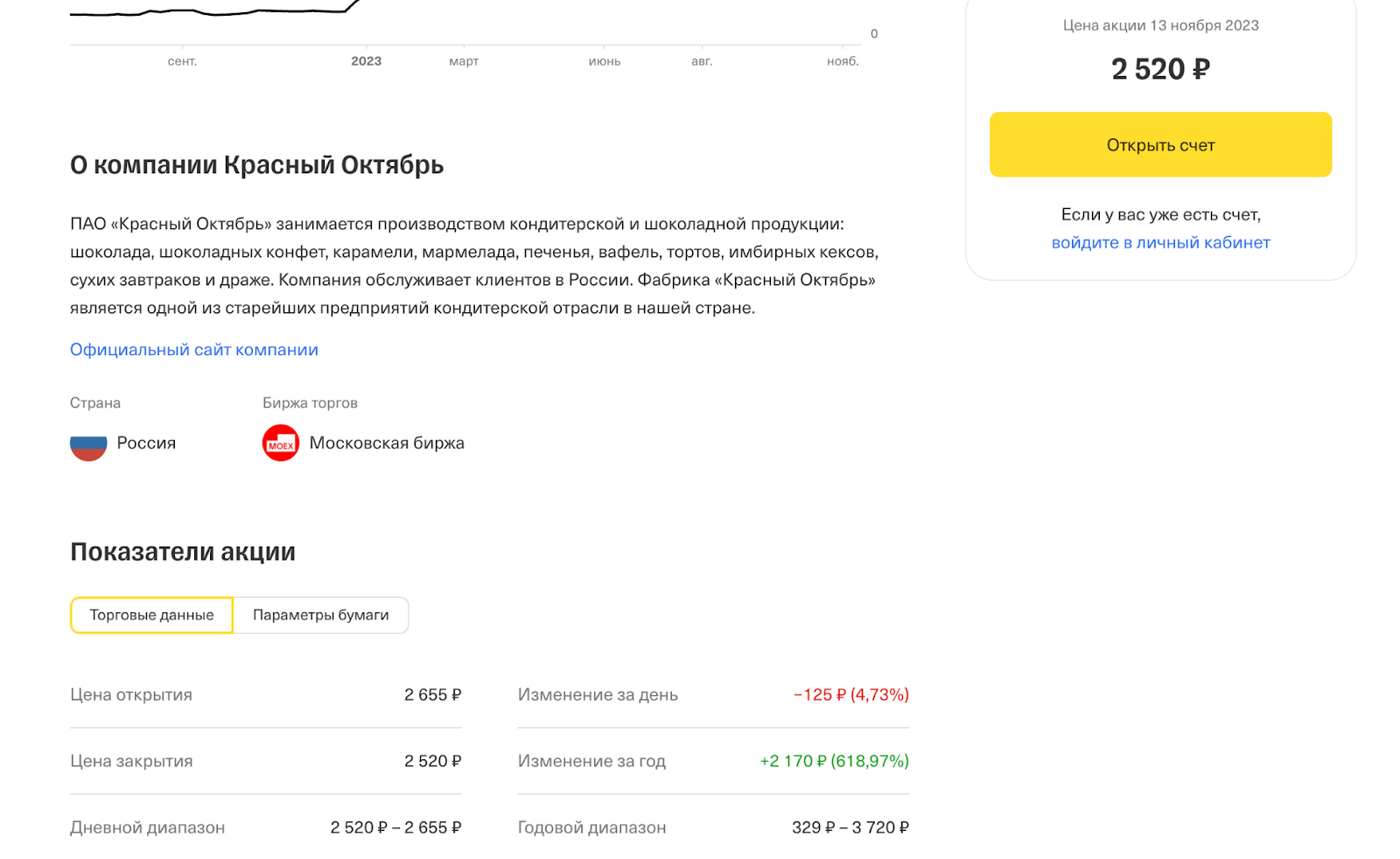

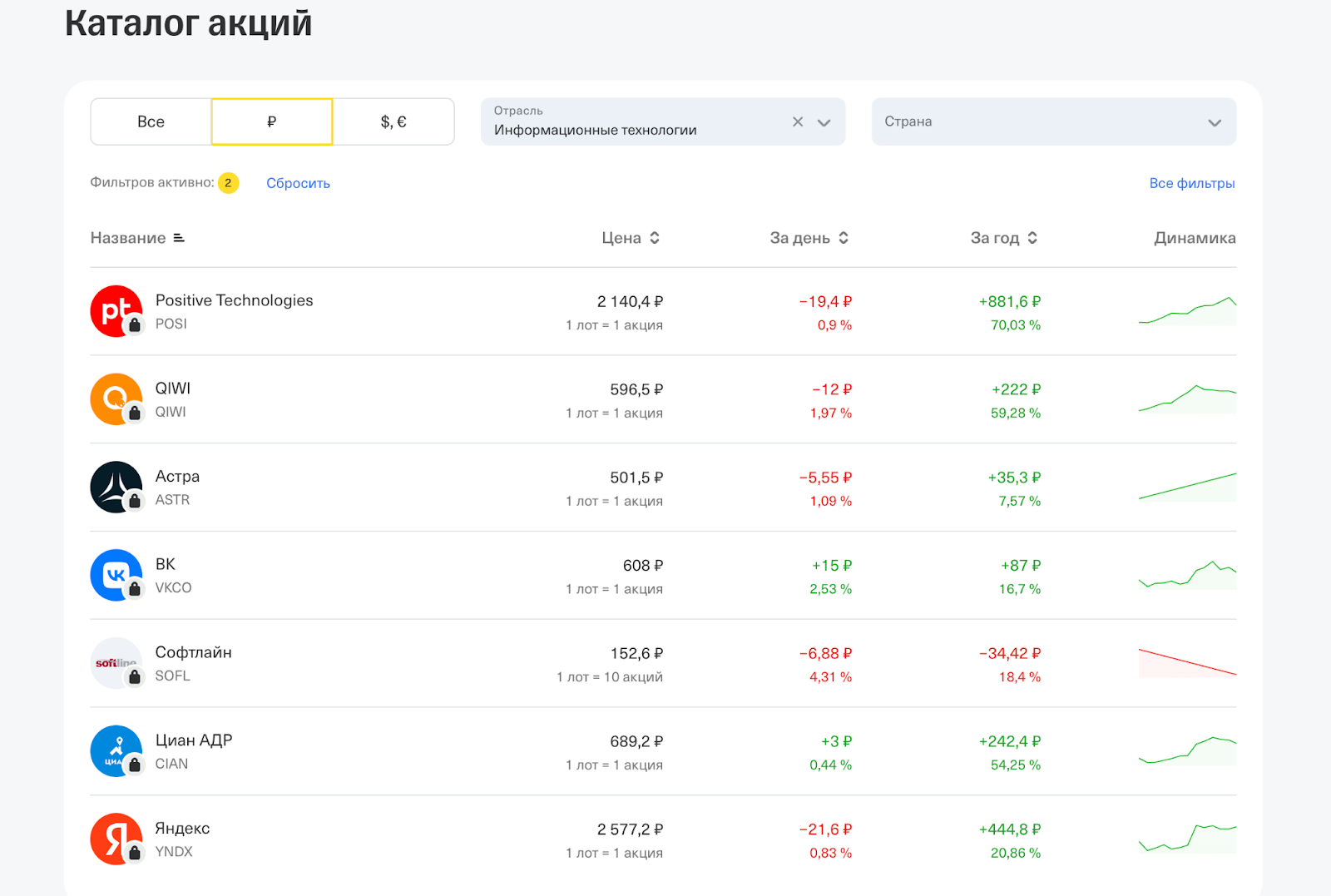

Как это работает на практике?

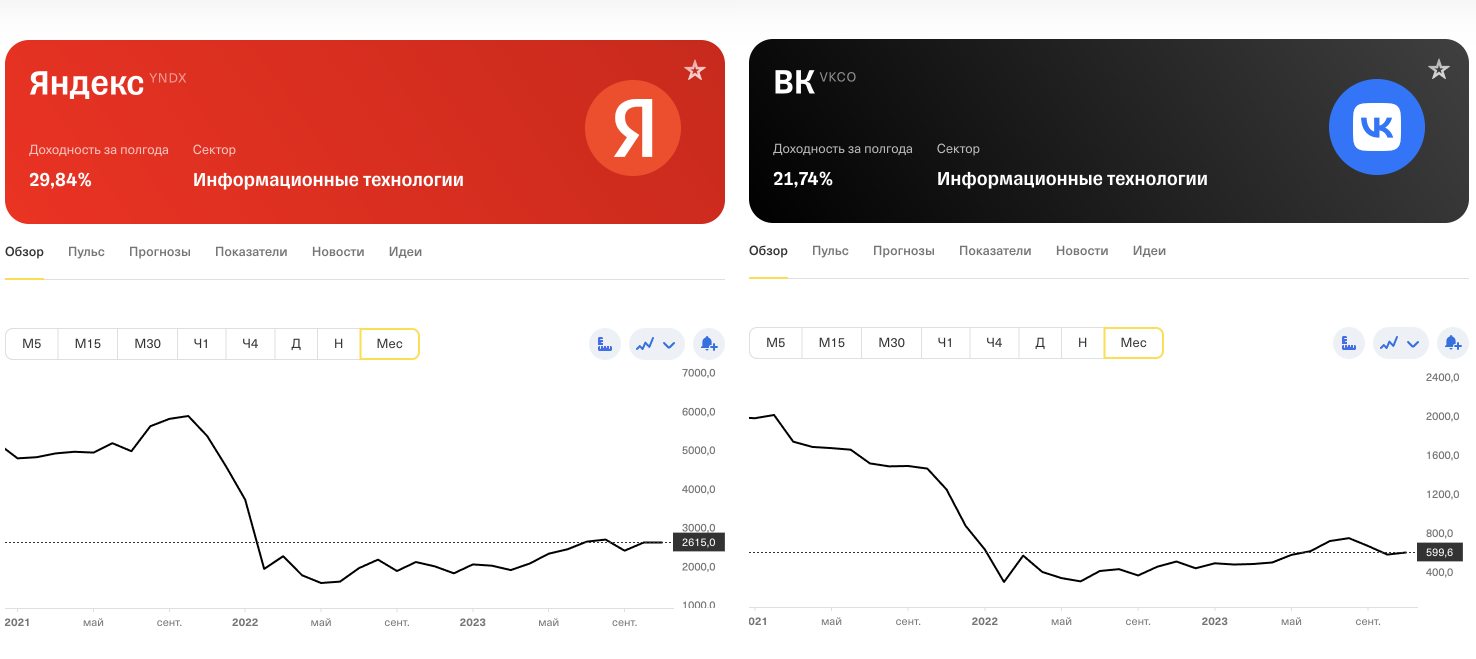

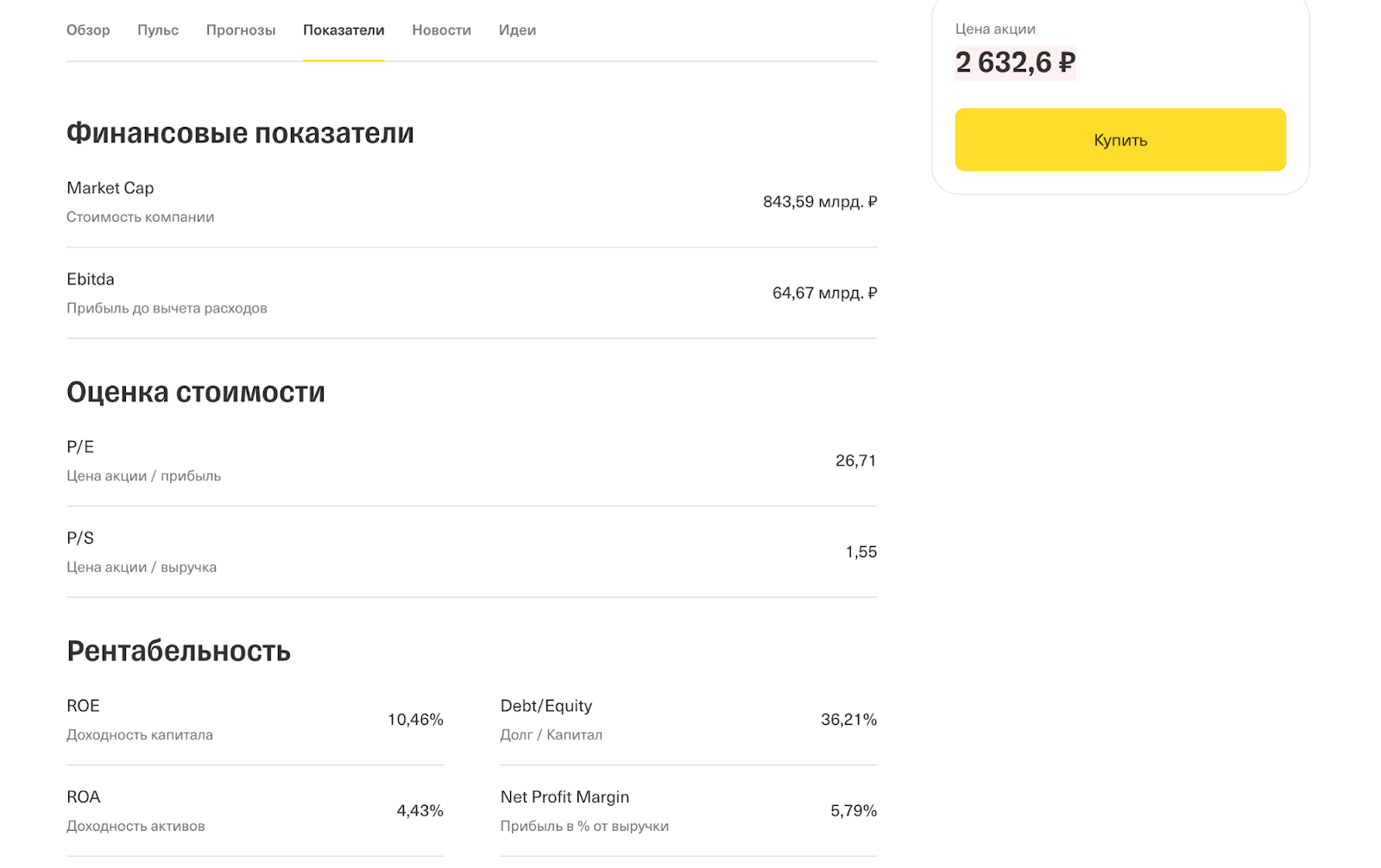

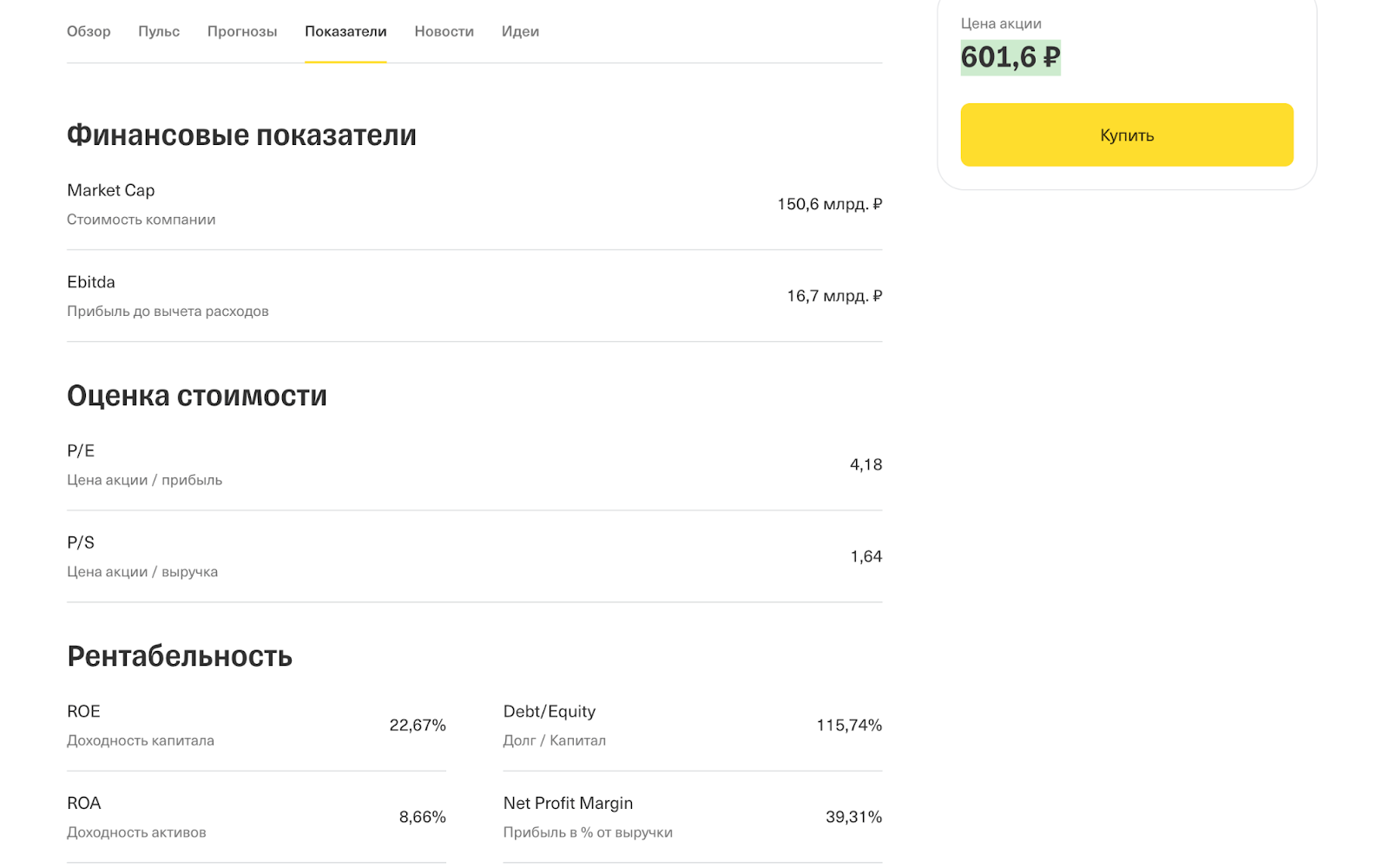

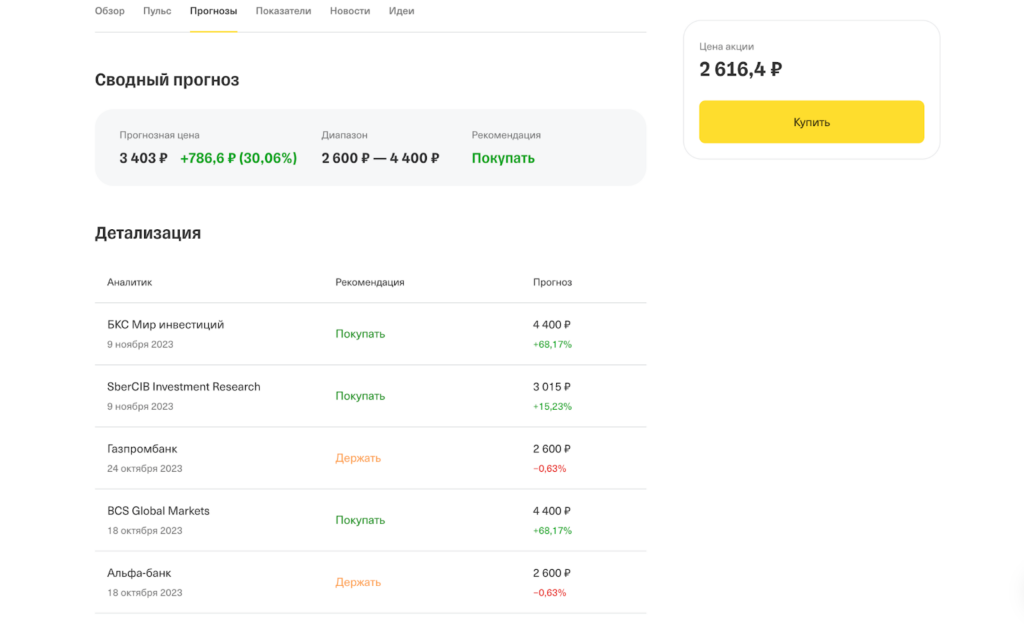

Предположим, что вы решили купить акцию. Вас привлек IT-сектор и инвестиции в рублях.

Среди компаний ваш взгляд упал на знакомые всем ВК и Яндекс. Компании известные, развивающиеся. Почему бы не прикупить себе долю, чтобы хвастаться вечером пятницы в баре, что вы акционер и шарите за IT.

Но что же выбрать?

Рассмотрим наших претендентов детальнее.

По мультипликаторам:

P/E — Яндекс (26,71) / ВК (4,18)

P/S — Яндекс (1,56) / ВК (1,64)

ROE — Яндекс (10,48%) / ВК (22,76%)

ROA — Яндекс (4,43%) / ВК (8,66%)

Долг/капитал — Яндекс (36,21%) / ВК (115,74%)

Net Profit Margin — Яндекс (5,79%) / ВК (39,31%)

ВК по большему числу показателей вышел вперед. Единственное значительное отклонение — это соотношение долга и капитала. Компания в долгах, как в шелках. С одной стороны это может быть признаком возможности купить акции по дешевке, раз ситуация не лучшая, однако если ВК не сможет расплатиться, то роста акций можно и не дождаться.

По дивидендам:

Дивиденды компании не платят.

По прогнозам:

Обе акции позитивно оцениваются аналитиками.

Посмотрев на все эти параметры, вы уже можете сложить первое впечатление и выбрать, куда дальше копать. Например, по ВК нужно узнать больше о ситуации с долгами: что случилось, что планируют с этим делать, сколько лет ситуация усугубляется.

По Яндексу также нужно прояснить ситуацию с долгами, а также выяснить, что с прибылью.

Проведя глубокий анализ, уже проще будет выбрать подходящую акцию или пойти искать новых претендентов.

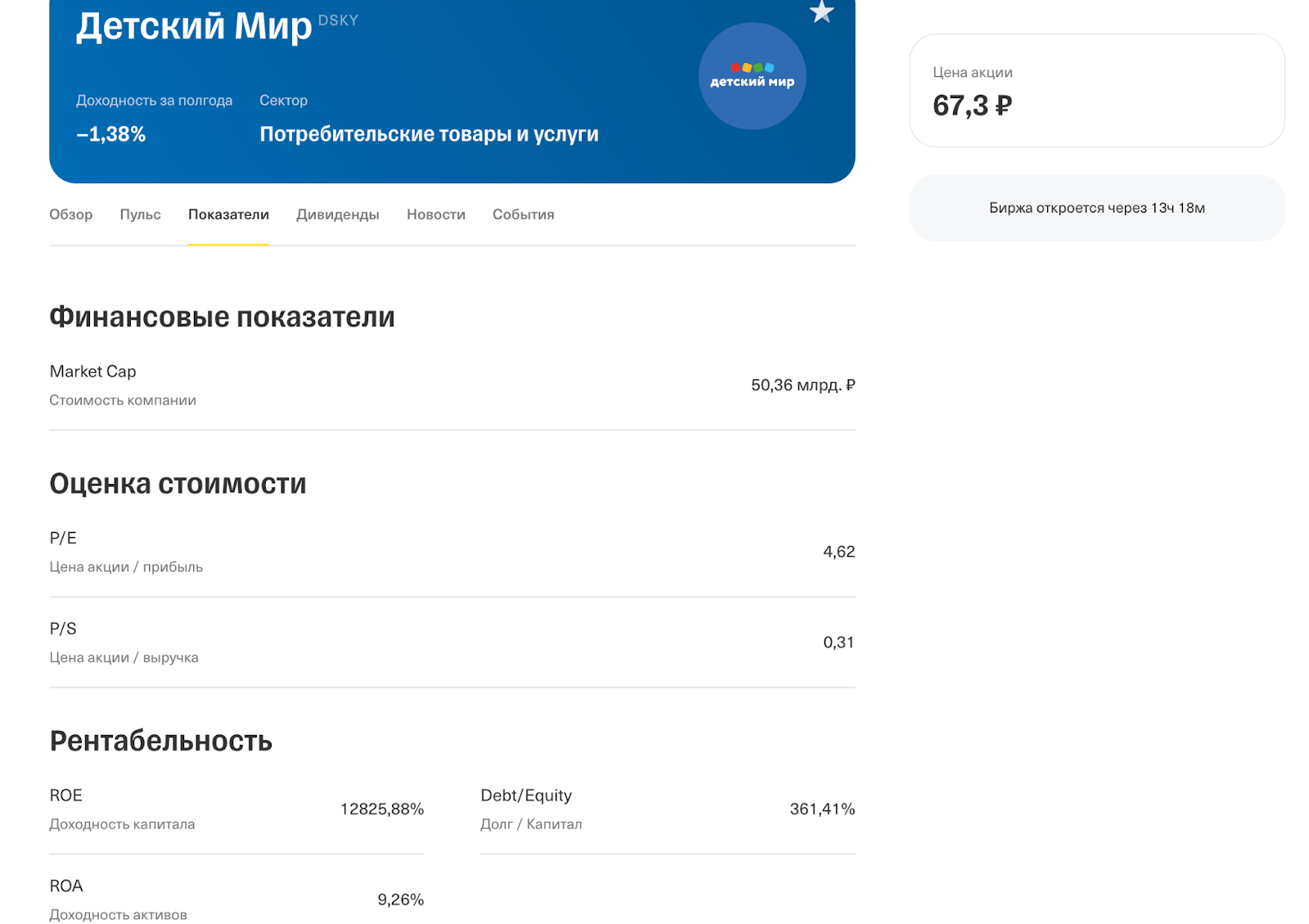

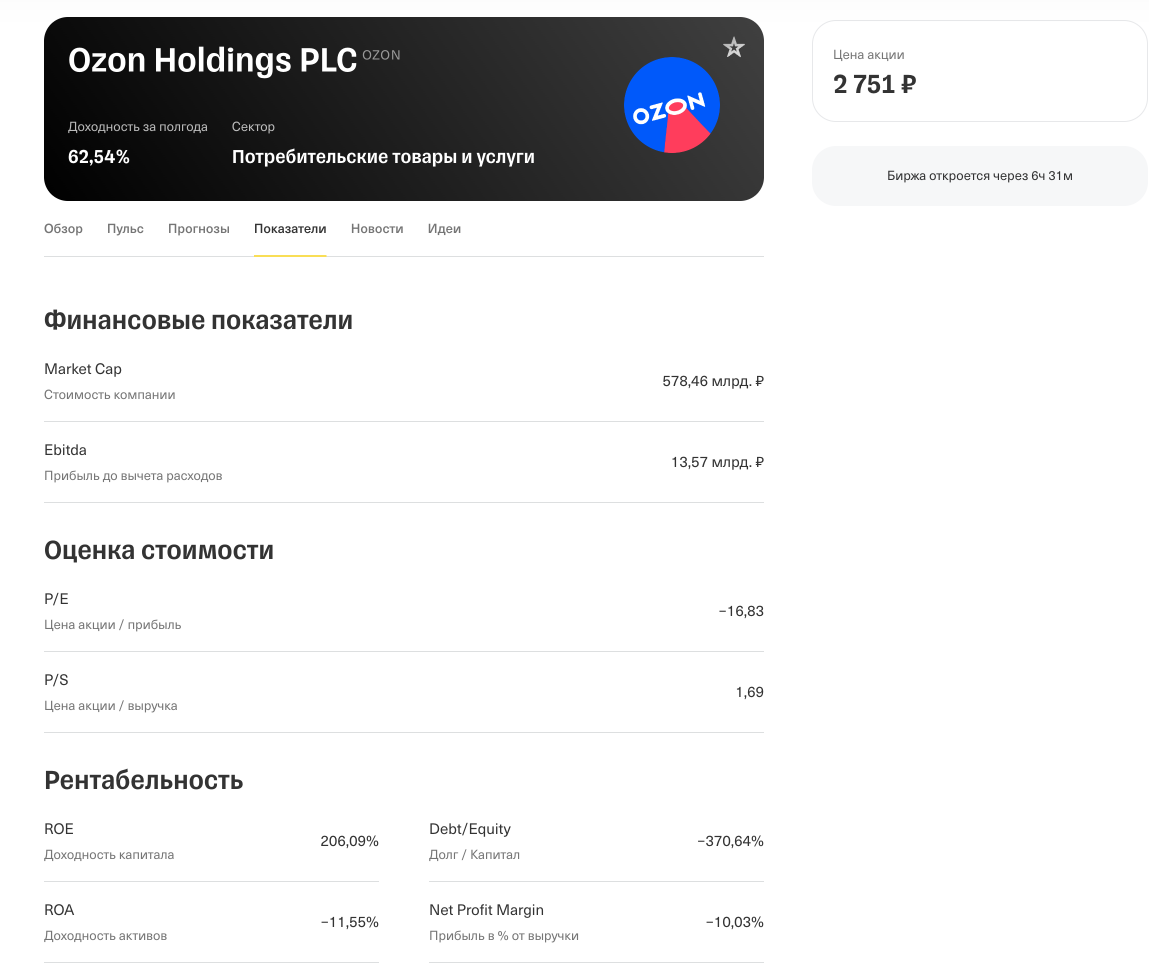

Практическое задание

Задача:

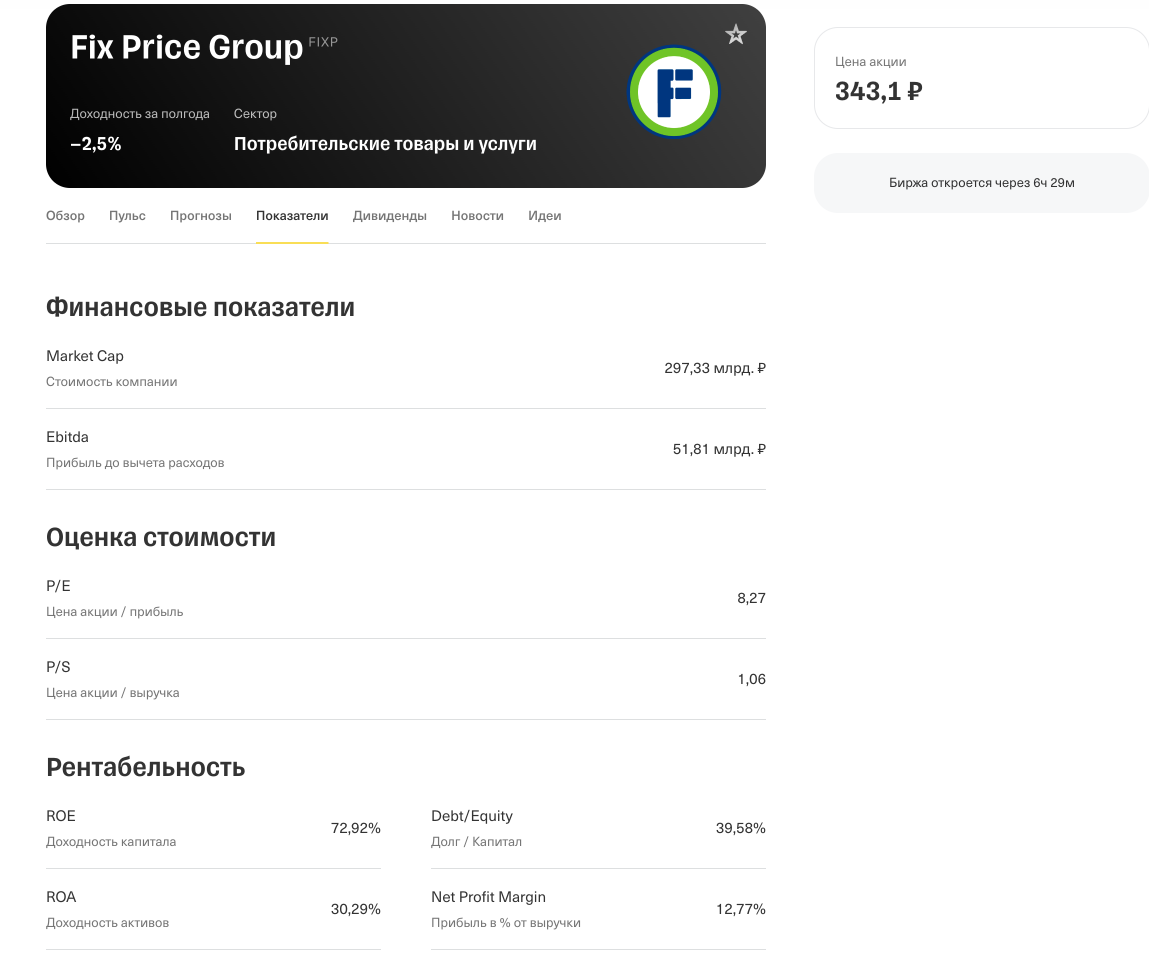

Вам нужно оценить, какая акция по данным мультипликаторов выглядит привлекательнее.

Условие:

Акция «Детский Мир (DSKY)»

Акция «Ozon Holdings PLC OZON»

Акция «Fix Price Group FIXP»

Инвестиционные фонды

Инвестиционные фонды — это решение, которое объединяет различные типы активов и дает инвесторам готовый сбалансированный продукт.

Паевые инвестиционные фонды называют ПИФами. ПИФ — это пакет активов, которым заведует управляющая компания фонда. Ее цель — выбрать направления для вложений так, чтобы инвесторы заработали. Сама компания получает процент от стоимости каждого пая, то есть она берет за свои услуги комиссию. Одна компания может управлять несколькими фондами.

Пай — это доля в портфеле, который собрали в фонде. В отличие от покупки акций и облигаций, приобретая пай, вы получаете часть от всех активов, а не один определенный.

Владельцев паев называют пайщиками.

Суть инвестиций в фонды в простоте и низком пороге входа. Покупая готовое решение, вы экономите время на поиск каждого актива по отдельности, а также нет необходимости покупать несколько активов. Как мы уже говорили ранее в разделе про акции, не всегда можно взять одну акцию, они часто продаются лотами по несколько штук. Фонд же обычно предлагает небольшой порог входа.

Также формированием портфеля занимаются профессионалы, у которых уже есть опыт. Это повышает вероятность получить доход, а не уйти в минус. Естественно, фонды не гарантируют, что пай вырастет в цене, но шанс выше, чем у новичка, который впервые собирает портфель.

Виды инвестиционных фондов

Паевые фонды различаются по видам активов, в которые вкладываются деньги, а также сроками инвестирования.

Срок инвестирования — это период, в который паи можно покупать и продавать.

Фонды бывают четырех видов:

- открытые (ОПИФ);

- закрытые (ЗПИФ);

- интервальные (ИПИФ);

- биржевые (БПИФ), также известные на международном рынке как ETF.

БПИФ регистрируется на территории РФ, а ETF за ее пределами.

Все ПИФы, кроме биржевых, фонды продают напрямую. Биржевые же продает биржа, как следует из названия.

Вот основные особенности видов:

- У открытых фондов можно торговать паями в любое время.

- Закрытые дают купить пай при формировании, но не дают продать. Активы возвращают в назначенное заранее время.

- Интервальные устанавливают периоды, когда можно покупать и продавать паи. Обычно это несколько раз в год.

- Паи биржевых фондов торгуются на фондовой бирже.

Как заработать на инвестициях в фонды?

Заработок на паях строится на двух подходах:

- погашение — компания выплачивает текущую стоимость пая;

- продажа — пайщик продает пай другому инвестору.

При продаже можно получить больше, чем при погашении, если тот, кто хочет купить ваш пай верит в его перспективность.

Как это работает на практике?

Предположим, что вы решили купить пай фонда. Для начала вам нужно определиться с тем, какие активы в фондах вас привлекают и выбрать управляющую компанию.

Рассмотрим на примере Тинькофф. У них широкий выбор фондов с разнообразными активами.

Нам нужно оценить:

- среднегодовую доходность;

- стратегию фонда;

- активы;

- историческую доходность;

- параметры фонда.

Берем два первых фонда и смотрим, что же нам предлагают. Посмотрим именно на них, так как эти фонды сильно отличаются друг от друга.

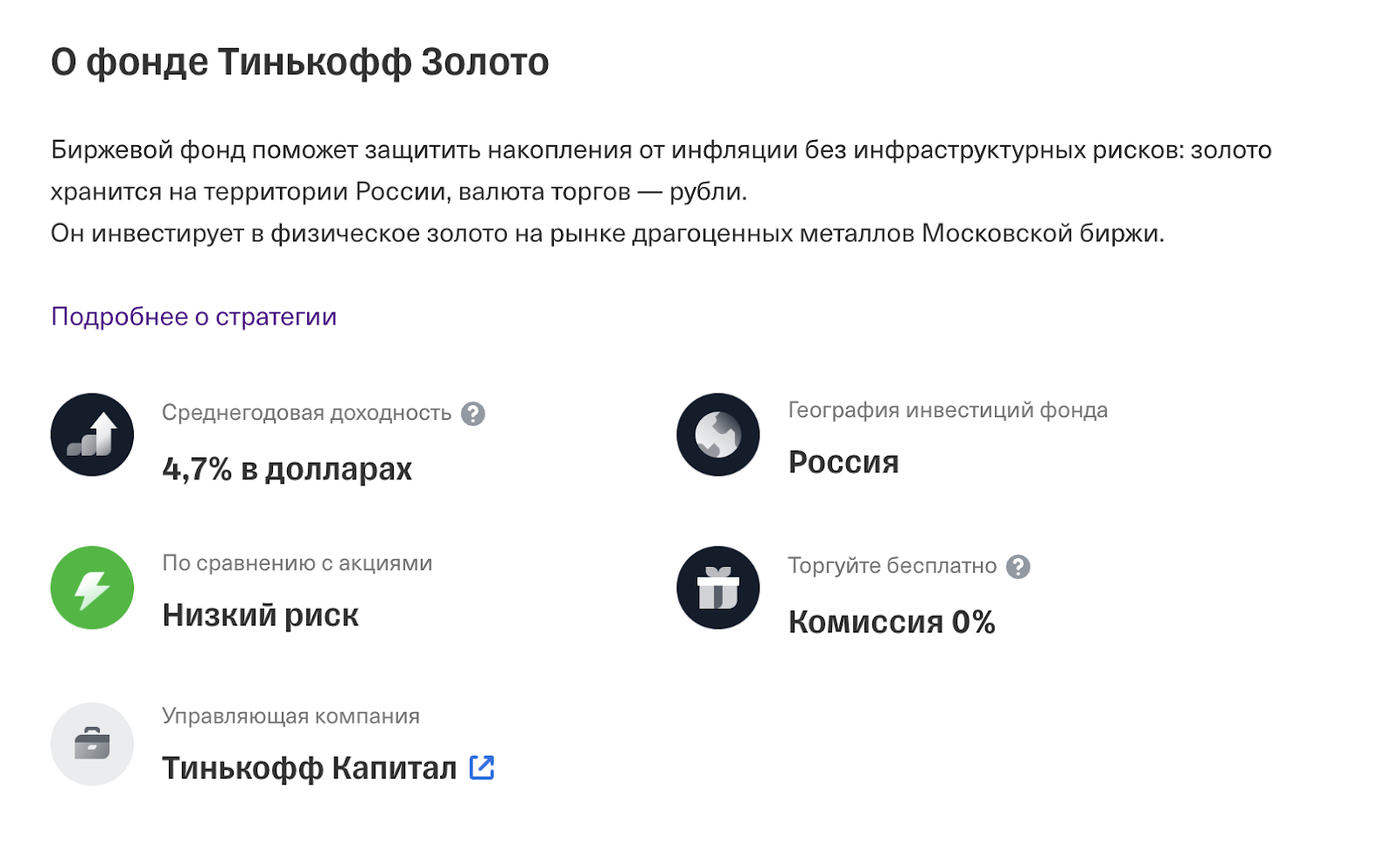

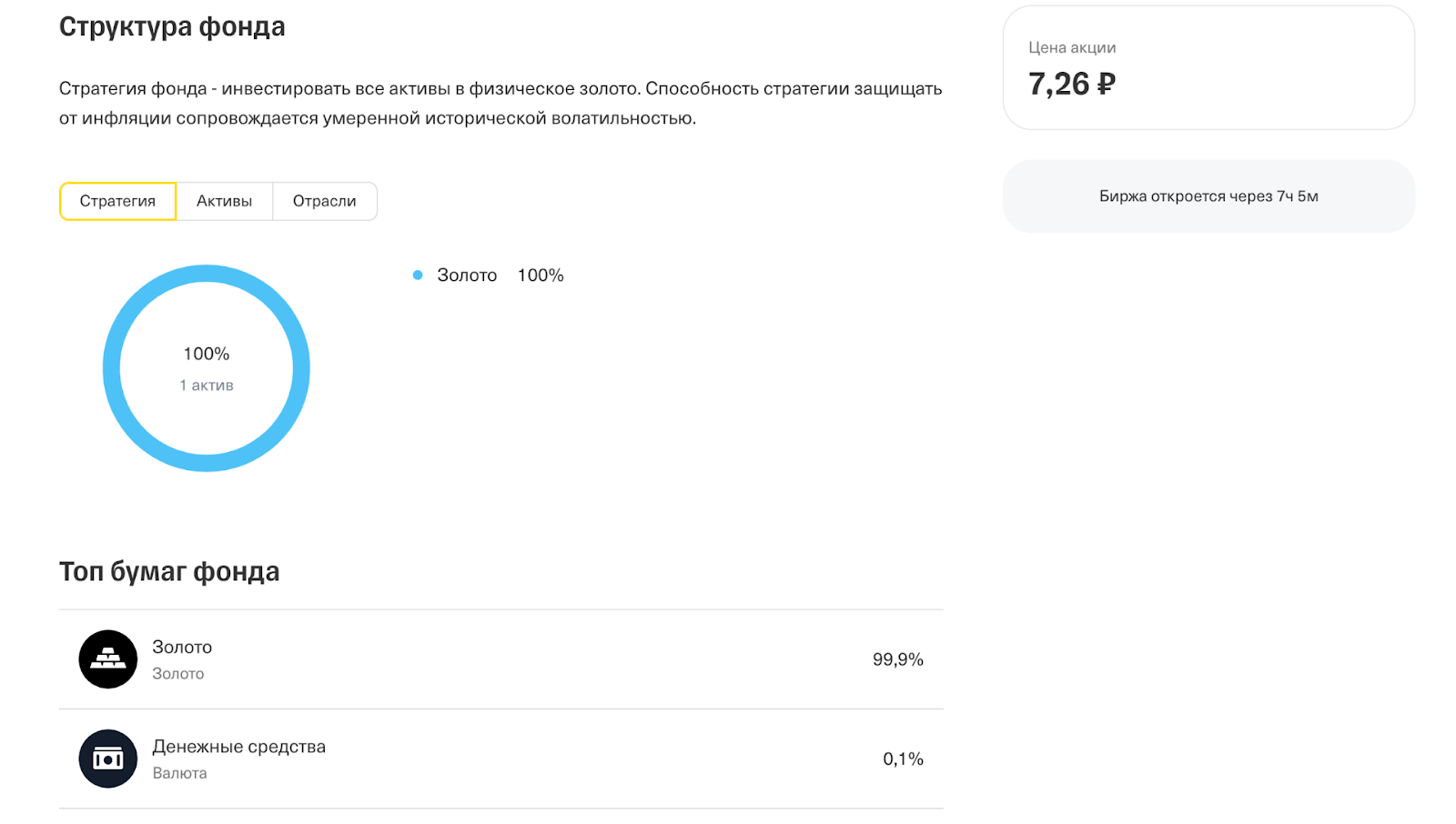

Тинькофф Золото (TGLD)

Стратегия фонда — это инвестиции в золото. Благодаря этому риск низкий, так как золото считается одним из защитных активов и в долгосрочной перспективе растет.

Активы фонда — это золото. На 99,9% он состоит из этого драгметалла. Соответственно, инвестируя в него, вы вкладываете деньги в золото.

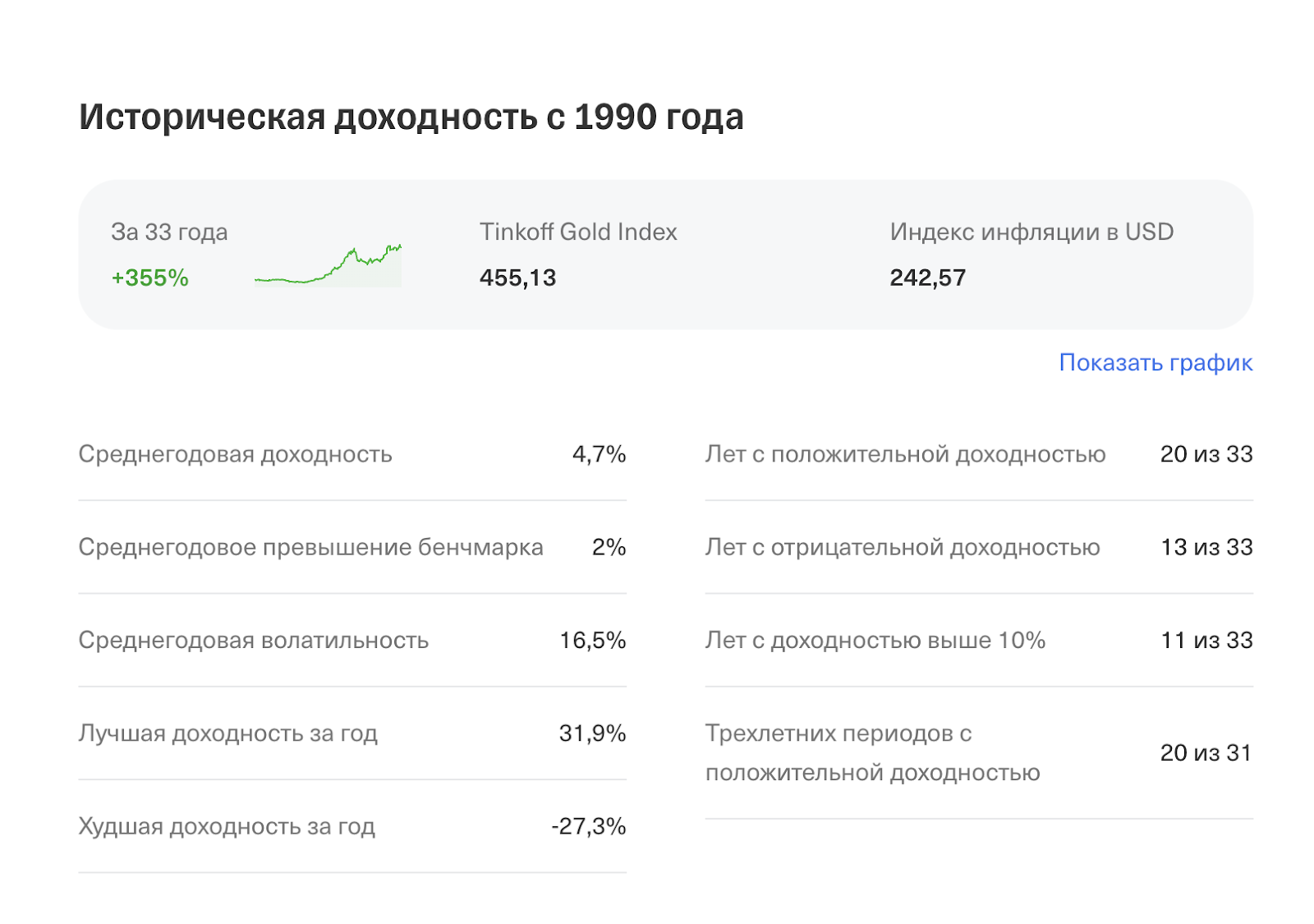

Видим, что фонд существует уже 33 года и за это время указаны годы с положительной и отрицательной доходностью.

Также стоит обратить внимание на бенчмарк. Это эталонный показатель, к которому стремятся БПИФ. У Тинькофф присутствует небольшое превышение, что говорит об эффективности использования капитала.

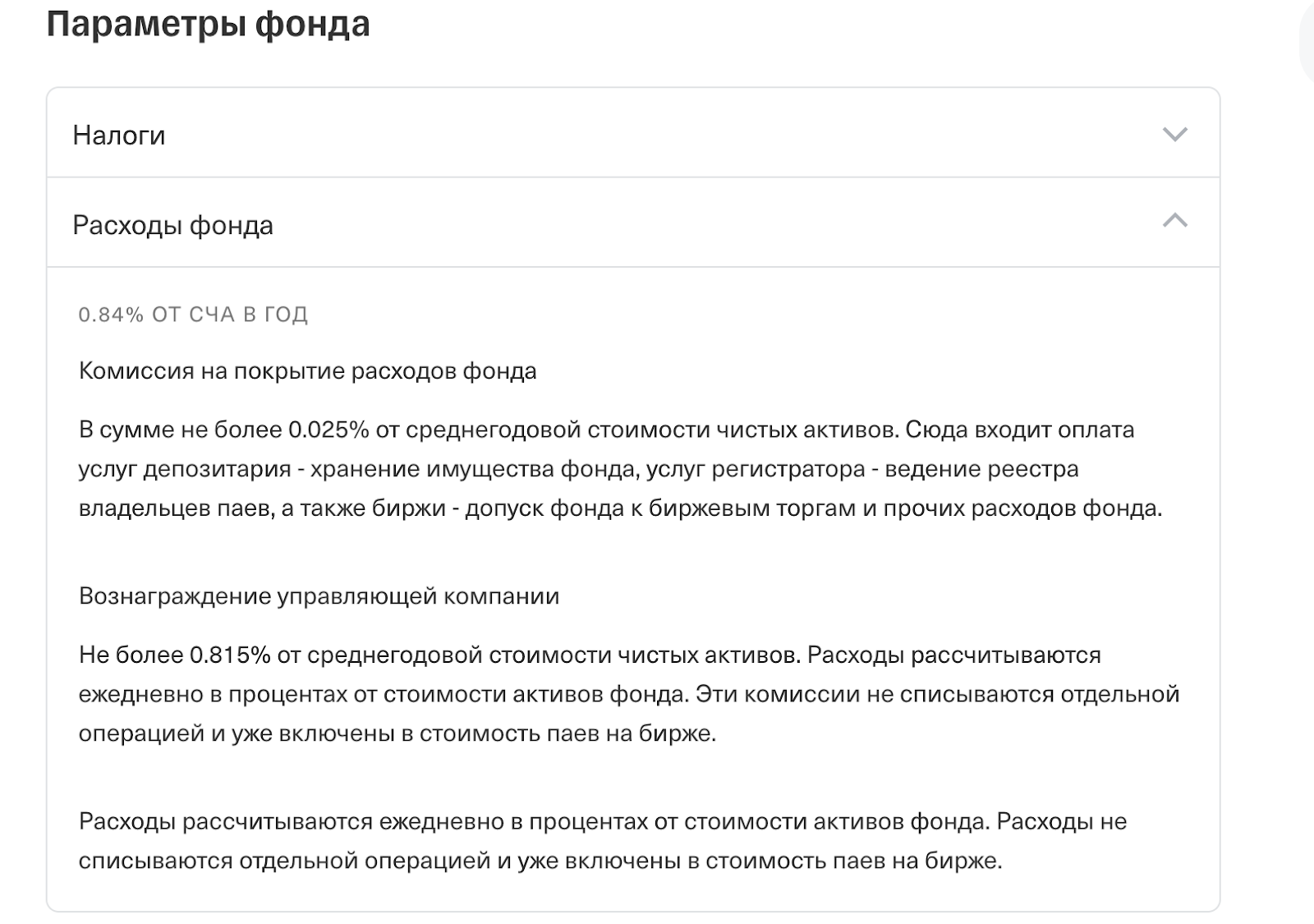

Вознаграждение управляющей компании и расходы фонда не превышают 0,84% от стоимости чистых активов. Они включены в стоимость паев, поэтому вы как инвестор их не почувствуете, так как отдельно их платить не нужно.

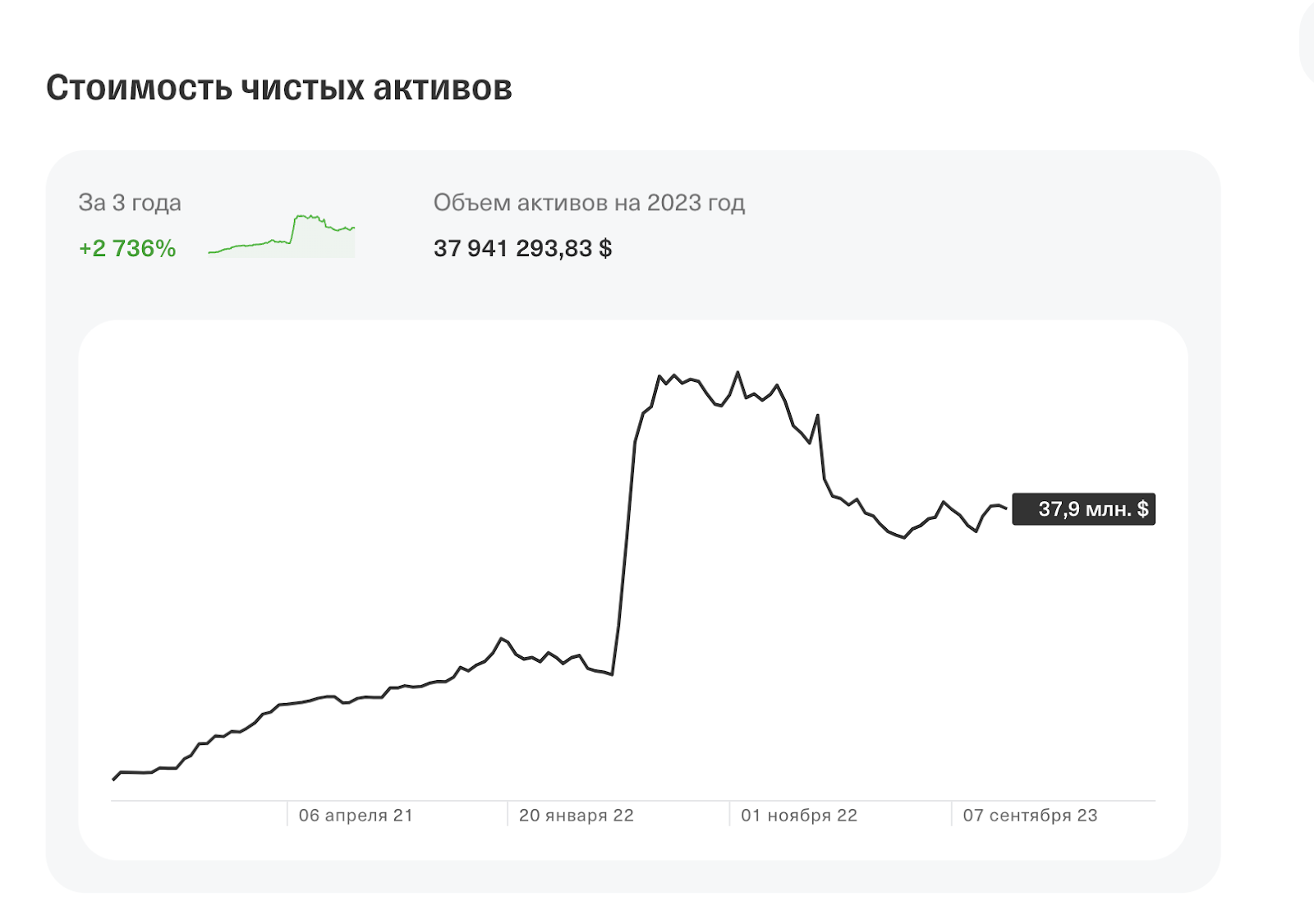

Также мы видим, что стоимость чистых активов, то есть реальная стоимость имущества фонда растет в долгосрочной перспективе и повторяет график цены на золото.

Теперь посмотрим на то, как выглядит фонд с большим списком активов, а не одним единственным.

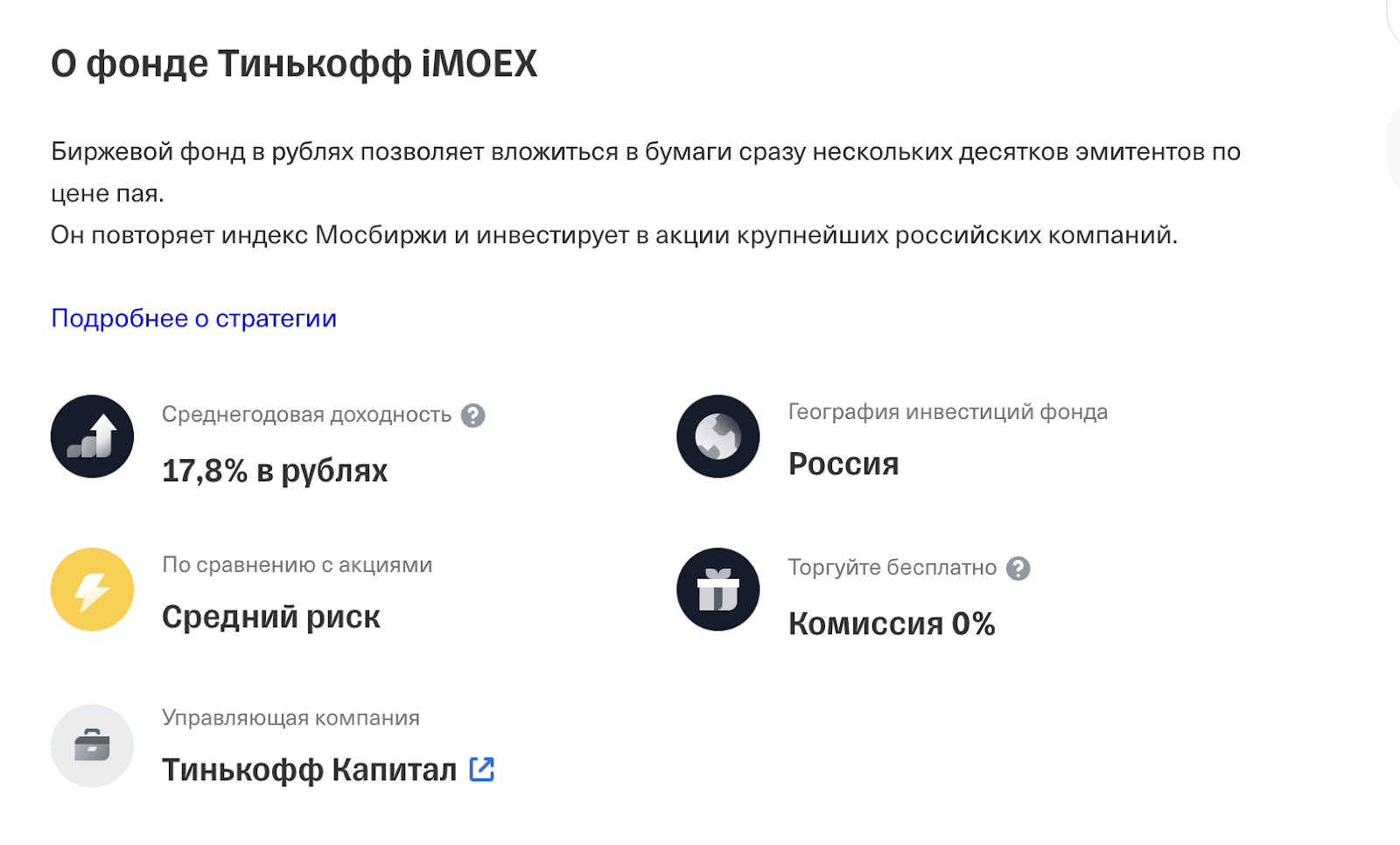

Тинькофф iMOEX (TMOS)

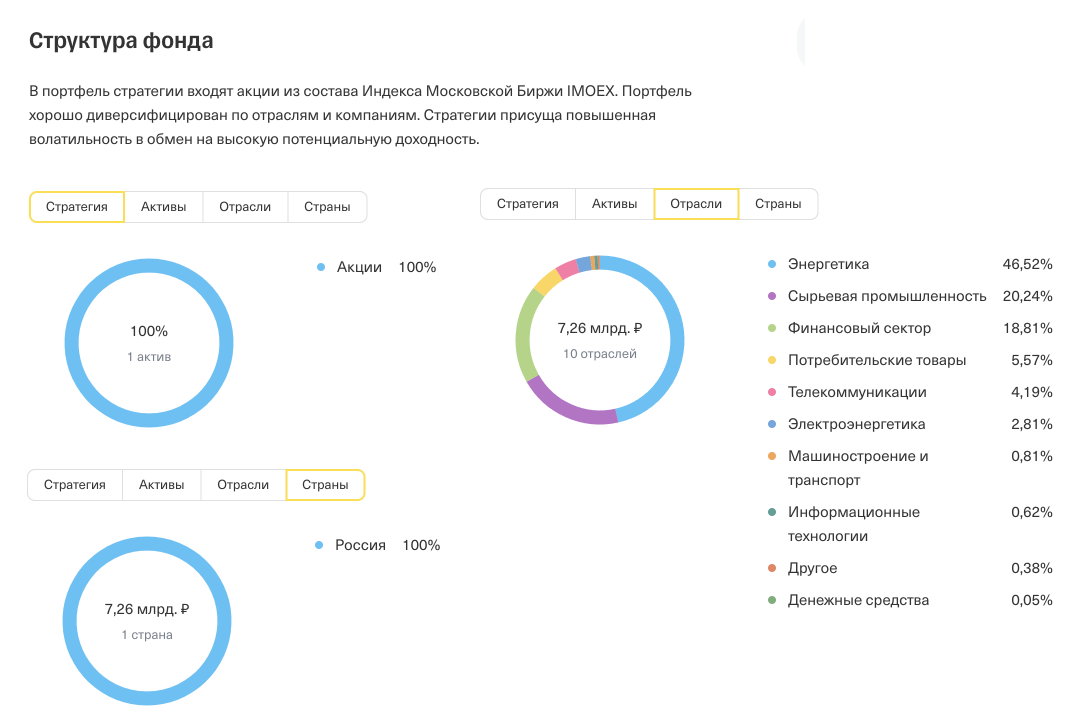

Фонд инвестирует в разные активы российских компаний и повторяет индекс Мосбиржи. Благодаря широкой диверсификации риск средний, но естественно выше, чем у золота.

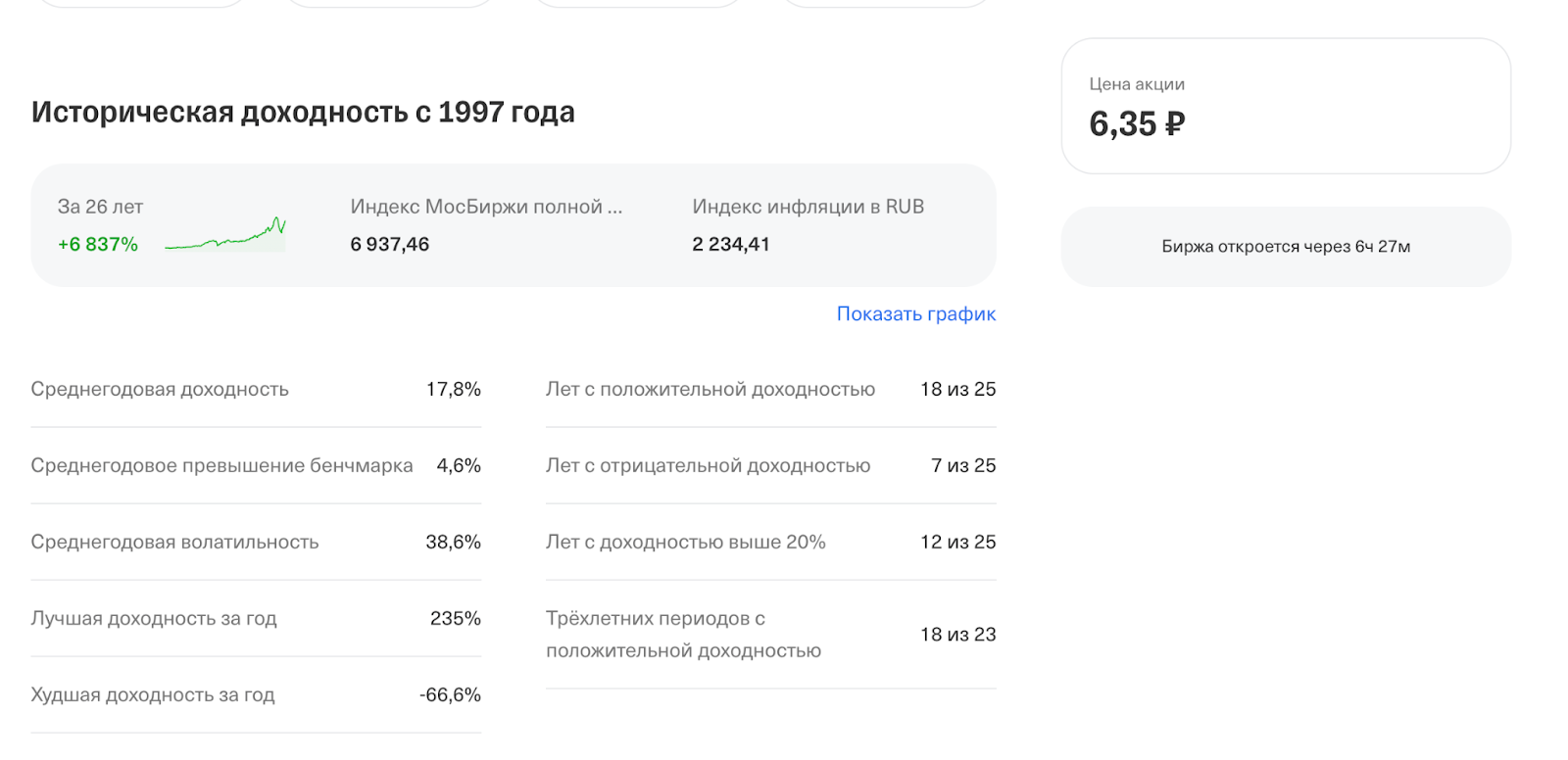

Среднегодовая доходность достаточно высокая. На данный момент выше, чем вклады в банках под самый высокий процент. Однако насколько эффективно работает фонд и какова историческая доходность, мы посмотрим чуть позже.

Диверсификация по сферам достаточно широкая, однако предпочтение отдается энергетике, что не удивительно для России, ведь в фонд включены именно российские компании.

Портфель полностью состоит из акций.

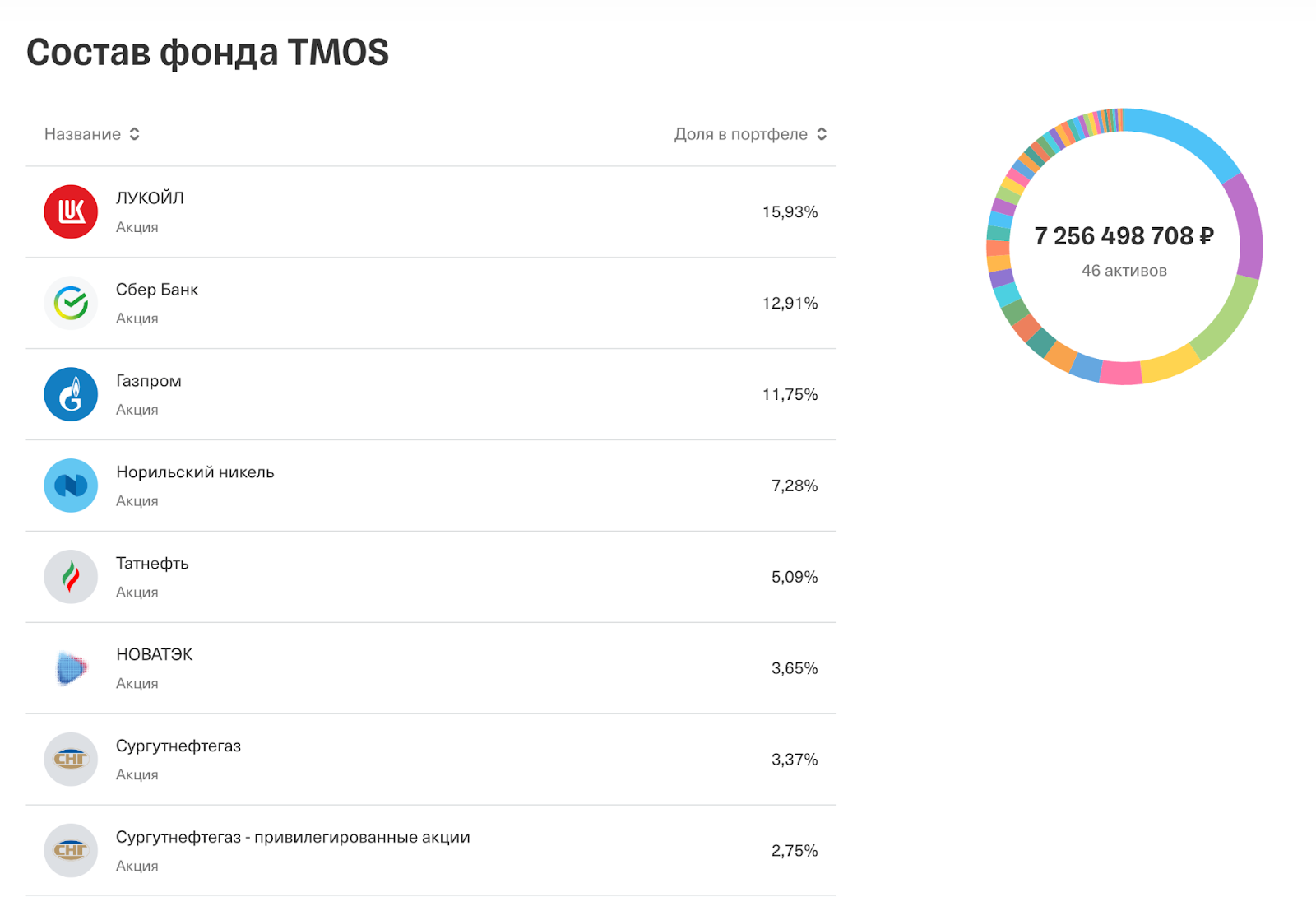

В портфель фонда входит 46 активов.

Фонд успешно справляется с удержанием в районе бенчмарка, даже превышая его. 72% времени существования фонда доходность была положительной, а 48% доходность превышала 20%.

Показатели выглядят достаточно стабильно и привлекательно.

В отличие от золотого фонда, здесь мы видим намного больше параметров. Это обусловлено тем, что в портфеле находятся акции, по которым выплачиваются дивиденды, а их целых 46, соответственно, нужна ребалансировка.

Налоги мы не рассматриваем, так как для обоих фондов система стандартная.

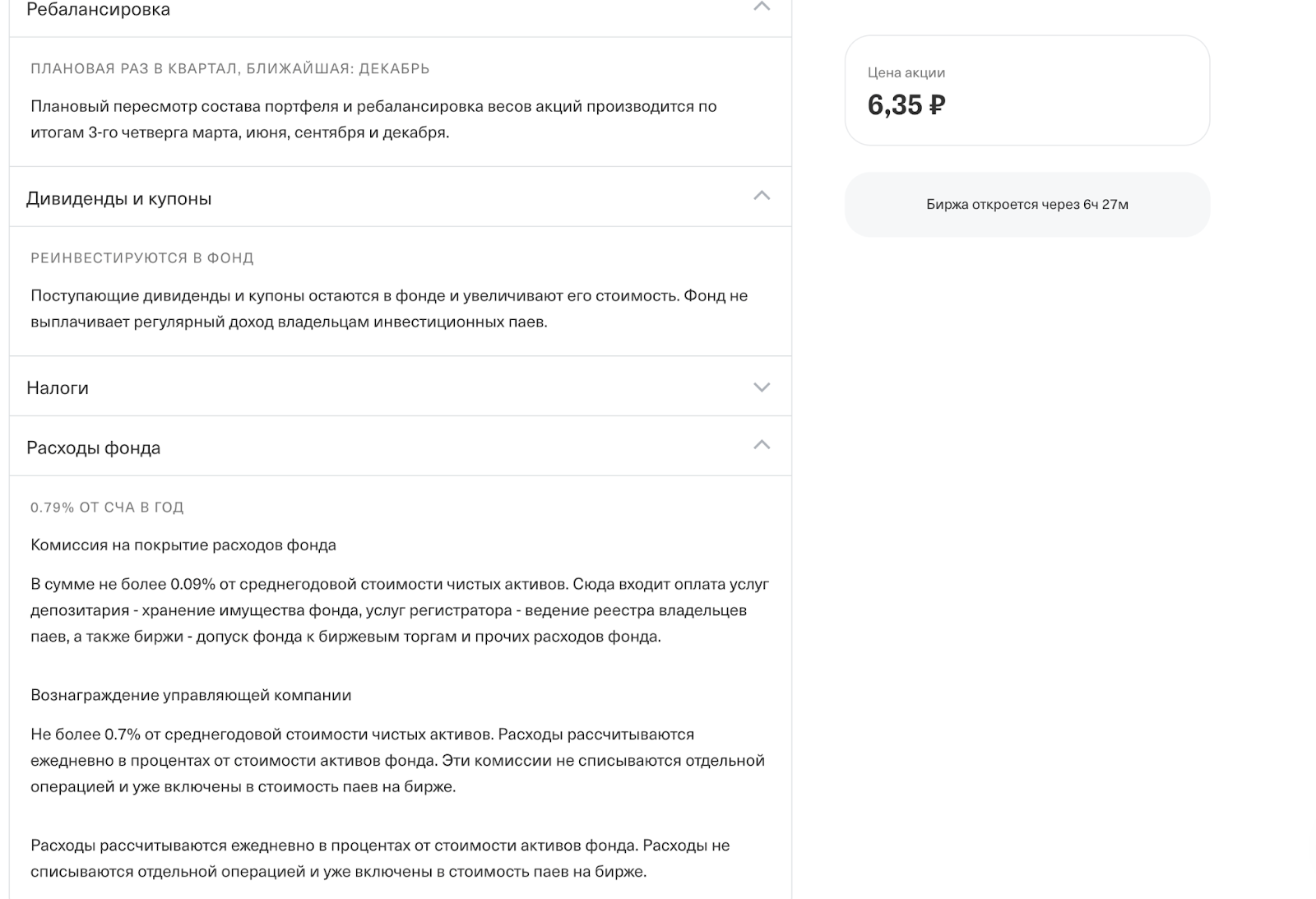

Дивиденды фонд не выплачивает. Это классическая схема. Они уходят на увеличение капитала.

Комиссия за расходы и работу управляющей компании не более 0,79%.

Ребалансировка происходит четыре раза в год.

Просмотрев все эти параметры, вы можете сложить общее впечатление о фонде и сравнить его с подобными.

Практическое задание

Задача:

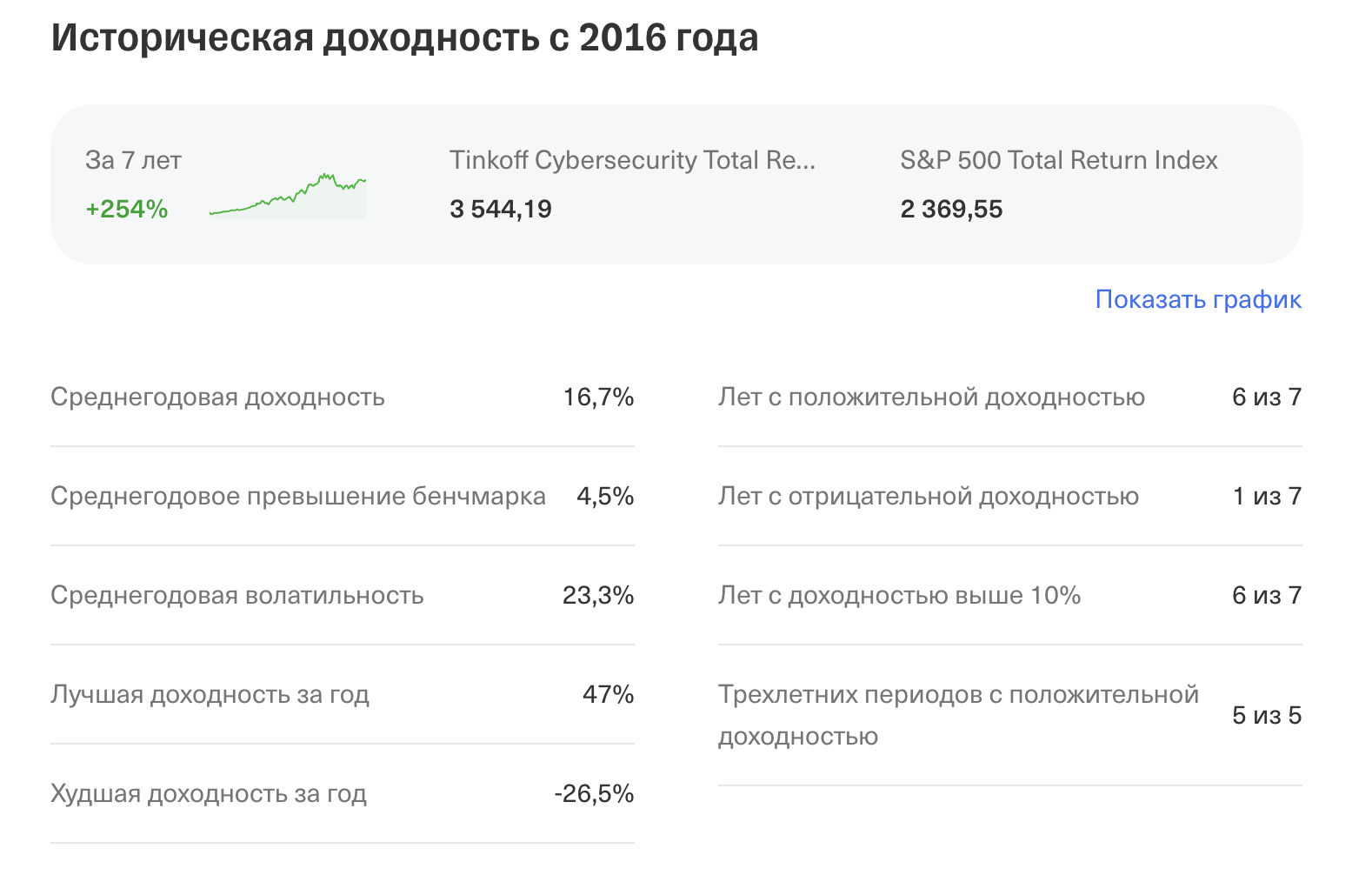

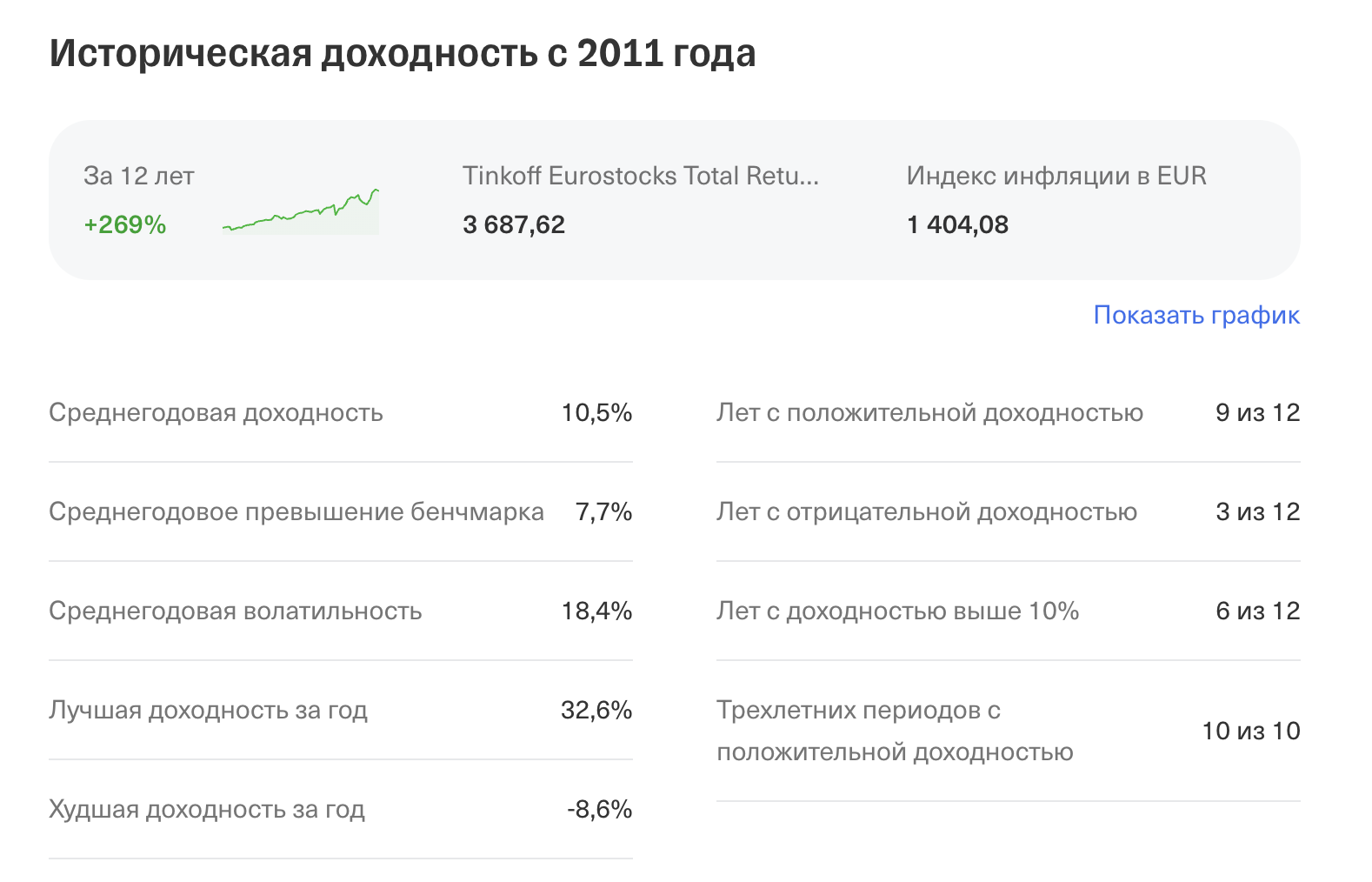

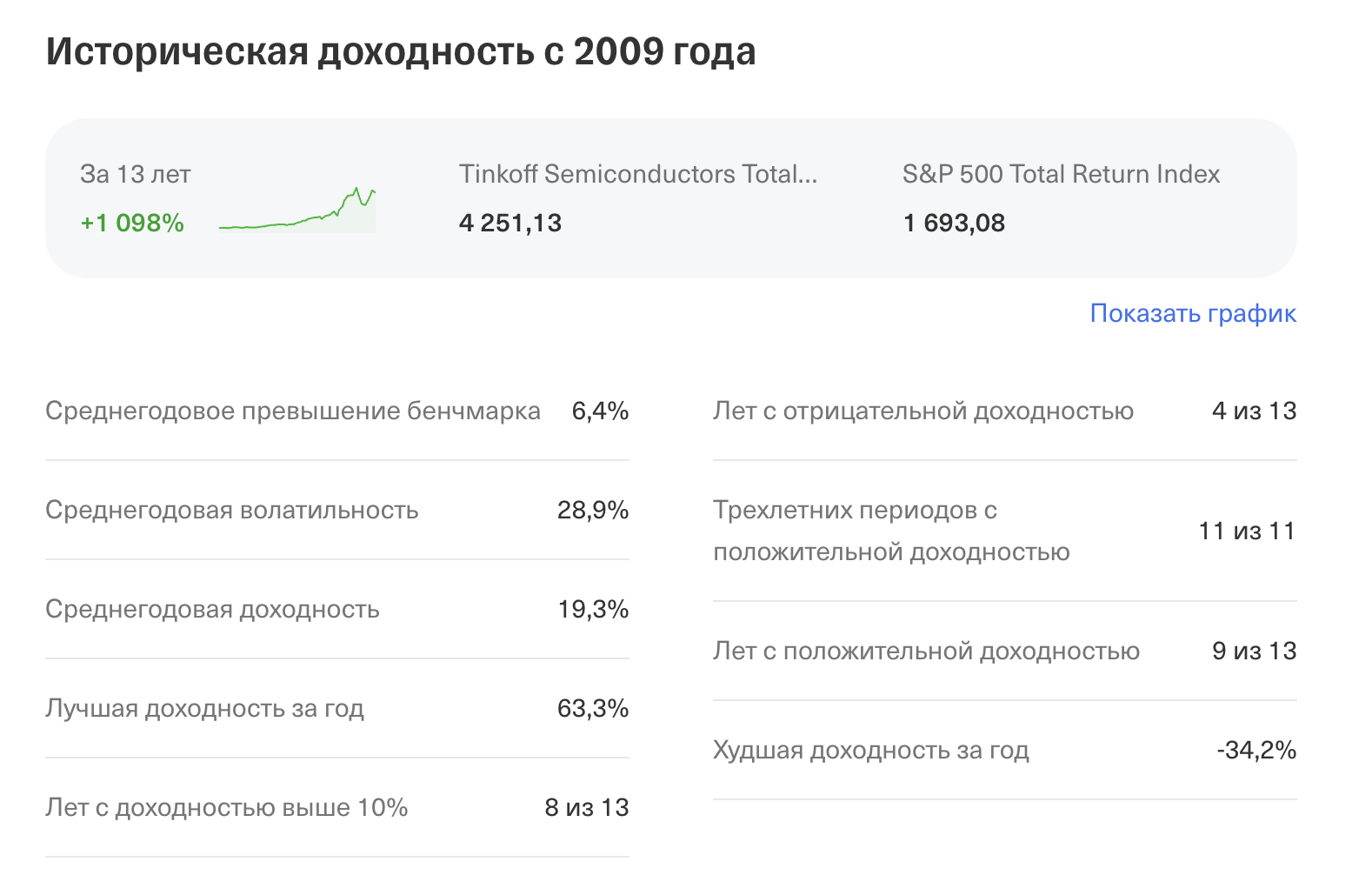

Вам нужно оценить, какой фонд гарантирует более стабильную доходность и связан с меньшими рисками просадок до отрицательных значений.

Условие:

Фонд «Тинькофф CyberSecurity TCBR»

Фонд «Тинькофф Eurostocks (TEUS)»

Фонд «Тинькофф Semiconductors (TSOX)»

Недвижимость

Покупка недвижимости для формирования дохода — одно из крайне популярных направлений. Недвижимость зачастую ассоциируется с чем-то надежным, ведь сильных падений на рынке обычно не происходит.

Например, по данным Циан.Аналитики, с февраля 2022 года динамика цен на вторичное жилье по большему счету положительная. Снижения не происходило больше чем на 0,3%.

Как заработать на недвижимости?

Покупка недвижимости рассматривается для получения дохода по двум направлениям:

- сдача в аренду;

- перепродажа.

Перепродажа больше распространена при покупке на моменте строительства, так как после сдачи цена обычно растет.

Для сдачи в аренду подходят как новые объекты, так и вторичка.

На какой недвижимости можно заработать при сдаче в аренду?

Сдавать можно любую недвижимость:

- квартиры;

- гаражи;

- дома;

- участки;

- коммерческие объекты.

Однако в случае с домами и квартирами существует два подхода — активный и пассивный. Грубо говоря, сдавать можно посуточно и в долгосрок.

Посуточная аренда связана с большими рисками, так как постоянный поток клиентов есть не всегда и не на все объекты. Заядлые арендодатели зачастую меняют стратегию в зависимости от сезона. Когда туристы приезжают в город, например летом, выгоднее сдавать посуточно, а в «затишье» в долгосрок.

Посуточная аренда приносит больше прибыли за один день, но связана с отсутствием стабильности, а также большими временными затратами на общение с арендаторами, показы и подготовку жилья.

Долгосрок — это максимально пассивный доход. Сдали жилье и просто получаете деньги раз в месяц, особенно при аренде на несколько месяцев или даже лет. Однако заработок в пересчете на один день ниже.

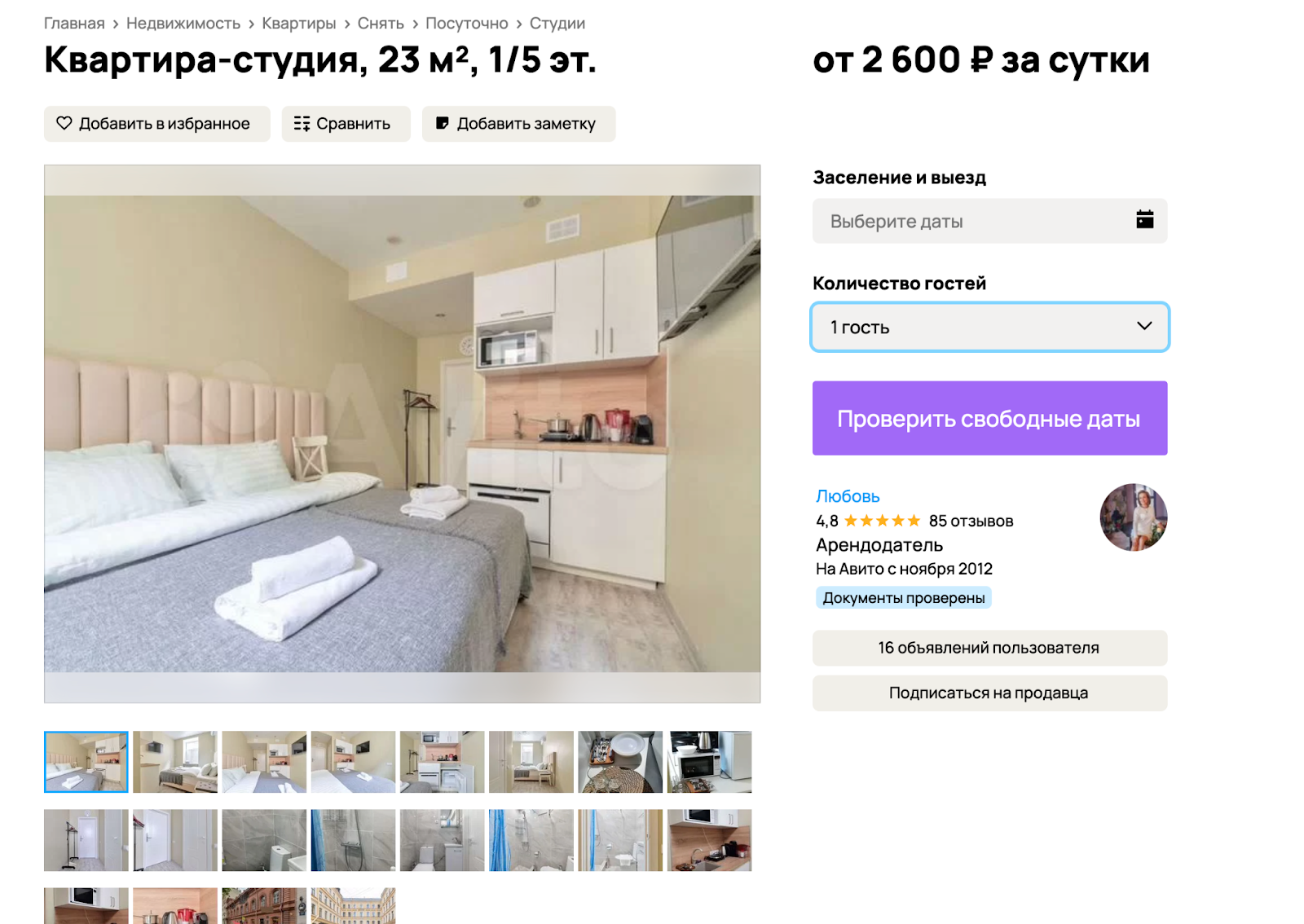

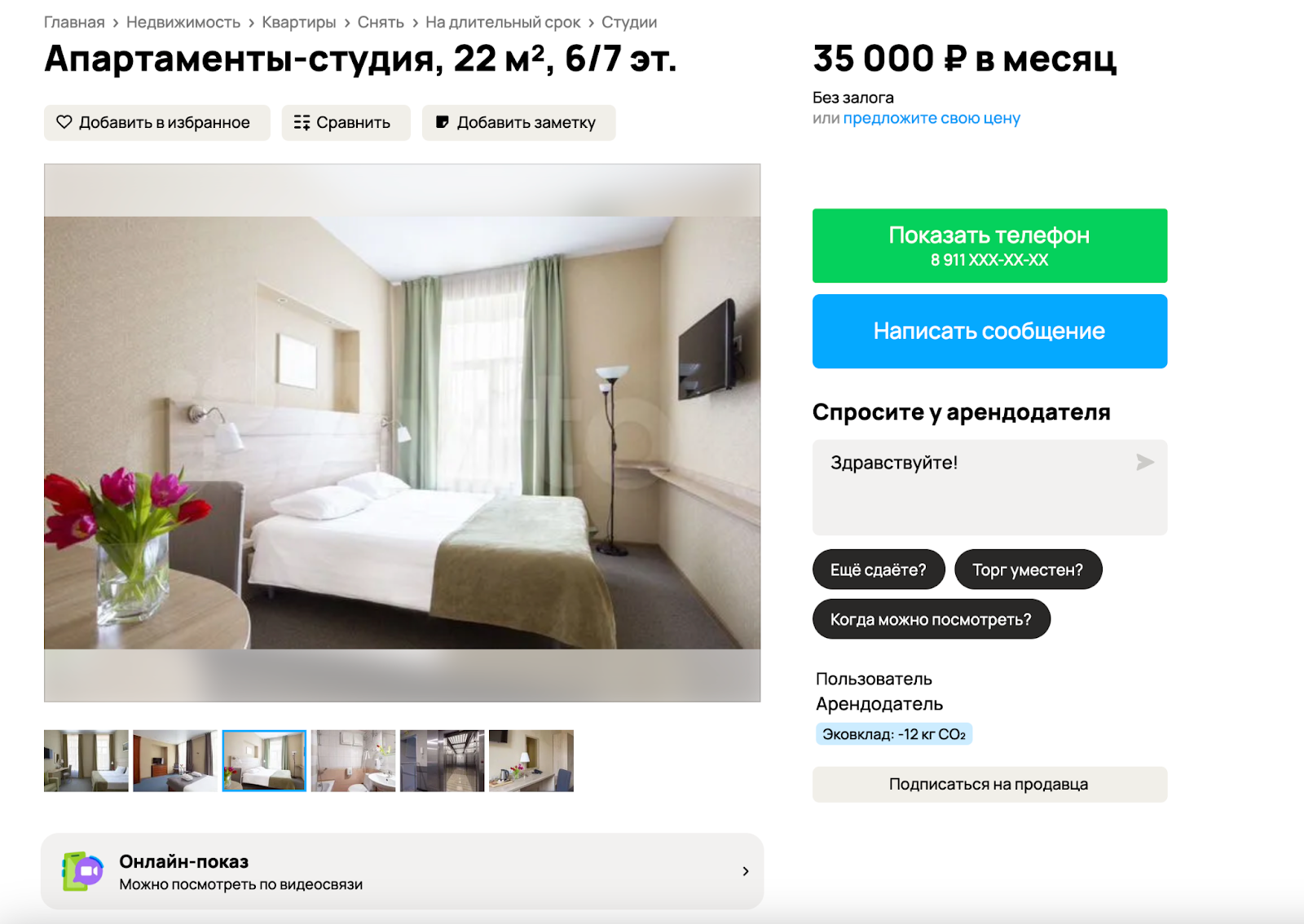

Давайте посмотрим на эту денежную разницу наглядно.

Мы нашли две студии почти с идентичной площадью в соседних домах.

Студия с посуточной арендой:

- от 2600 в день;

- от 78 000 за 30 дней.

Студия с помесячной арендой:

- 35 000 в месяц;

- 1166 в день (при расчете на 30 дней).

Вот вам и наглядная разница.

Какие есть риски?

Естественно, риски есть и у недвижимости. В основном их можно заранее предугадать и преодолеть.

Для начала поговорим о рисках, с которыми вы можете столкнуться при сдаче в аренду. В первую очередь, как мы уже говорили, при посуточной сдаче можно не найти клиентов и получить меньше, чем было бы при долгосрочной.

Сдавая в долгосрок также можно долго искать клиентов, но это проблема чаще касается домов, коммерческой недвижимости, гаражей и больших квартир. Если хотите сдавать без лишних сложностей, то обратите внимание на самую ликвидную недвижимость, например однокомнатные квартиры. Обычно их быстро снимают.

Также ваши арендаторы могут попортить ремонт и имущество. С этим можно справиться, взяв залог и указав в договоре, что за порчу нужно будет заплатить, а также зафиксировать состояние квартиры в момент подписания договора.

Какие есть риски при покупке недвижимости?

Проблемы могут быть связаны с самим продавцом и с недвижимостью.

Если вы берете квартиру в строящемся доме, то компания может обанкротиться и не сдать его. Вы останетесь с бетонной коробкой, которую будет сложно продать. При покупке гаража вы можете попасть под снос.

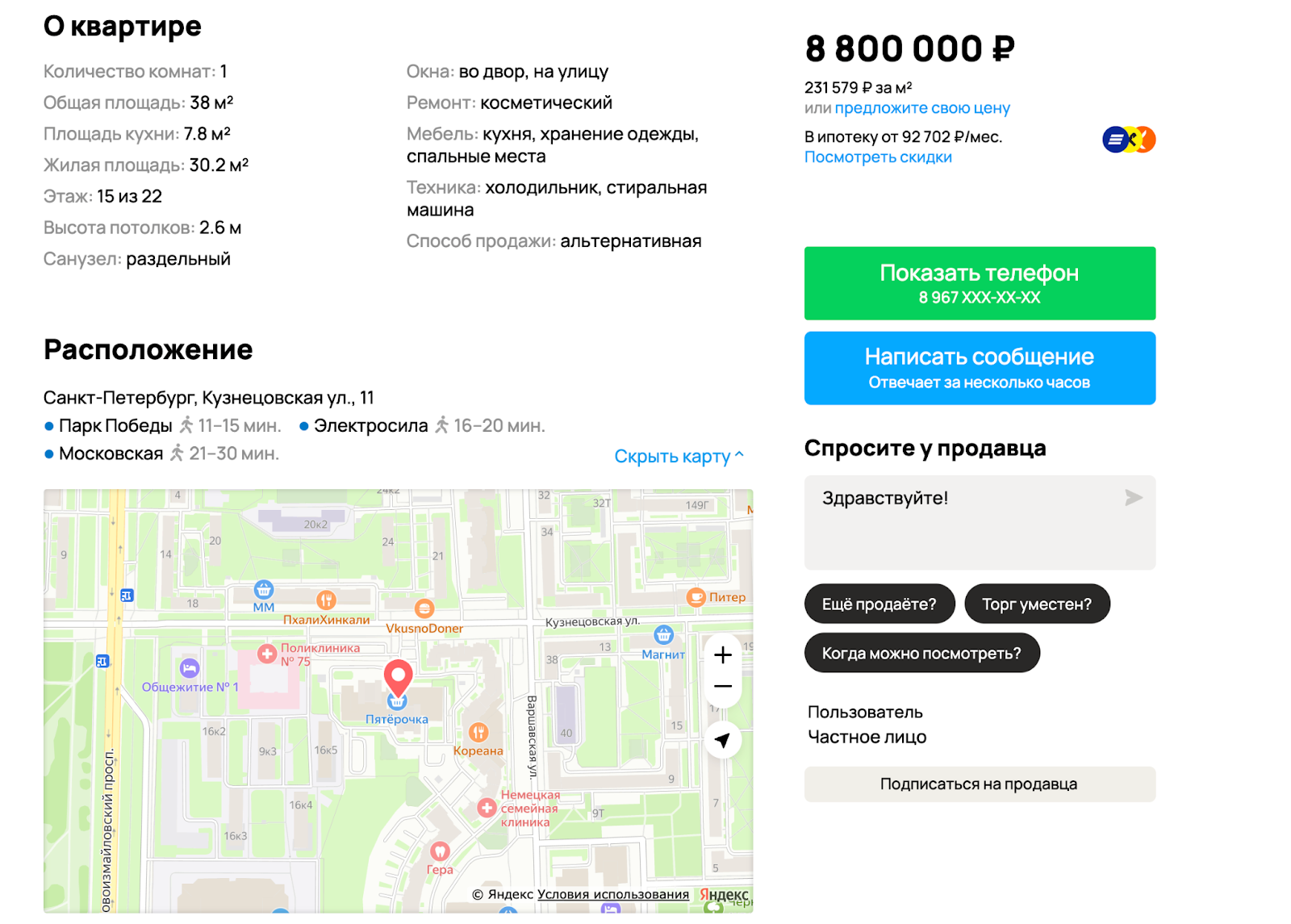

Как это работает на практике?

Предположим, что вы решили купить квартиру для того, чтобы спокойно сдавать ее помесячно. Давайте разберем, как рассчитать доходность от инвестиций в недвижимость и сколько лет вы будете отбивать вложения.

Чтобы не тратить деньги и время на ремонт и обустройство, будем искать вторичное жилье со всем необходимым. Также возьмем курс на 1-комнатную квартиру недалеко от метро, чтобы повысить привлекательность для потенциального арендатора.

Находим вариант за 8 800 000 рублей, ремонт и все необходимое для жизни идет в комплекте. Можно брать и заезжать.

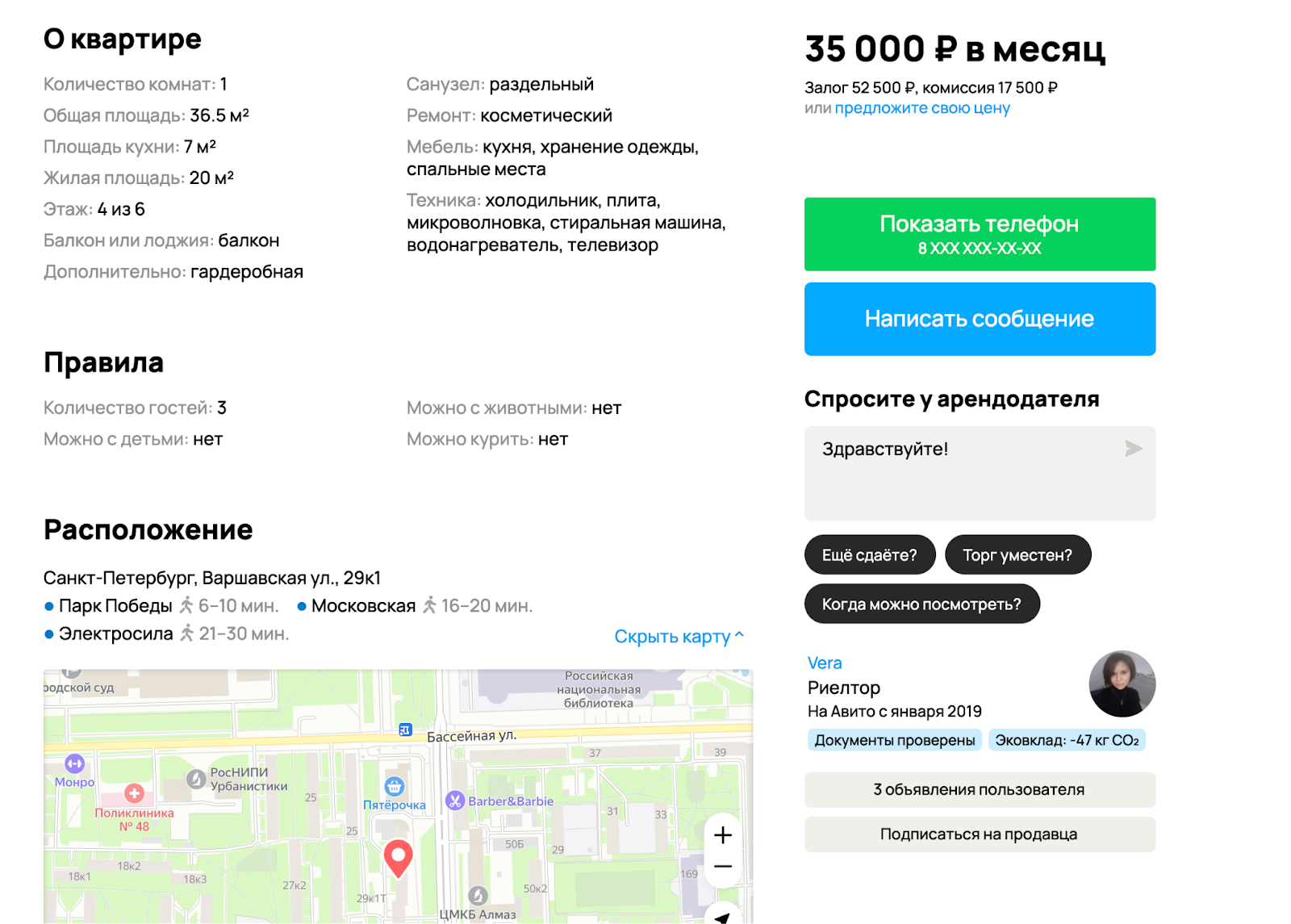

Теперь ищем подобное предложение, но уже на долгосрочную аренду.

Квартира поближе к метро, площадь чуть меньше, но ремонт хуже.

Грубо говоря, наш вариант можно выставить за 35 000 рублей, так как визуально квартира лучше и больше.

Теперь посчитаем, сколько вы бы отбивали ее, сдавая за эту цену.

Формула:

Время окупаемости = цена покупки / цена сдачи / 12

Получаем 21 год. Также стоит заложить косметический ремонт и обновление техники. Предположим, что за это время вы потратите на него 400 000 рублей. По итогу отбиваться квартира будет 22 года, так за один год такой сдачи вы получите 420 000 рублей.

Преимущества инвестиций в недвижимость в том, что сама квартира у вас остается, то есть фактически вы не тратите деньги на ее покупку, а замораживаете, если вы не брали ипотеку.

Практическое задание

Задача:

Вам нужно посчитать, какая квартира быстрее полностью окупится с арендной платы.

Условие:

Квартира №1

Стоимость: 12 500 000 рублей

Арендная плата в месяц: 45 000 рублей

Квартира №2

Стоимость: 7 000 000 рублей

Арендная плата в месяц: 20 000 рублей

Квартира №3

Стоимость: 10 000 000 рублей

Арендная плата в месяц: 37 000 рублей

Пулы на DeFi-платформах

Пулы представляют из себя объединение средств пользователей, которое применяется для проведения операций на платформе, на которой создан пул.

За то, что вы отдаете свои средства в пул, платформа платит вам определенный процент.

В пул может быть отправлена как одна, так и несколько валют, все зависит от его специфики.

Что такое DeFi

DeFi (Decentralized Finance) — это децентрализованные финансы. Они представляют собой альтернативу традиционной финансовой системе. Децентрализованные финансы базируются на технологии блокчейн и используют смарт-контракты для создания и управления продуктами и услугами.

Цель DeFi — это устранение посредника, такого как банк или другой централизованный орган управления, при предоставлении услуг потребителю. Децентрализация дает пользоваться финансовыми инструментами без ограничений.

Например, для получения кредита на децентрализованной платформе не нужно проходить скоринг, как это происходит при обращении в банк.

Из чего формируется доход в DeFi

Доход в DeFi формируется в зависимости от конкретного инструмента. Рассмотрим несколько примеров.

Пулы ликвидности на децентрализованной бирже (DEX)

При предоставлении ликвидности в пулы вы получаете процент от комиссий за транзакции, проведенные через пул. Вы даете бирже активы для операций других пользователей, а биржа делится своим доходом.

Пулы ликвидности на децентрализованных платформах для криптокредитования

Как и на бирже, вы даете платформе свои активы, а она делится частью прибыли от выдачи кредитов другим пользователям.

Бывают ли в DeFi фиксированные ставки?

Да, бывают. Фиксированные ставки предоставляются по депозитам активов на определенный срок без возможности вывода раньше его окончания. Такое встречается на платформах для DeFi-стейкинга.

Если средства будут выведены раньше времени, то процент начислен не будет. Фактически, это альтернатива вкладов в банке.

Какие есть риски?

В первую очередь, отдавая свои деньги на временное пользование, вы рискуете потерять их из-за закрытия платформы или в связи с кражей средств хакерами. Поэтому необходимо тщательно выбирать платформу.

Второй риск — снижение курса валюты. Если вы отправили биткоин в пул, а его цена снизилась, пока деньги были в пуле, то вы несете убытки. Чтобы сократить вероятность такого исхода, стоит использовать стейблкоины хотя бы в качестве одной из валют.

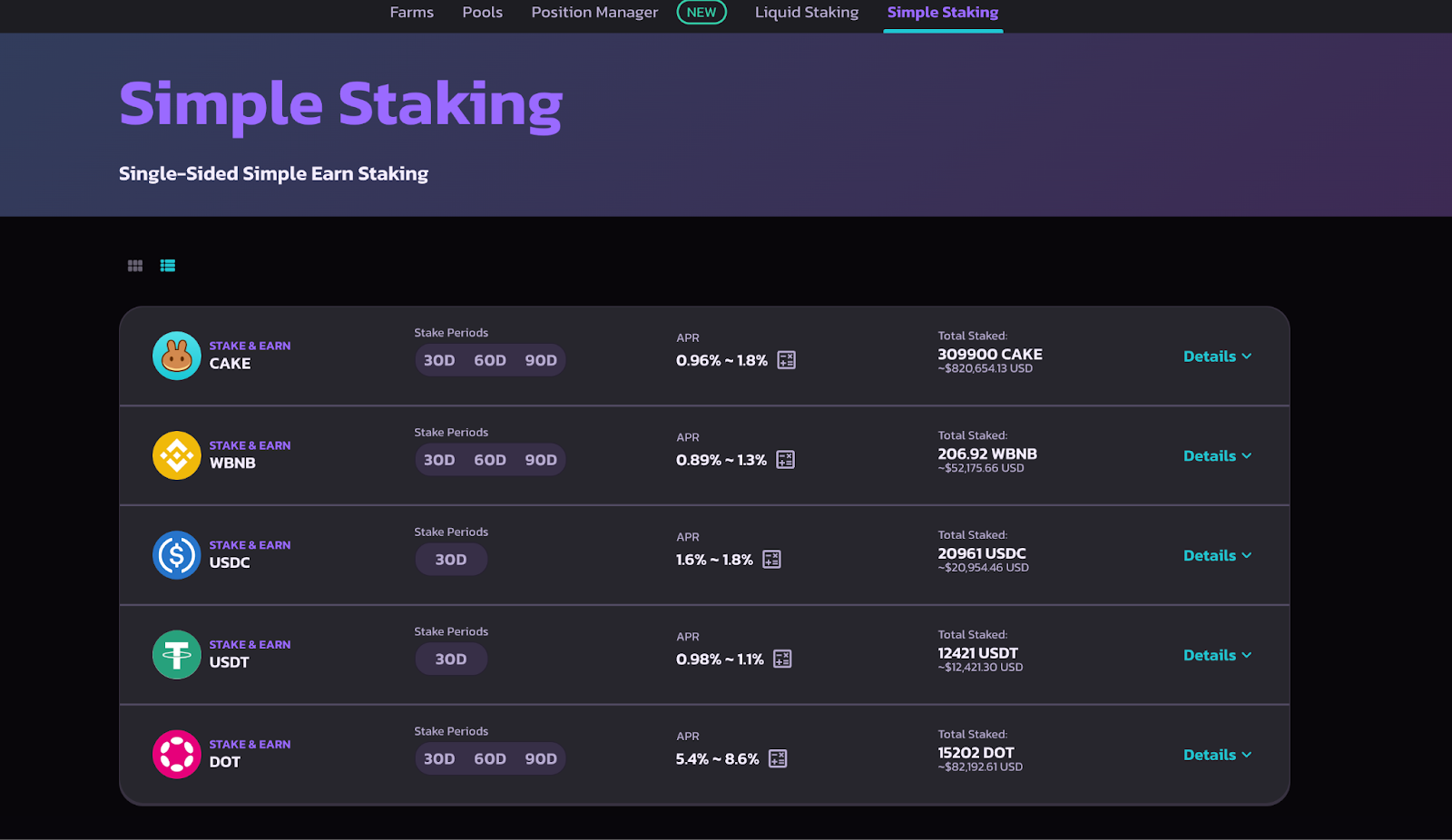

Как это работает на практике?

Предположим, что вы решили отправить деньги в пул. На руках у вас есть USDT.

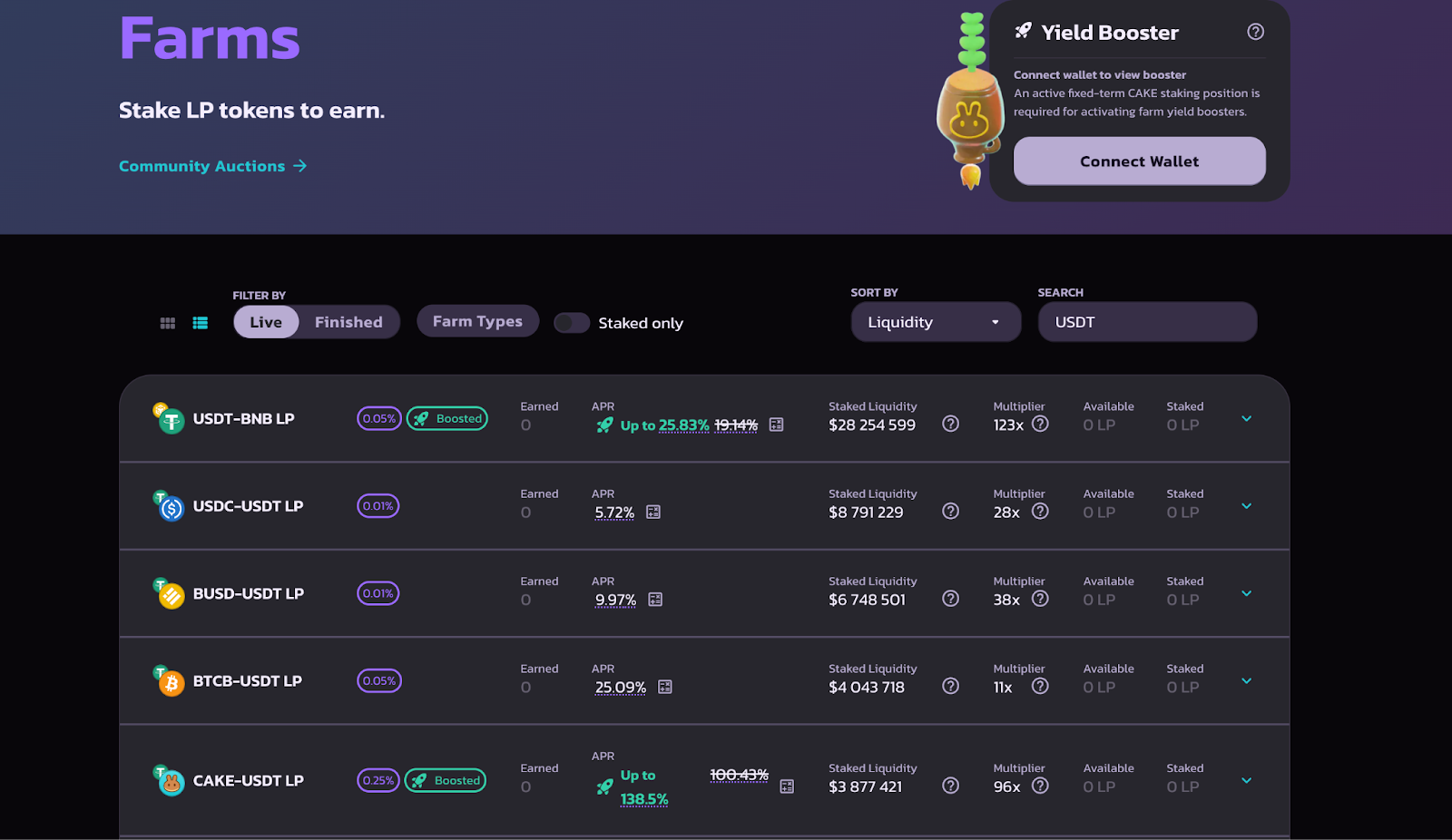

Заходим на одну из популярных площадок PancakeSwap и смотрим, что нам предлагают.

Через Simple Staking мы можем заблокировать свои USDT. Грубо говоря, это будет вклад на 30 дней под ≈1%.

Также можно отправить в стейкинг LP-токены. Из топа по ликвидности видим два пула со стейблкоинами:

- USDC-USDT;

- BUSD-USDT.

Чтобы отправить LP-токены в стейкинг, нужно сначала их получить.

LP-токены дают в обмен на предоставление ликвидности в пул. Отсюда и название. Вы блокируете свои активы, а получаете токены, соизмеримо доле в пуле.

За предоставление ликвидности вы получаете часть от комиссий за операции в пуле.

Для такого стейкинга часть USDT придется продать, так как в пул отправляются две валюты.

Помните, что для инвестиций работает золотое правило — чем выше доход, тем выше риски. Риски могут быть самыми разнообразными, от волатильности продукта, до нестабильности финансовой системы страны. Важно иметь это в виду и учитывать при выборе направления для инвестиций.

Какие бывают виды дохода

Доход делится на два основных направления: пассивный и активный.

Активный доход формируется с вашим непосредственным участием. Самая обычная работа — это один из форматов активного дохода. Вы тратите свое время и силы, взамен получая зарплату. В рамках инвестиций активный доход включает в себя торговлю, активное реинвестирование, мониторинг ситуации на рынке и изучение активов.

Грубо говоря, активный доход — это активное принятие участия в получение дохода.

К преимуществам такого типа относится высокая вероятность получить большую отдачу от инвестиций, так как вы глубоко погружены в процесс и постоянно стремитесь улучшить показатели. Однако эта зависимость не всегда работает. Риски есть всегда и о них нужно помнить.

Пассивный доход находится на прямо противоположной чаше весов. Он подразумевает делегирование процесса инвестиций или необходимость минимальной вовлеченности.

К пассивному доходу относятся вклады, сдача недвижимости в аренду, инвестиции в различные продукты.

Преимущество такого типа в минимальном количестве времени и сил, потраченных на получение дохода. Отдача может быть меньше, но при этом вы можете заниматься чем-то другим, например получать активных доход, пока пассивный работает сам.

Что такое актив

Актив — это инструмент или ресурс, который имеет ценность и с его помощью можно получить доход. Фактически, актив представляет из себя все, что можно использовать для заработка. Он не ограничивается материальным миром и поэтому понятие «имущество» не совсем корректно использовать по отношению к нему.

Активы делятся на три основных вида, у которых есть подкатегории.

Финансовые

Это активы, представляющие из себя ресурсы и инструменты, которые могут быть куплены, проданы и обменены на финансовых рынках. К таким активам относятся:

- деньги;

- банковские депозиты;

- акции;

- облигации;

- фьючерсы;

- опционы;

- паи в фондах;

- криптоактивы.

Грубо говоря — это активы, напрямую связанные с финансовым рынком.

Материальные

Это активы с физическим воплощением. К ним относятся недвижимость, транспорт, оборудование, материалы, инструменты, товары и многое другое.

Материальными не считаются финансовые активы, которые имеют физическую форму, например наличные деньги.

Нематериальные

Это интеллектуальные объекты без физической формы, которые имеют ценность. К ним относятся программы, права на интеллектуальную собственность, патенты, разрешения, технологии и так далее.

Как работает хеджирование

Хеджирование (англ. hedging) — это финансовая стратегия, направленная на снижение рисков и защиту от потерь в результате неблагоприятных изменений в финансовых рынках или цен на активы.

Основная идея хеджирования — это создание инвестиционной позиции, которая компенсирует потенциальные убытки от другой инвестиции или действия.

Механизм работы хеджирования:

- Инвестор или компания определяют риски, которым они подвержены. Это могут быть риски валютных колебаний, процентных ставок, цен на сырье, акций и т.д.

- Затем выбираются инструменты или стратегии, которые могут снизить или устранить эти риски.

- В зависимости от ситуации на рынке и показателей эффективности подхода к снижению рисков проводится анализ и корректировка стратегии и инструментов.

Основные инструменты хеджирования

Форвард

Форвардный контракт позволяет фиксировать цену на активы (например, валюту или сырье) на будущее время. Инвестор заранее устанавливает стоимость и получает заранее установленную прибыль, ни больше, ни меньше. Даже если курс отклонится от установленной цены, то для инвестора ничего не поменяется. Это помогает защититься от валютных колебаний или изменений цен.

Фьючерс

Фьючерсный контракт позволяет заключить сделку с отложенной покупкой через определенный срок, который устанавливается в момент заключения. Инвестор покупает фьючерс на актив, фиксируя для себя его цену, но при этом не платит всю сумму. У брокера резервируется только обеспечение — процент от контракта.

Опционы

Предоставляют право, но не обязанность, купить или продать актив по определенной цене в будущем. Опционы могут использоваться для защиты от неблагоприятных изменений цен.

Свопы

Это соглашения о взаимном обмене платежами между сторонами. Свопы могут использоваться для управления процентными рисками.

Преимущества хеджирования

- Снижение риска. Основное преимущество хеджирования — это снижение риска потери капитала в результате неблагоприятных изменений на рынке.

- Планирование и предсказуемость. Хеджирование позволяет инвесторам и компаниям более точно планировать финансовые потоки и бюджеты, так как они знают, какими будут их затраты и доходы в будущем.

- Защита от неопределенности. Хеджирование может помочь защитить бизнес от неопределенности, связанной с колебаниями цен на сырье, валютные риски и другие факторы.

Недостатки хеджирования

- Стоимость. Использование хеджирующих инструментов может потребовать дополнительных затрат.

- Ограничения прибыли. В случае благоприятного развития событий инвестор может упустить возможность получить большую прибыль, так как хеджирующая стратегия ограничивает потенциал доходности.

- Сложность. Некоторые хеджирующие инструменты и стратегии могут быть сложными и требовать специализированных знаний.

Хеджирование является важной стратегией для снижения рисков и обеспечения финансовой стабильности, как для индивидуальных инвесторов, так и для компаний.

Что такое RWA

RWA (Risk-Weighted Assets) — это понятие для измерения риска, связанного с активами, учитываемыми в банковских балансах.

RWA отражает оценку риска, связанного с различными активами на балансе банка. Разные виды активов имеют разный уровень риска. Например, выдача кредита более рискованная, чем вложение в государственные облигации.

Регуляторы требуют, чтобы банки имели достаточно капитала для покрытия потенциальных потерь от активов с повышенным риском. RWA используется для определения минимальных капиталов, которые банк должен поддерживать в соответствии с регуляторными нормами.

Если банк держит недостаточное количество резервов, то он может не покрыть убытки, что в свою очередь может привести к банкротству.

Какие бывают теории инвестирования

Существует множество инвестиционных теорий и подходов, которыми руководствуются инвесторы при принятии решений о том, как распределять свой капитал. Эти теории определяют рамки и принципы для понимания финансовых рынков и управления инвестициями. Вот несколько известных инвестиционных теорий:

Гипотеза эффективного рынка (Efficient-market hypothesis)

Согласно этой теории, финансовые рынки эффективны, и цены на активы уже включают всю общедоступную информацию. EMH предполагает, что невозможно постоянно опережать рынок, поскольку цены мгновенно приспосабливаются к новой информации.

Технический анализ

Этот подход включает анализ исторических данных о ценах и объемах для выявления тенденций и закономерностей. Технические аналитики считают, что прошлые колебания цен могут помочь предсказать будущие движения рынка, и они используют графики и технические индикаторы для принятия инвестиционных решений.

Фундаментальный анализ

Фундаментальные аналитики оценивают внутреннюю стоимость актива, анализируя финансовые показатели, такие как выручка, прибыль от продаж, задолженность и другие факторы. Они стремятся определить, переоценен ли актив или недооценен, и принимают инвестиционные решения.

Портфельная теория Марковица (Modern Portfolio Theory)

MPT подчеркивает важность диверсификации и оптимизации соотношения риска и доходности. Это предполагает, что инвесторам следует формировать портфели, которые обеспечивают максимальную ожидаемую доходность при заданном уровне риска, принимая во внимание корреляцию между активами.

Стоимостное инвестирование

Инвесторы ищут недооцененные активы и полагают, что рынок иногда неправильно оценивает ценные бумаги. Они стремятся покупать активы, торгующиеся ниже их внутренней стоимости, в расчете на то, что их стоимость в конечном итоге будет признана рынком.

Инвестирование в рост

Инвесторы фокусируются на компаниях с высоким потенциалом роста. Они готовы платить более высокие цены за акции компаний, у которых ожидается рост прибыли выше среднего.

Инвестирование в дивиденды

Инвесторы отдают предпочтение активам, которые регулярно выплачивают дивиденды. Они стремятся получить доход от своих инвестиций и часто ищут компании со стабильными или растущими выплатами дивидендов.

Поведенческие финансы

Поведенческие финансы учитывают психологические факторы при принятии инвестиционных решений. В теории признается, что инвесторы не всегда рациональны и могут принимать решения, основанные на эмоциях или когнитивных предубеждениях.

Пассивное инвестирование

Пассивные инвесторы обычно придерживаются стратегии «покупай и держи» и стремятся воспроизвести показатели рыночного индекса или определенного класса активов. Они не пытаются активно выбирать отдельные ценные бумаги.

Активное инвестирование

Активные инвесторы стремятся превзойти рынок, часто принимая решения о покупке и продаже. Они часто проводят обширные исследования и анализ для выявления возможностей.

Выбор инвестиционной теории или подхода зависит от индивидуальных целей, толерантности к риску, временного горизонта и рыночных условий. Многие инвесторы сочетают элементы различных теорий, чтобы создать диверсифицированный портфель, соответствующий их финансовым целям. Важно провести тщательное исследование и получить профессиональную консультацию, прежде чем принимать инвестиционные решения, поскольку все инвестиции сопряжены с неотъемлемыми рисками.

Ответы на практические задания

Депозиты

Ответ: первый

Облигации

Ответ: третья

Акции

Ответ: первая

Инвестиционные фонды

Ответ: первый

Недвижимость

Ответ: третья